資産運用立国実現に向けて ~アセットオーナー・プリンシプル~

2024年9月9日

2024年8月28日:アセットオーナー・プリンシプル公表

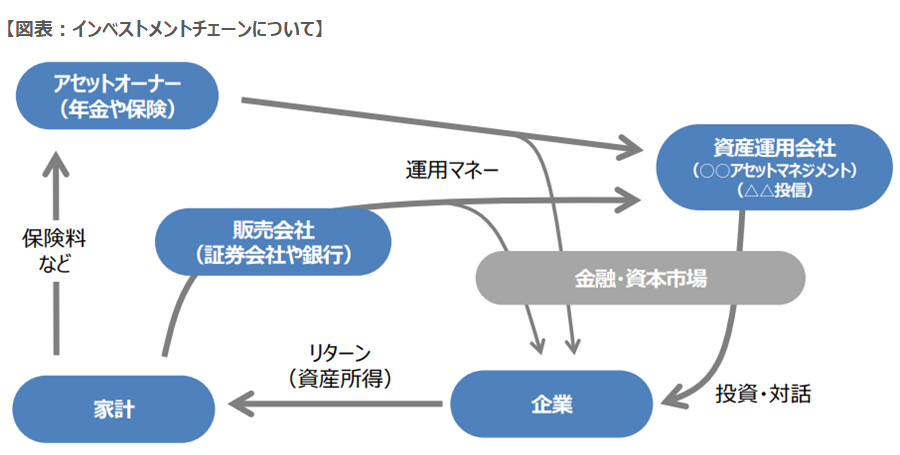

8月28日にアセットオーナー・プリンシプル(以下AOP)が公表されました。政府は「資産運用立国実現プラン」を掲げ、家計、金融商品の販売会社(銀行や証券会社等)、企業、資産運用業、アセットオーナーなど、投資に関連する各主体が構成するインベストメントチェーンの強化を推進しており、AOPの公表を契機として資産運用業の更なる高度化の進展が期待されます。

2023年10月、Japan Weeksで講演した岸田総理は、資産運用立国実現に向けて、資産運用業の高度化が不可欠と述べ、アセットオーナーの改革に着手する姿勢を示しました。その後、内閣官房ならびに新しい資本主義実現本部事務局のもとで、アセットオーナー・プリンシプルに関する作業部会が開催され、2024年6月にAOP(案)が公表されました。パブリックコメント募集を経て、最終的に確定しました。

(出所)「資産運用立国に関する基礎資料(資産運用業関係)」(内閣官房ホームページ)

https://www.cas.go.jp/jp/seisaku/atarashii_sihonsyugi/bunkakai/sisanunyou_dai1/siryou2.pdf

アセットオーナーシップ改革の2つの柱

AOPの公表と企業年金改革が、アセットオーナーシップ改革の2つの柱です。1つ目は、受益者等の最善の利益を追求するために運用目標を定め、目標達成に向けて投資先企業や運用委託先の金融機関をモニタリングし、見極めることです。

2つ目は、企業年金(DB)改革では、資産運用力の向上、共同運用の選択肢の拡大、加入者向けの運用の見える化拡充が課題として掲げられています。

私はこの2つの柱が密接に関わっていると考えています。運用委託先の金融機関を見極める力は資産運用力の向上に繋がり、多様な観点から運用委託先の金融機関に質問や報告をもとめることは運用の見える化の材料になると考えます。

年間を通じて多くのアセットオーナーに対してスチュワードシップ関連報告書の作成や直接報告を行っていますが、アセットオーナーからの要望に応えることや、フィードバックを受けることは、当社の運用力・サービス向上の大きなきっかけになると強く感じています。

AOPが上手く機能することで、わが国のインベストメントチェーンの強化・改善が進むことを期待します。

AOP成功のカギは?

AOPが上手く機能することでの好循環を期待していますが、現実的には乗り越えるべき課題もあります。2023年のJapan Weeksで岸田総理は、国内の代表的な公的年金に対して国連PRI(責任投資原則)の署名に向けて作業を進める旨をコメントしており、実際にPRI署名を行う公的年金も徐々に増えています。

一方、企業年金に目を向けた場合、1機関あたりの資産規模や、専任人財の有無など体制は千差万別です。基金としてどこまで対応が可能かは、大きな課題となります。また、数としては圧倒的に企業年金が多く、すべての基金が独自の書式での報告を求める場合、運用委託先の金融機関の対応にも限界が生じる可能性があります。

アセットオーナー、運用委託先の金融機関の双方にとって、どのような形で取り組むのが好循環を生むか、今後アセットオーナー、運用委託先の金融機関が一体となって検討していく必要があります。

取り組み事例

(1) アセットオーナー側の事例(企業年金スチュワードシップ推進評議会)

企業年金連合会は2024年8月1日に「企業年金スチュワードシップ推進評議会」を発足しました。前述の通り、個々の企業年金では運用委託先の金融機関のモニタリング能力に差があるため、同評議会に参加することで運用委託先の金融機関の共同モニタリングを行うことは、単独で実施することに比べてはるかに効率性や実効性の観点でメリットが大きいと考えられます。また、運用委託先の金融機関にとっても、都度それぞれの基金に対して対応するよりも効率性や実効性の観点でメリットがあると考えます。そのため、共同モニタリングは今後、AOP対応の選択肢の1つになると考えます。

(2) 運用委託先の金融機関側の事例(JSI:ジャパン・スチュワードシップ・イニシアティブ)

運用委託先の金融機関のリソースの観点からも、アセットオーナー独自の様式に全て対応しきることは難しく、効率性や実効性の観点から報告様式の標準化が重要な課題となります。JSIはこの課題に対応するため「スマート・フォーマット」を提供しています。スチュワードシップ活動に関する活動の中核テーマを網羅したフォーマットであり、このフォーマットをアセットオーナーへの報告に利用する普及活動をしています。また、アセットオーナーの立場からも標準フォーマットを活用することで、運用委託先の金融機関の横比較が可能になるというメリットがあります。

インベストメントチェーンを通じた好循環の実現

AOPはアセットオーナーだけの問題ではなく、運用委託先の金融機関にとっても重要な指針になると考えます。上記の取り組み事例は、主にアセットオーナー側、運用委託先の金融機関側、共同で対応していくケースです。個々の基金での能力向上はもちろん重要でありますが、業界全体の底上げのための仕組みづくりも重要な論点になると考えます。

これまで、運用会社は2014年にスチュワードシップコード、企業は2015年にコーポレートガバナンスコードが策定され、導入前と比較し大きな変化があったと感じますが、今回のAOPはインベストメントチェーンのラストピースと呼ばれることもあり、インベストメントチェーンを通じた好循環実現のカギとして引き続きAOPを通じた変化に注目しております。

当社においては、引き続きアセットオーナーのみなさまの要求水準に応えるべく、運用能力の向上や情報提供の拡充を行ってまいります。