7大投資テーマから考えるポートフォリオ戦略

(その4)「疫病に屈しない」ポートフォリオ戦略

2021年8月16日

1.デルタ型によって経済再開シナリオに変化も

2.株式市場のパンデミックへの耐性は強い

3.パンデミックへのリスクヘッジとしての株式投資

はじめに

新型コロナウイルスのデルタ型の感染がアジア地域を中心に拡大しています。ワクチン接種が進展している欧米では重症者、死者の増加は抑えられているものの、ワクチン接種が済んでいてもいわゆるブレークスルー感染をする事例が報告されています。今後のウイルス変異の動向によっては、「ワクチン接種が進めば経済再開」といったシナリオに変化が迫られる可能性もあります。シリーズの4回目となる今回は、今一度意識しておくべき「疫病に屈しない」ポートフォリオ戦略について考えていきます。

1.デルタ型によって経済再開シナリオに変化も

■新型コロナウイルスのデルタ型は特にアジア新興国を中心に感染が拡大しています。ワクチン接種が進展している先進国ではこれまでのところ死者、重症者の増加ペースは緩やかとなっています。

■しかし、ワクチン接種が済んでいても感染してしまういわゆるブレークスルー感染の事例も多数報告されています。今後のウイルス変異の動向によっては、「ワクチン接種が進めば経済再開」といったシナリオに変化が迫られる可能性もあります。

2.株式市場のパンデミックへの耐性は強い

■一方、新型コロナウイルスの感染再拡大は株式市場にとって必ずしも悪影響を及ぼすとは言えません。事実、感染再拡大や再度のロックダウンが欧州を中心に実施された昨年後半から今年前半にかけても株式市場は堅調に推移しました。

■こうした実体経済と株式市場の差の原因は何なのでしょうか。一つは業種・規模の構成の違いです。コロナ禍の特徴は、飲食・観光に代表される一部の業界に甚大な悪影響を及ぼす一方、その他のセクターは影響が小さい、もしくはかえってプラスになるという両極端さにあります。

■飲食・観光業は個人事業や中小企業が大半で、そのほとんどは株式市場に上場していません。一方、IT、通信、製薬、金融、製造業、インフラ関連などのコロナの影響が軽微、もしくは追い風となる企業の規模は大きく、軒並み株式市場に上場しています。2020年3月のように世界各国で罰則付きの外出禁止令を伴う厳格なロックダウンが実施されれば市場の流動性が枯渇し株価も暴落しますが、逆に言えば厳しい行動制限が実施されず市場機能さえ損なわれなければ、株式市場自体がコロナの影響を受けにくい構造になっていると言えます。

■コロナの感染が再び拡大するようであれば大規模な金融緩和も継続されるでしょう。米連邦準備制度理事会(FRB)は7月の米連邦公開市場委員会(FOMC)で資産買入れ縮小(テーパリング)についての議論を開始しています。しかし、FRBが「今後の経済はウイルスの動向によって左右される」とFOMCの声明文に記載しているように、感染が再拡大し重症者が大きく増加すれば、米国でテーパリングは先送りされるでしょう。日銀も政策見直しに伴い4月以降はETF買入れをほとんど行っていませんが、日本でさらに感染者、重症者が増加した場合にはETF買入れを再拡大させ、株価を支えることも想定できます。

■財政拡大にも期待できます。米国では大規模な子育て支援やインフラ投資計画の議論が滞っていますが、もし再び感染が大幅に拡大するようなことがあれば、迅速に成立すると見込まれます。そうなれば日本でも家計向け給付金を含めた大規模な補正予算案が編成されるでしょう。米国ではコロナ禍において家計向け給付金を原資としたスマートフォンアプリによる株取引がブームとなり、日本でも東証マザーズをはじめとした新興市場を中心に個人投資家の売買が活況を呈しました。再度家計向け給付金が配られることがあれば、需給面でも株式市場にポジティブです。

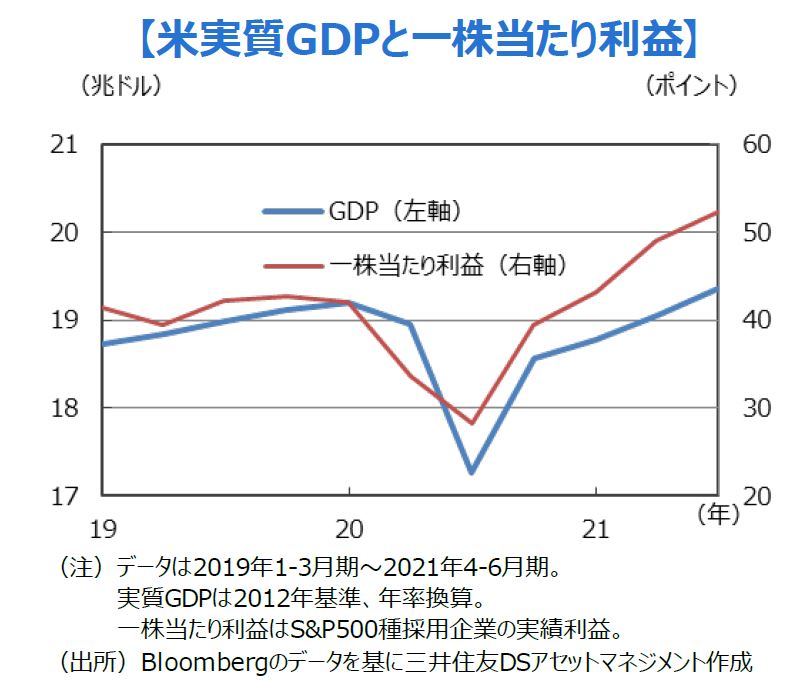

3.パンデミックへのリスクヘッジとしての株式投資

■以上のことを考えると、感染拡大に対する株式市場の耐性は強いと言えます。よく言われる、「実体経済は回復していないのに株だけが上がっている」という現象が生じるのはこうした理由からです。米国の実質GDPはコロナ前の水準をようやく回復した程度ですが、上場企業の一株当たり利益はコロナ前の水準を大きく上回っており、株式市場の上昇はファンダメンタルズの改善を伴っていると言えます。このように、感染再拡大のような状況では、これまで以上に実体経済と株式市場をはっきりと分けて考える必要があります。

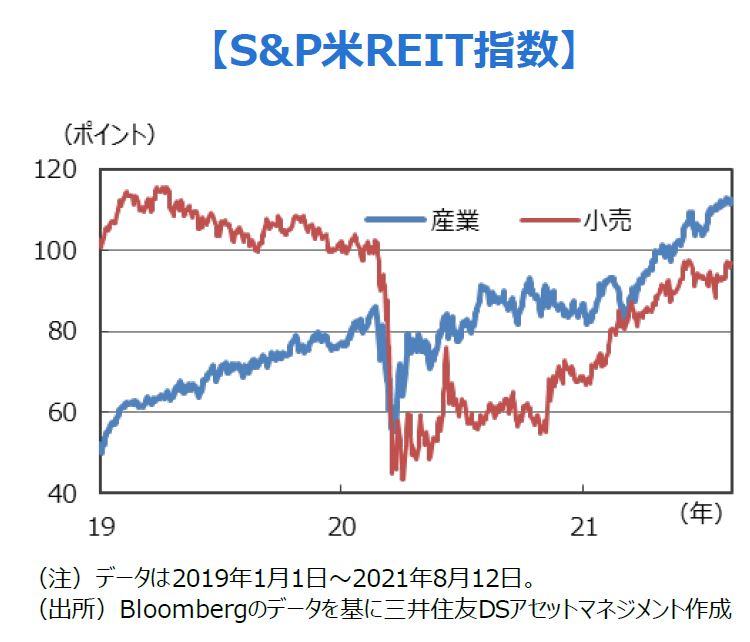

■その他のリスク性資産についてもこの考えは応用できます。パンデミックに伴う人々の行動変容を受け、REIT市場では物流を含む産業関連が堅調な一方、商業施設を含む小売関連が弱くなっています。ハイイールド社債はITセクターの比率が低い一方でエネルギーセクターの比率が高いことが重しとなっています。株式市場と同様にコロナの影響は業種によって二極化します。

■今後もウイルスの新たな変異によって経済活動が再度落ち込む可能性も考えられます。そんな中では、パンデミックへの耐性が強いITセクターをはじめとした株式投資や、物流REITに投資を行うことはリスクヘッジになります。新型コロナウイルスの感染拡大以降、証券やNISAの口座数は速いペースで増加していますが、その背景にはこうした考えが徐々に浸透していることがあるかもしれません。ポートフォリオ戦略にあたっても、感染拡大を理由にリスク性資産を手放すのは必ずしも良い選択とならない可能性があります。

【トピック】

コロナ禍で大きく上昇した個別銘柄

コロナ禍においては、運輸、ホテル、レジャー関連株が大きく下落した一方、IT、Eコマース、半導体株は大きく値上がりしていますが、それ以外にも独自のストーリーによって大きく上昇した個別銘柄があります。それらの一部を紹介したいと思います。

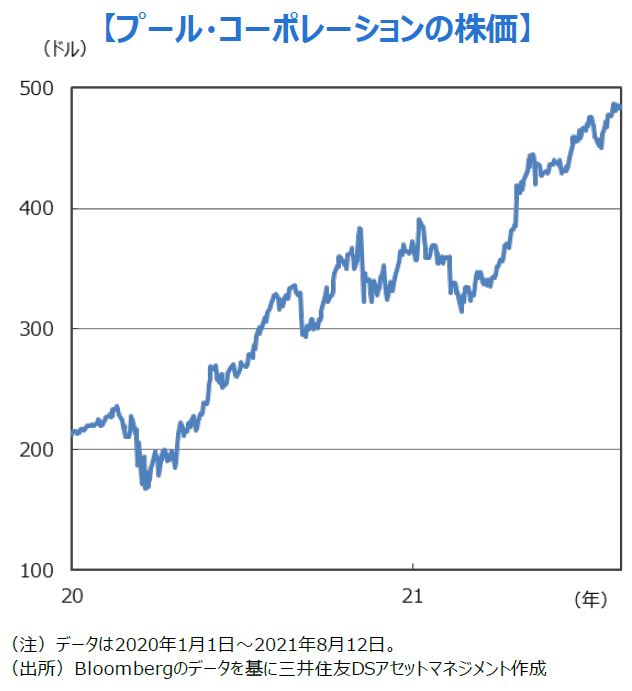

1.プール・コーポレーション

プール・コーポレーションは、プール用品・機器および関連レジャー製品の世界最大の卸売業者です。北米、欧州、豪州などでプール建設業者やリフォーム業者などにサービスを提供しています。ステイホーム需要や郊外への移住ブームの恩恵を受け、2020年の売上高は2019年の32億ドルに比べて23%増の39億ドルとなり、純利益は前年の2.6億ドルに対し40%増の3.7億ドルとなりました。

2.アライン・テクノロジー

アライン・テクノロジー社は、インビザラインという歯列矯正用マウスピースを製造する医療機器メーカーです。歯科用口腔内スキャナー、歯科技工所や歯科医師向けのコンピューター、ソフトウェアの製造・設計・販売も行っています。ロックダウンによって歯列矯正は不要不急と考えられ、株価は2020年1月から3月にかけて50%を超える下落となりました。しかし、その後はマスク生活の継続により歯列矯正への需要が高まり、2020年の売上高は前年の24億ドルに比べて3%増の25億ドル、純利益は前年の4億ドルから18億ドルに増加しました。株価は2020年3月の底からおよそ6倍となりました。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

関連マーケットレポート

- 日々のマーケットレポート

- 日々のマーケットレポート