先月のマーケットの振り返り(2024年2月)

2024年3月4日

1.概観

| 株式 |

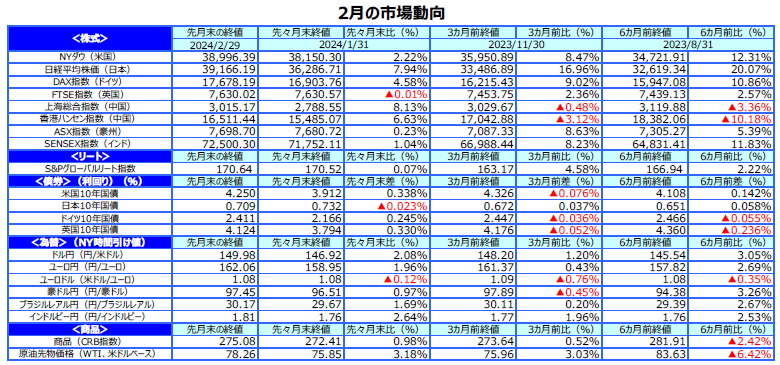

2月の主要国の株式市場は、概ね堅調な展開となりました。米国株式市場は、米連邦準備制度理事会(FRB)の早期利下げ観測が後退し、長期金利が上昇したものの、米国経済が軟着陸(ソフトランディング)するとの見方や、生成AI(人工知能)関連銘柄の成長期待から、ハイテク株を中心に上昇しました。欧州の株式市場は、ドイツDAX指数が最高値を更新するなど概ね堅調な動きとなりました。日本の株式市場は、日経平均株価が34年ぶりの最高値を更新するなど、大幅高となりました。大型株や米国のハイテク株の上昇を受けた半導体株などが上昇をけん引しました。中国株式市場は、政府資金の買い支えや空売り規制など株価対策を受けて、上海総合指数、香港ハンセン指数ともに大きく反発しました。 |

|---|---|

| 債券 |

米国の10年国債利回り(長期金利)は、米経済指標が市場の予想以上の強さを示したことや、FRBが早期利下げに慎重であるとの見方が広がったことから上昇しました。ドイツの長期金利は、欧州中央銀行(ECB)の早期利下げ観測が後退したことや、米長期金利が上昇したことを受けて上昇しました。一方、日本の長期金利は、実質GDPが2四半期連続のマイナス成長となり、日銀による早期の金融緩和修正観測が後退したことなどから低下しました。 |

| 為替 |

円の対米ドルレートは、FRBによる早期の利下げ観測が後退し、米長期金利が上昇したことを受けて、150円近辺に下落しました。 |

| 商品 |

原油価格は、米国経済が堅調さを示したことや中東情勢を巡る不透明感から、需給の引き締まり状態が続くとの見方が強まり、上昇しました。 |

2.景気動向

<現状>

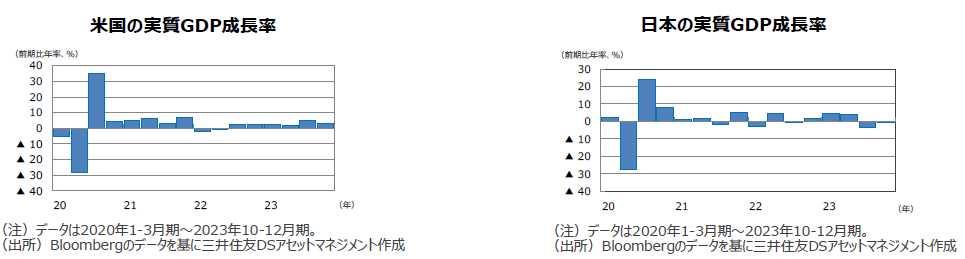

●米国の10-12月期の実質GDP成長率は前期比年率+3.3%と、堅調な個人消費にけん引され、2四半期連続で高い成長となりました。

●欧州(ユーロ圏)の10-12月期の実質GDP成長率は前期比年率+0.2%でした。小幅ながら2四半期ぶりにプラス成長となりました。

●日本の10-12月期の実質GDP成長率は前期比年率▲0.4%と、2四半期連続でマイナス成長となりました。個人消費と設備投資が弱含みました。

●中国の10-12月期の実質GDP成長率は前年同期比+5.2%と、前期から伸びました。ただし、名目GDP成長率は同+3.7%と実質を下回りました。

●豪州の7-9月期の実質GDP成長率は前年同期比+2.1%と、前期からわずかに加速しました。政府支出が伸び、前期比は+0.2%でした。

<見通し>

●米国は、これまでの大幅な利上げに伴う景気抑制効果から、景気が緩やかに減速するとみられます。ただし、雇用が安定しており、個人消費が底堅いことや、企業収益が回復傾向にあることから、景気の急減速は避けられ、ソフトランディングに至るとみています。

●欧州は、ECBの金融引き締めによる景気抑制効果により、低成長が続くとみられます。ただし、インフレの鈍化による購買力の回復に加えて、労働力不足に伴う雇用の堅調、財政の支援などが景気を支えるため、腰折れはしないとみています。

●日本は、10-12月期実質GDP成長率が2期連続でマイナスとなり、1-3月期も自動車大手の生産中止の影響から減速が見込まれます。ただし、インフレの鈍化と賃金の上昇、経済対策の効果、インバウンド消費の増加、堅調な企業収益を背景に、緩やかな景気回復のパスに復調する見通しです。

●中国は、不動産市場の低迷や海外景気の減速で需要不足が続き、若年層の雇用悪化の影響などから個人消費も力強さを欠くことから、景気の回復ペースが鈍化するとみられます。ただし、政府が拡張財政を継続することから、急激な減速は避けられる見通しです。

●豪州は、中国景気の減速に加え、利上げの累積効果や、粘着質なインフレで家計の実質可処分所得が圧迫されることから個人消費が力強さを欠くとみられるため、景気が緩やかに減速するとみられます。

3.金融政策

<現状>

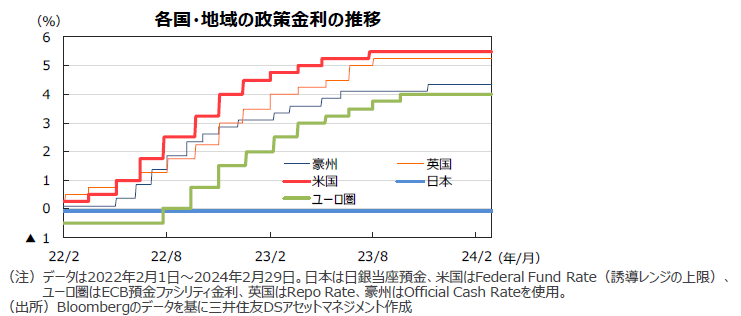

●FRBは、1月の米連邦公開市場委員会(FOMC)で、政策金利(フェデラルファンド(FF)金利)を4会合連続で据え置きました。パウエル議長は会見で、次回3月会合での利下げに慎重な姿勢を示しました。また、量的引き締め(QT)の縮小ペースについて議論を始める計画があるとしました。

●ECBは1月の理事会で、3会合連続で政策金利の据え置きを決めました。フォワードガイダンス(先行きの指針)やその他の政策も変更はありませんでした。ラガルド総裁は記者会見で、市場の早期利下げ観測を時期尚早として否定しました。

●日銀は1月の金融政策決定会合で、大規模な金融緩和策の現状維持を決めました。また、「経済・物価情勢の展望」(展望レポート)で24年度の消費者物価上昇率(生鮮食品除く)の見通しを引き下げました。植田総裁は会見で、物価目標実現の「確度は少しずつ高まっている」と述べました。

<見通し>

●FRBは、インフレ動向をにらみながら、当面現状の政策金利(FF金利5.25~5.50%)を維持するとみられます。今後は、インフレの鈍化傾向に伴う実質金利上昇を回避するため、24年6月に利下げを開始し、以降四半期ごとに0.25%の利下げを実施すると予想します。

●ECBは、高止まりしているコアインフレを抑制するため、現状の政策金利(預金ファシリティ金利4.00%など)を当面据え置くと予想しています。欧州景気が停滞していることから、ECBも24年4-6月期に利下げに転じ、以降四半期ごとに0.25%の利下げを行うとみています。

●日銀は、24年3月の春闘回答集計を確認した上で、24年4月に、「展望レポート」を改定するとともに、マイナス⾦利の解除とイールドカーブ・コントロール(YCC)の解除・再修正を実施すると予想しています。

4.債券

<現状>

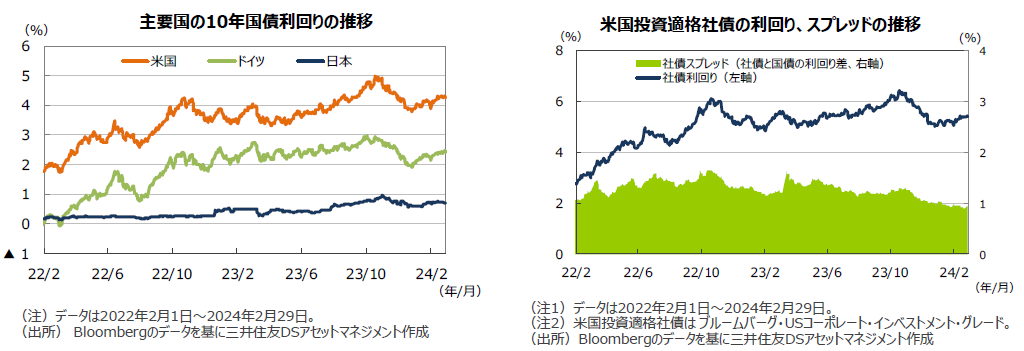

●米国の10年国債利回り(長期金利)は、米経済指標が市場の予想以上の強さを示したことや、パウエル議長による次回3月会合での利下げの可能性は低いとの発言を受け、FRBが早期利下げに慎重であるとの見方が広がったことから上昇しました。

●ドイツの長期金利は、ECBの早期利下げ観測が後退したことや、米長期金利が上昇したことを受けて上昇しました。

●日本の長期金利は、実質GDPが2四半期連続のマイナス成長となり、日銀による早期の金融緩和修正観測が後退したことなどから低下しました。

●米国の投資適格社債については、社債スプレッド(国債と社債の利回り差)は前月比横ばいでした。

<見通し>

●米国の長期金利は、FRBが先行き利下げに転じるとみられることから、緩やかに低下する展開を予想します。市場は利下げを一定程度織り込んでいるとみられるため、当面はもみ合うものの、景気減速とインフレの低下に伴い、徐々にレンジを切り下げていく展開を予想します。

●欧州の長期金利も、ECBが利下げに転じるとみられるため、米長期金利に連れて緩やかに低下する展開を予想します。

●日本の長期金利は、日銀によるマイナス金利政策の修正が見込まれるものの、米長期金利の低下基調を想定するため一進一退の展開を予想します。

5.企業業績と株式

<現状>

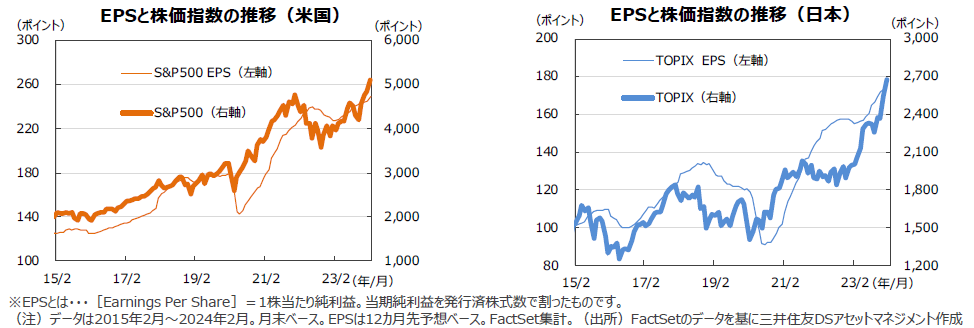

●米ファクトセット(FactSet)によれば、S&P500種指数の2月の予想1株当たり純利益(EPS)は前年同月比+9.6%となり、6カ月連続で過去最高水準を更新しました。また、TOPIXの2月予想EPSは前年同月比+15.2%となり、9カ月連続で過去最高水準を更新しました。

●米国株式市場は、NYダウが最高値を更新するなど、上値を追う展開となりました。米景気が想定以上に強く、長期金利が上昇したものの、米景気のソフトランディングへの期待や生成AI関連銘柄の成長期待から、ハイテク株や半導体株中心に買いが広がり、堅調に推移しました。

●日本株式市場は、日経平均株価が34年ぶりに史上最高値を更新するなど急上昇し、2カ月連続で大幅高となりました。好調な企業業績に加え、円安の進展、海外投資家の大幅買い越しを背景に、大型株や米国のハイテク株の上昇を受けた半導体株などが上昇をけん引しました。

<見通し>

●米国株式市場は、長期金利が上昇するなかでも好決算を材料に堅調さを保っており、今後も米景気のソフトランディングを前提とした適温相場が続くとみています。先行きのFRBによる利下げが視野に入るなか、米景気のソフトランディングに伴い企業業績の拡大が見込まれることから、投資家のリスク選好姿勢は継続するとみられます。このため、米国株式市場は緩やかにレンジを切り上げる展開を予想しています。

●日本株式市場は、日本の名目GDP成長や製造業における景気循環の底打ちを背景とした企業業績の拡大を織り込む形で、上昇すると予想します。これまでの上昇スピードの速さから調整リスクはあるものの、業績相場に入ることで下値は限られそうです。コーポレート・ガバナンス(企業統治)改革進展への期待や、自社株買いや新NISA(少額投資非課税制度)の資金流入など良好な株式需給も相場上昇を支えるとみています。

6.為替

<現状>

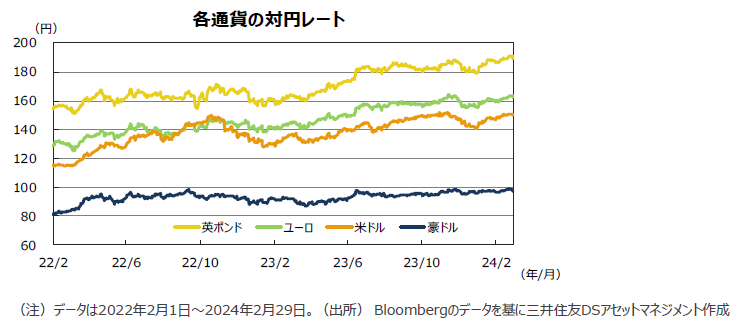

●円の対米ドルレートは、米景気の堅調さを示す経済指標の発表が続き、FRBによる早期の利下げ観測が後退したことによる米長期金利上昇を受けて下落基調となりました。前月末の147円近辺から月末は150円近辺に下落して終了しました。

●円の対ユーロレートは、欧州金利の上昇に伴う日欧金利差拡大などから売られ、前月末の159円近辺から月末は163円近辺に下落しました。

●円の対豪ドルレートも、日豪金利差の拡大などから下落しました。前月末の96円半ばから月末は97円半ばに下落しました。

<見通し>

●円の対米ドルレートは、米金利の低下に伴い、緩やかに上昇すると想定します。当面はもみ合い推移が続くものの、先行きはFRBの利下げ開始と日銀の政策修正による日米金利差縮小が円の上昇要因となるとみています。ただし、日銀は連続的な利上げを急がず、円の上昇余地は限られそうです。

●円の対ユーロレートは、当面レンジ内でもみ合うものの、先行きはECBによる利下げと日銀の政策修正が意識され、緩やかに上昇するとみています。

●円の対豪ドルレートは、当面レンジ内でもみ合うものの、中国経済の減速や日銀の政策修正により緩やかに上昇する展開を予想しています。

7.リート

<現状>

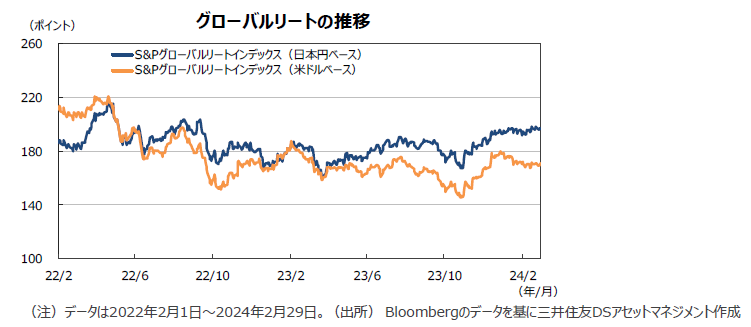

●グローバルリート市場(米ドルベース)は、米欧の中央銀行による早期の利下げ観測が後退し、長期金利が上昇したものの、横ばいで終了しました。S&Pグローバルリート指数のリターンは前月末比+0.1%でした。また、円ベースのリターンは、為替効果がプラスに寄与し、同+2.5%となりました。

●米国は、長期金利が上昇したものの、米景気のソフトランディングへの期待が高まったことを背景に小幅に上昇しました。一方、欧州やシンガポールは、長期金利の上昇を嫌気して軟調な展開となりました。日本は日銀の政策金利が視野に入ってきたことを嫌気し、大きく下落しました。

<見通し>

●グローバルリート市場は、先行き米欧の中央銀行の利下げに伴い長期金利の低下が見込まれ、借り入れコストが改善することや、米景気のソフトランディングにより世界景気が底堅く推移し、賃料収入の安定推移が期待できることから、回復基調を辿ると予想します。

●米国は、FRBによる利下げ開始に伴う長期金利低下や米景気のソフトランディングから、レンジを切り上げるとみています。欧州は、米国に連動するとみています。アジア・オセアニアは、景気の回復基調を背景に緩やかに上昇するとみています。日本は、日銀の金融政策変更後は回復するとみています。

8.まとめ

| 債券 |

●米国の長期金利は、FRBが先行き利下げに転じるとみられることから、緩やかに低下する展開を予想します。市場は利下げを一定程度織り込んでいるとみられるため、当面はもみ合うものの、景気減速とインフレの低下に伴い、徐々にレンジを切り下げていく展開を予想します。 ●欧州の長期金利も、ECBが利下げに転じるとみられるため、米長期金利に連れて緩やかに低下する展開を予想します。 ●日本の長期金利は、日銀によるマイナス金利政策の修正が見込まれるものの、米長期金利の低下基調を想定するため一進一退の展開を予想します。 |

|---|---|

| 株式 |

●米国株式市場は、長期金利が上昇するなかでも好決算を材料に堅調さを保っており、今後も米景気のソフトランディングを前提とした適温相場が続くとみています。先行きのFRBによる利下げが視野に入るなか、米景気のソフトランディングに伴い企業業績の拡大が見込まれることから、投資家のリスク選好姿勢は継続するとみられます。このため、米国株式市場は緩やかにレンジを切り上げる展開を予想しています。 ●日本株式市場は、日本の名目GDP成長や製造業における景気循環の底打ちを背景とした企業業績の拡大を織り込む形で、上昇すると予想します。これまでの上昇スピードの速さから調整リスクはあるものの、業績相場に入ることで下値は限られそうです。コーポレート・ガバナンス改革進展への期待や、自社株買いや新NISAの資金流入など良好な株式需給も相場上昇を支えるとみています。 |

| 為替 |

●円の対米ドルレートは、米金利の低下に伴い、緩やかに上昇すると想定します。当面はもみ合い推移が続くものの、先行きはFRBの利下げ開始と日銀の政策修正による日米金利差縮小が円の上昇要因となるとみています。ただし、日銀は連続的な利上げを急がず、円の上昇余地は限られそうです。 ●円の対ユーロレートは、当面レンジ内でもみ合うものの、先行きはECBによる利下げと日銀の政策修正が意識され、緩やかに上昇するとみています。 ●円の対豪ドルレートは、当面レンジ内でもみ合うものの、中国経済の減速や日銀の政策修正により緩やかに上昇する展開を予想しています。 |

| リート |

●グローバルリート市場は、先行き米欧の中央銀行の利下げに伴い長期金利の低下が見込まれ、借り入れコストが改善することや、米景気のソフトランディングにより世界景気が底堅く推移し、賃料収入の安定推移が期待できることから、回復基調を辿ると予想します。 ●米国は、FRBによる利下げ開始に伴う長期金利低下や米景気のソフトランディングから、レンジを切り上げるとみています。欧州は、米国に連動するとみています。アジア・オセアニアは、景気の回復基調を背景に緩やかに上昇するとみています。日本は、日銀の金融政策変更後は回復するとみています。 |

チーフリサーチストラテジスト

石井康之(いしい やすゆき)