先月のマーケットの振り返り(2023年5月)

2023年6月2日

1.概観

| 株式 |

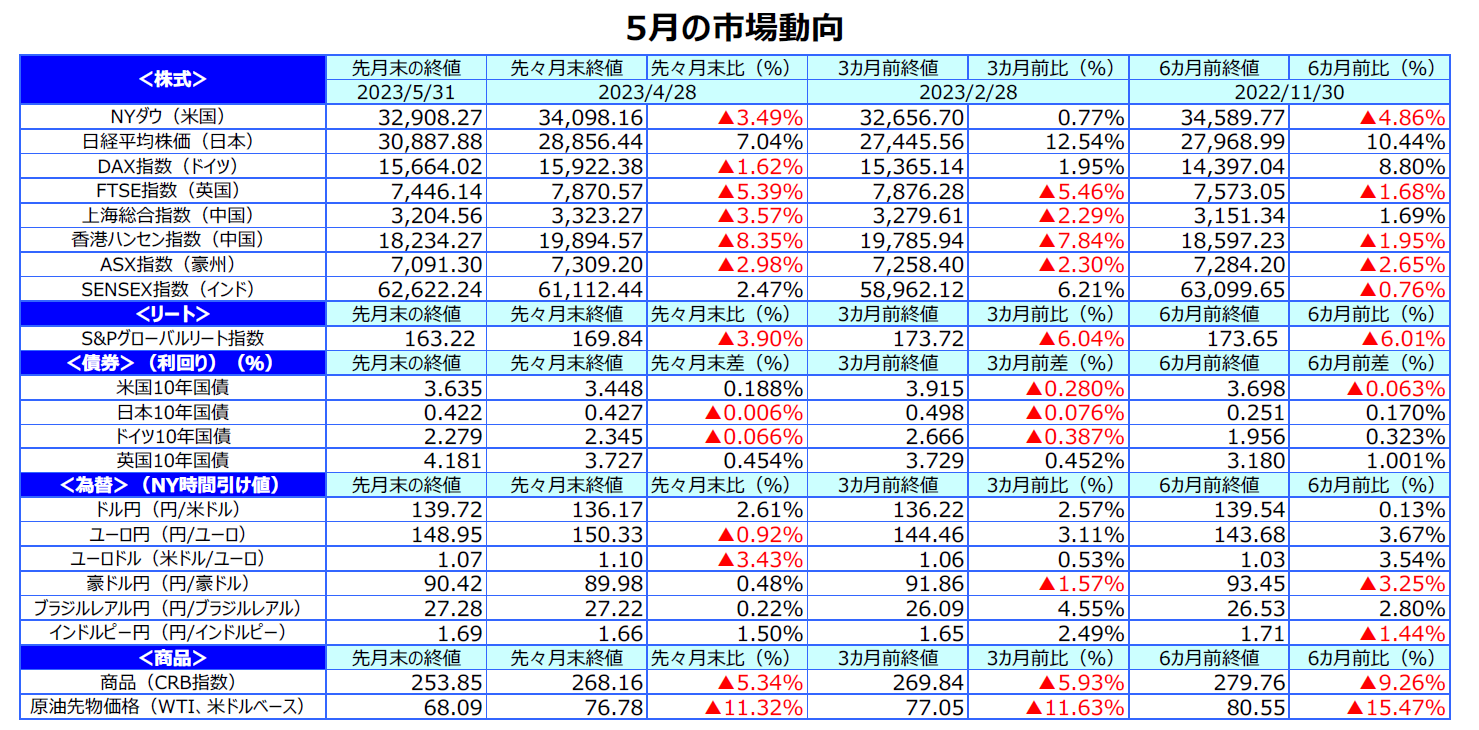

5月の主要国の株式市場では、日本株の上昇が際立ちました。米国株式市場では、ハイテク株が堅調だったものの、米連邦準備制度理事会(FRB)による金融引き締め長期化への警戒感や米政府の債務上限問題が重石となり、NYダウが下落しました。欧州の株式市場は、欧州中央銀行(ECB)の利上げ継続で景気が悪化するとの懸念から下落しました。一方、日本の株式市場は、景気の安定性、金融緩和策が継続するとの期待感、東京証券取引所の株価純資産倍率(PBR)1倍割れ企業に対する改善要請などから海外投資家の買いが膨らみ、バブル崩壊後の高値を更新しました。中国株式市場は、中国経済の減速懸念や米中関係の不透明感などが嫌気され、上海総合指数、香港ハンセン指数ともに下落しました。 |

|---|---|

| 債券 |

米債券市場は、景気の底堅さからFRBによる利上げが続くとの観測が高まったことや、米政府の債務上限問題を嫌気して、軟調な展開となり、10年国債利回り(長期金利)が上昇しました。一方、ドイツの長期金利は、ECBによる利上げ継続が見込まれるものの、景気減速の見通しからやや低下しました。日本の長期金利は、日銀による政策修正観測が後退したことから小動きとなり、ほぼ横ばいでした。 |

| 為替 |

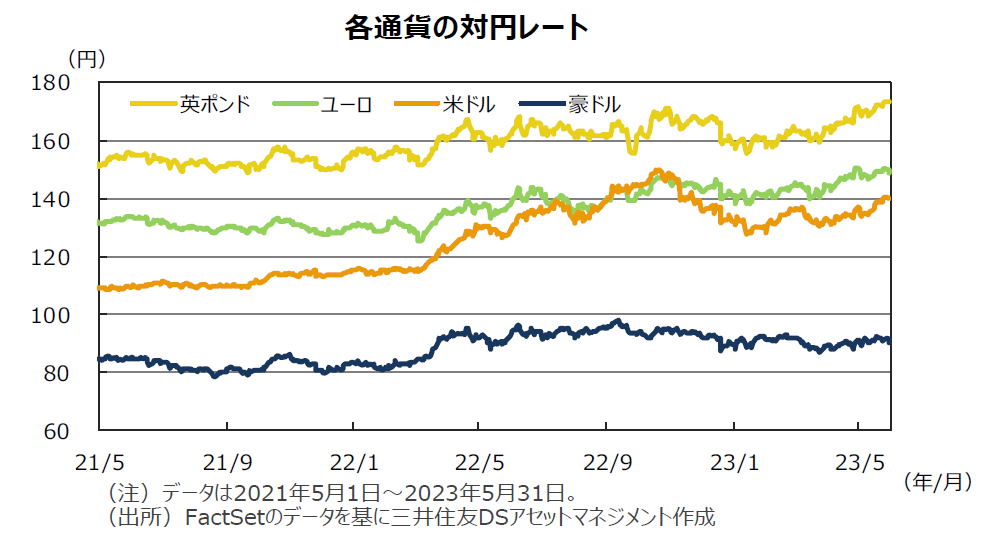

円相場は対米ドルで下落しました。日米金利差の拡大から月下旬に半年ぶりの安値となる140円台まで下落し、月末は139円台で終了しました。 |

| 商品 |

原油価格は、FRBによる金融引き締め長期化観測が強まり、世界景気の減速懸念が高まったことなどから下落しました。 |

2.景気動向

<現状>

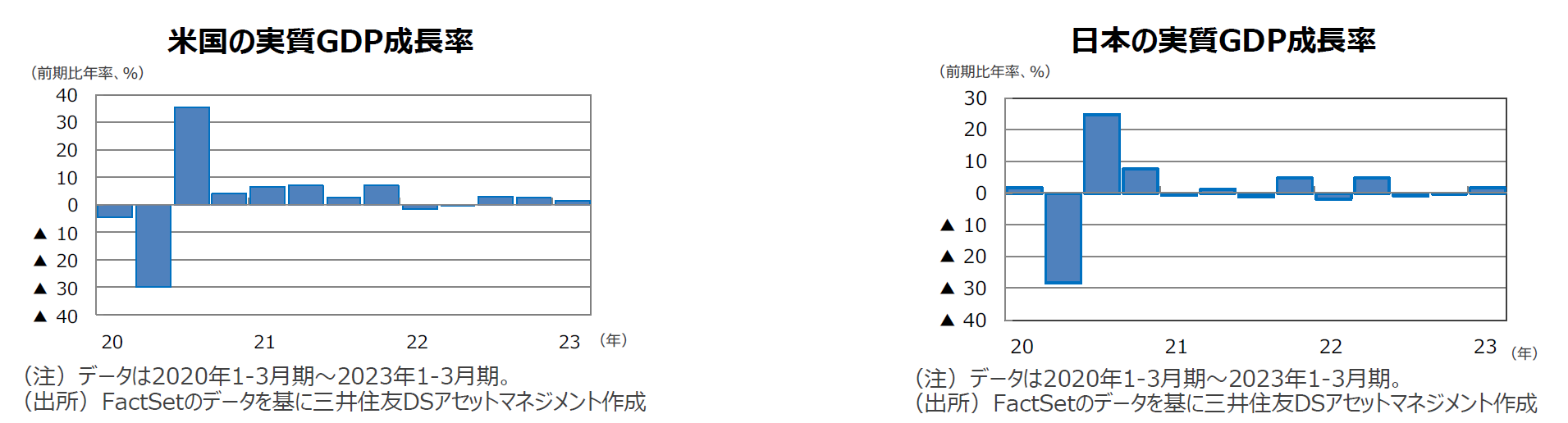

米国の1-3月期の実質GDP成長率は前期比年率+1.3%と、2期連続で伸びが鈍化しました。個人消費は堅調でしたが、設備投資が減速しました。

欧州(ユーロ圏)の1-3月期の実質GDP成長率は前年同期比+1.3%となりました。前期比では+0.1%と、2期ぶりのプラス成長となりました。

日本の1-3月期の実質GDP成長率は前期比年率+1.6%と3期ぶりのプラス成長となりました。コロナ禍からの経済の正常化で、個人消費が堅調でした。

中国の1-3月期の実質GDP成長率は前年同期比+4.5%と、前期から加速しました。ゼロコロナ政策が終了し、旅行や外食などの消費が伸びました。

豪州の10-12月期の実質GDP成長率は前年同期比+2.7%と、前期から減速しました。インフレ上昇の影響で個人消費の伸びが鈍化しました。

<見通し>

米国は、FRBによる大幅な利上げと金融不安に伴う融資厳格化で金融環境が引き締まり、企業業績が圧迫されるため、年後半に景気が悪化するとみられます。ただし、雇用が堅調なことから消費の腰折れは回避され、大幅なマイナス成長とはならない見通しです。

欧州は、低成長ながら緩やかな回復を続けるとみています。ECBの利上げ継続で23年後半には金融引き締めによる景気抑制効果が強まるものの、財政の支援、労働市場の安定、エネルギー価格の安定とインフレのピークアウトなどが景気を支えるとみています。

日本は、インバウンド消費の回復、設備投資の増加、経済対策を下支えに、内需主導の緩やかな景気回復が続く見通しです。ただし、23年度後半は欧米を中心とした海外景気の減速により、回復ペースが鈍化するとみています。

中国は、ゼロコロナ政策を終了したことから経済正常化に向けた動きが当面続くとみられます。中国社会が集団免疫が獲得されたとみられるため、年前半はリベンジ消費が増加することなどから景気回復ペースが加速する一方、その反動や不動産市場の回復の遅れもあり、年後半は鈍化するとみています。

豪州は、世界経済の減速やインフレによる消費への下押し圧力を受けて成長率が鈍化するものの、緩やかな景気回復の流れが続く見通しです。中国経済の再開や、企業の投資意欲、良好な雇用環境、コロナ下で積み上がった貯蓄、底堅い資源価格が、豪州経済を支えるとみています。

3.金融政策

<現状>

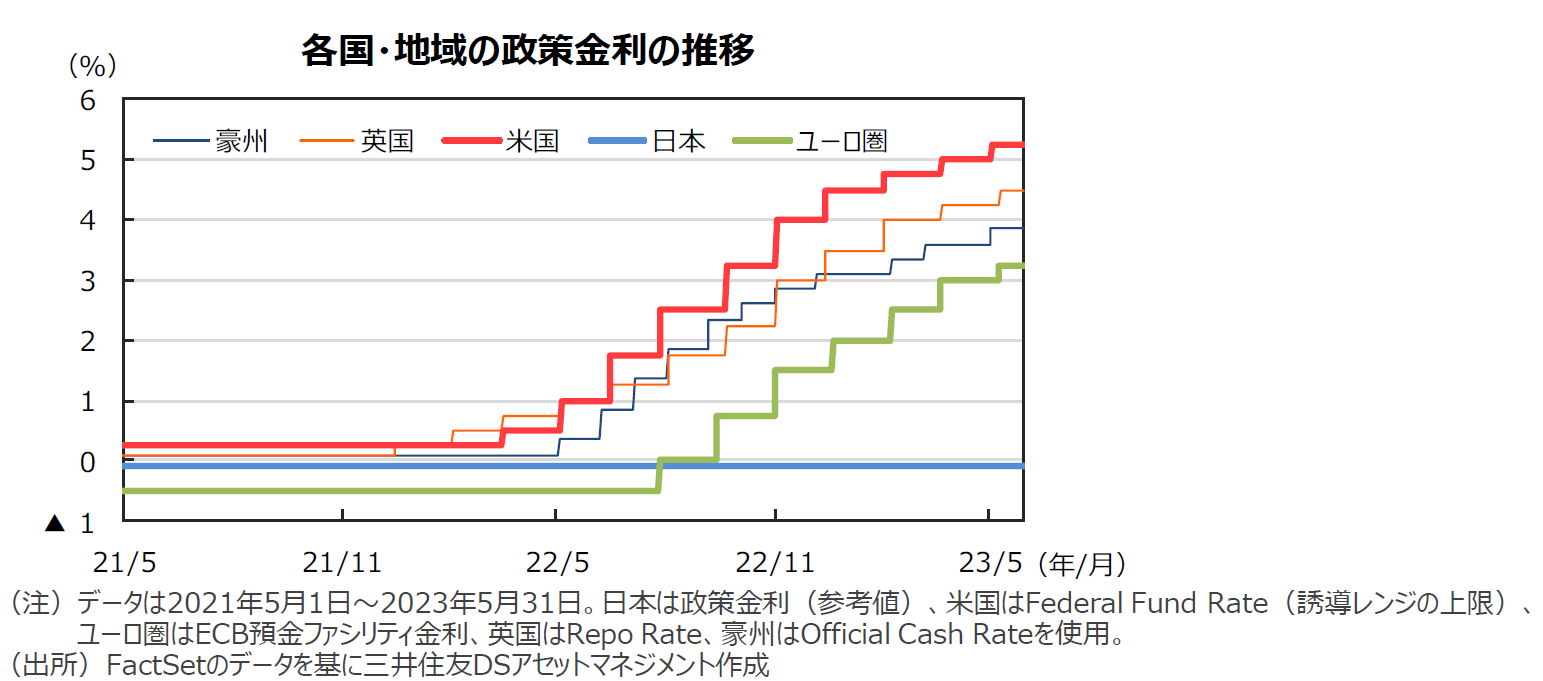

FRBは、5月の米連邦公開市場委員会(FOMC)でフェデラルファンド(FF)金利の誘導目標を4.75~5.00%から5.00~5.25%へ引き上げました。声明文では、金融不安がくすぶっていることを踏まえて、利上げ打ち止めの可能性を示唆しました。ECBは5月の理事会で0.25%の利上げを決め、前回までの3会合連続の0.50%から利上げ幅を縮めました。保有資産の圧縮については、7月には再投資を終える予定です。日銀は、植田和男新総裁の初めての定例会合となる4月の金融政策決定会合で、大規模な金融緩和策の維持を決めました。注目されていた長短金利操作(イールドカーブ・コントロール)の修正は見送りました。

<見通し>

FRBは、6月のFOMCで利上げを停止し、FF金利を5.00~5.25%の水準に据え置くと予想しています。インフレと金融不安のバランスを睨みながら、年内はFF金利を維持すると想定しています。ECBは、高止まりしている食品価格やコアインフレを抑制するため、利上げを続ける見通しです。6月と7月にそれぞれ0.25%の利上げを実施し、預金ファシリティ金利を3.75%まで引き上げた後、据え置くと予想しています。日銀は、7月にイールドカーブ・コントロールにおける長期金利の変動許容幅を±1%程度に拡大すると予想しています。

4.債券

<現状>

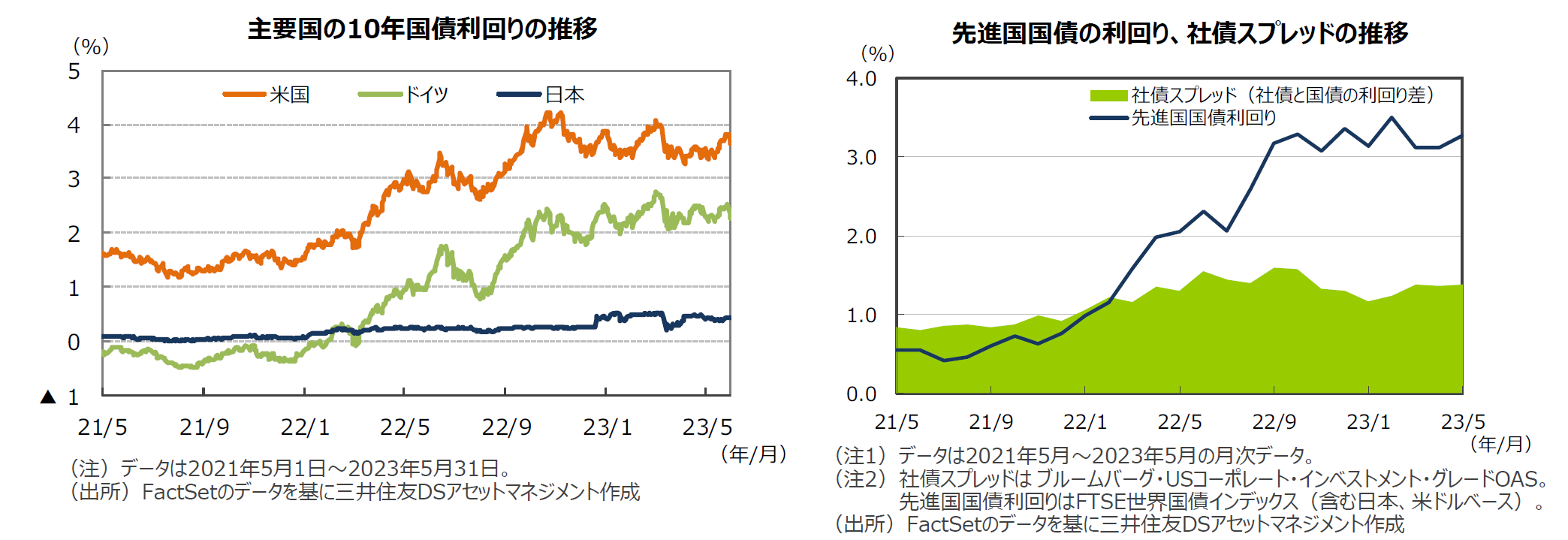

米国債券市場は月後半に軟調な展開となり、10年国債利回り(長期金利)が上昇しました。4月の雇用統計が雇用の底堅さを示し、米景気悪化への過度な懸念が和らいだことや、FRB高官から利上げ停止に慎重な発言が相次ぎ、FRBによる利上げが続くとの観測が高まったことに加えて、米政府の債務上限問題も嫌気されて、米長期金利は上昇しました。一方、ドイツの長期金利は、ECBによる利上げ継続が見込まれるものの、景気減速見通しからやや低下しました。日本の長期金利は、日銀による政策修正観測が後退したことから小動きとなり、ほぼ横ばいでした。また、投資適格社債については、国債と社債の利回り格差が小幅に拡大しました。

<見通し>

米国の長期金利は、振れを伴いながら緩やかに低下する展開を予想します。底堅い雇用や粘着質のインフレが続くものの、金融不安の高まりで金融環境が引き締まることから、FRBの利上げ停止が視野に入ってきたとみられます。先行きはインフレの鈍化と景気減速が見込まれ、緩やかに低下する展開を予想します。欧州の長期金利も、賃上げによるインフレ圧力などからECBが金融引き締めを続けるものの、米長期金利に連れて緩やかに低下する展開を予想します。日本の長期金利は、日銀の政策修正により長期金利の許容変動幅が拡大され、先行きやや上昇する展開を予想しています。

5.企業業績と株式

<現状>

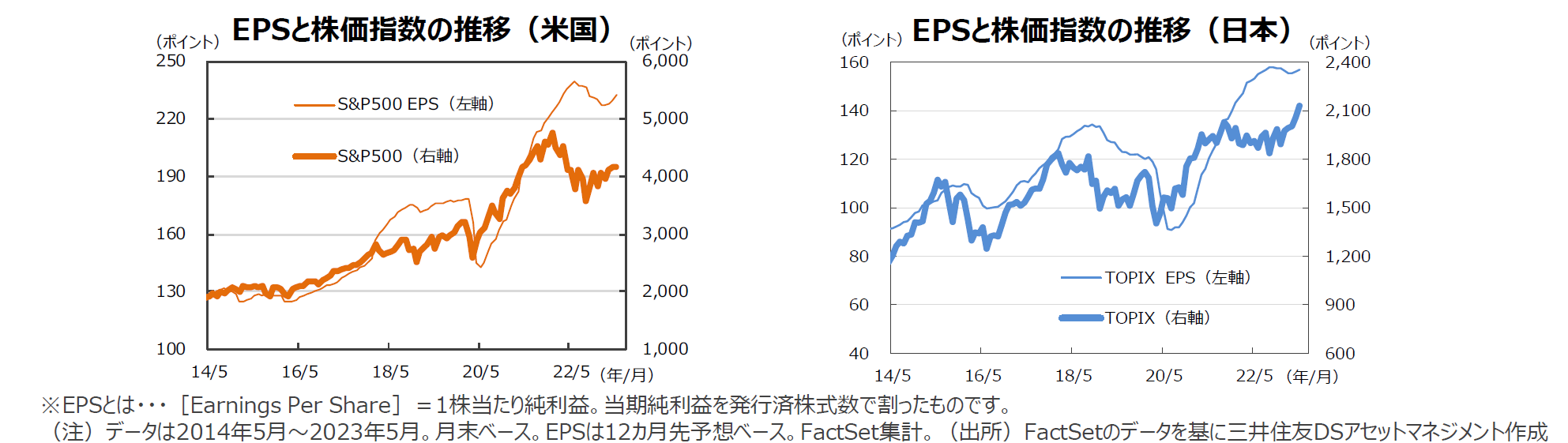

S&P500種指数の5月の予想1株当たり利益(EPS)は232.6で、前年同月比▲2.5%でした。前月比は+1.1%と4カ月連続のプラスとなりました。一方、TOPIXの予想EPSは156.8、前年同月比は+2.4%でした。前月比は+0.5%と2カ月連続のプラスでした。

5月の米国株式市場は、1日にファースト・リパブリック・バンクの経営破綻とJPモルガン・チェースによる買収が報じられるなど、波乱含みのスタートとなりました。3日のFOMCは0.25%の利上げと市場予想通りとなったものの、債務上限問題に対する不透明感が月を通じて徐々に広がりました。NYダウは軟調となり3カ月ぶりの下落となりました。一方、NASDAQ総合指数は、好決算を背景にエヌビディアなど半導体株が急騰したことから、30日に年初来高値を更新する上昇となりました。NYダウは前月比▲3.5%、S&P500種指数は同+0.2%、NASDAQ総合指数は同+5.8%でした。日本株式市場も半導体関連など大型グロースの値嵩株が好調となり、大きく上昇する展開となりました。日経平均株価は前月比+7.0%、TOPIXは同+3.6%でした。

<見通し>

S&P500種指数採用企業の23年1-3月期の増益率(純利益ベース)は前年同期比▲0.1%、除くエネルギーセクターで同▲1.8%でした(5月26日。リフィニティブ集計)。減益となりましたが、決算発表が進むにつれ減益率は低下する展開でした。一方、TOPIX採用企業の23年1-3月期の純利益は前年同期比+31.3%、22年度(22年4月~23年3月)は前年度比+4.3%でした(6月1日。3月期決算企業で除く金融、QUICK集計)。

6月の株式市場は、日米ともに大きな上昇を記録した後だけに一旦上値が重くなる可能性があると思われます。6月は13-14日のFOMCで利上げ停止となるか、15-16日の日銀金融政策決定会合で長短金利操作などの政策修正があるかなど、年後半の市場を展望する上で大きな分岐点となりそうです。一方、日本は株主総会のシーズンとなります。今回は、東京証券取引所が上場企業に資本コストや株価を意識した経営に取り組むよう要請したこともあり、株主総会は自社の方針を示す絶好のチャンスです。企業と投資家による対話も注目され、企業の選別が株価に表れる可能性もありそうです。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

6.為替

<現状>

円相場は米ドルに対し、月前半はもみ合いましたが、月下旬に半年ぶりの安値となる140円台まで下落し、月末は139円台で終了しました。堅調な雇用指標やFRB高官のタカ派発言を受けて、FRBの利上げが続くとの見方が強まり、米長期金利が上昇したことから日米金利差の拡大を意識した円売り・ドル買いが優勢となりました。一方、円の対ユーロレートは、1ユーロ=149円近辺で終了し、前月から上昇しました。米長期金利の上昇による欧米金利差の拡大でユーロ売り・ドル買いが強まり、ユーロが米ドルに対し円以上に下落したことが背景です。また、円は対豪ドルで、豪州準備銀行が予想外に利上げを実施したことを受けて、小幅に下落しました。

<見通し>

円の対米ドルレートは、FRBの利上げが最終段階に入りつつあるとみられることから、もみあいながら緩やかに上昇する展開を予想します。先行きは米国の景気とインフレが鈍化するため、FRBの利上げ停止と日銀の金融政策修正が意識され、円が小幅に上昇する展開を想定しています。円の対ユーロレートは、レンジ内でもみ合いながら緩やかに上昇すると予想します。ECBの利上げ継続がユーロのサポート要因となる一方、日銀の金融政策修正が円の買い材料となるとみています。また、円の対豪ドルレートは、もみ合う展開を予想しています。相対的に堅調な豪州景気がサポート要因となる一方、日銀の金融政策修正が意識されるためです。

7.リート

<現状>

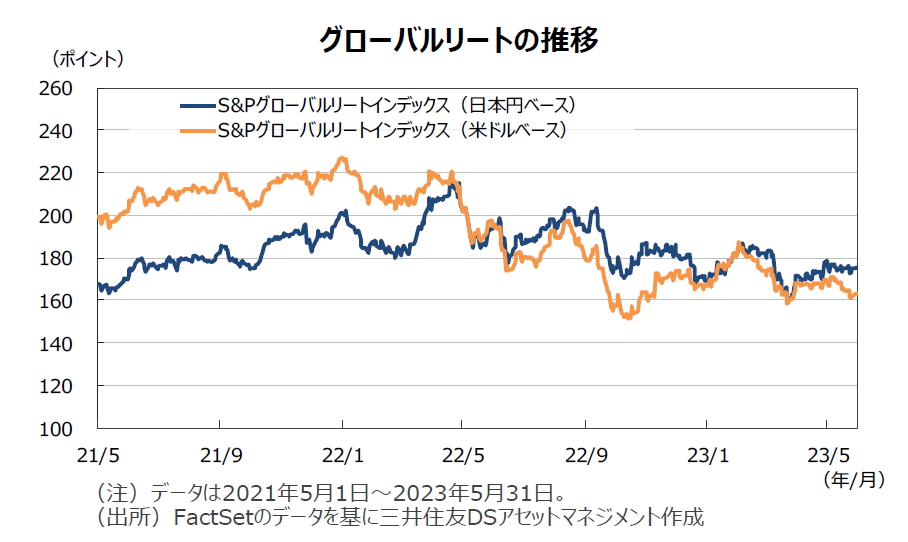

グローバルリート市場(米ドルベース)は、FRBの金融引き締め長期化観測が強まり、米長期金利が上昇したことを嫌気して、下落しました。米国リート市場は、FRBによる利上げが続くとの見方が強まったことや、金融不安による信用収縮が商業用不動産に与える影響が懸念されたため、軟調な展開となりました。欧州やアジアのリート市場も米国市場の下落を受けて軟調に推移しました。日本リート市場はほぼ横ばいでした。S&Pグローバルリート指数(米ドルベース)のリターンは前月末比▲3.9%となりました。また、為替効果がプラスに寄与し、円ベースのリターンは同▲1.4%となりました。

<見通し>

米国リート市場は、FRBの利上げ長期化観測や商業用不動産に対する融資厳格化が意識され、当面不安定な動きになることが見込まれます。ただし、米国経済はリセッションに陥るとしても、比較的軽微なものにとどまるとみられ、過度な景気後退懸念が和らげば、米国リート市場は緩やかに上昇するとみています。欧州リート市場は、ECBによる金融引き締めの継続から当面上値の重い展開を想定します。日本リート市場は、景気回復の動きが続くものの、日銀の金融政策の不透明感から当面レンジ内でもみ合うとみています。アジア・オセアニアリート市場は、景気回復に伴いシンガポール中心に緩やかに上昇するとみています。

8.まとめ

| 債券 |

米国の長期金利は、振れを伴いながら緩やかに低下する展開を予想します。底堅い雇用や粘着質のインフレが続くものの、金融不安の高まりで金融環境が引き締まることから、FRBの利上げ停止が視野に入ってきたとみられます。先行きはインフレの鈍化と景気減速が見込まれ、緩やかに低下する展開を予想します。欧州の長期金利も、賃上げによるインフレ圧力などからECBが金融引き締めを続けるものの、米長期金利に連れて緩やかに低下する展開を予想します。日本の長期金利は、日銀の政策修正により長期金利の許容変動幅が拡大され、先行きやや上昇する展開を予想しています。 |

|---|---|

| 株式 |

S&P500種指数採用企業の23年1-3月期の増益率(純利益ベース)は前年同期比▲0.1%、除くエネルギーセクターで同▲1.8%でした(5月26日。リフィニティブ集計)。減益となりましたが、決算発表が進むにつれ減益率は低下する展開でした。一方、TOPIX採用企業の23年1-3月期の純利益は前年同期比+31.3%、22年度(22年4月~23年3月)は前年度比+4.3%でした(6月1日。3月期決算企業で除く金融、QUICK集計)。

6月の株式市場は、日米ともに大きな上昇を記録した後だけに一旦上値が重くなる可能性があると思われます。6月は13-14日のFOMCで利上げ停止となるか、15-16日の日銀金融政策決定会合で長短金利操作などの政策修正があるかなど、年後半の市場を展望する上で大きな分岐点となりそうです。一方、日本は株主総会のシーズンとなります。今回は、東京証券取引所が上場企業に資本コストや株価を意識した経営に取り組むよう要請したこともあり、株主総会は自社の方針を示す絶好のチャンスです。企業と投資家による対話も注目され、企業の選別が株価に表れる可能性もありそうです。 |

| 為替 |

円の対米ドルレートは、FRBの利上げが最終段階に入りつつあるとみられることから、もみあいながら緩やかに上昇する展開を予想します。先行きは米国の景気とインフレが鈍化するため、FRBの利上げ停止と日銀の金融政策修正が意識され、円が小幅に上昇する展開を想定しています。円の対ユーロレートは、レンジ内でもみ合いながら緩やかに上昇すると予想します。ECBの利上げ継続がユーロのサポート要因となる一方、日銀の金融政策修正が円の買い材料となるとみています。また、円の対豪ドルレートは、もみ合う展開を予想しています。相対的に堅調な豪州景気がサポート要因となる一方、日銀の金融政策修正が意識されるためです。 |

| リート |

米国リート市場は、FRBの利上げ長期化観測や商業用不動産に対する融資厳格化が意識され、当面不安定な動きになることが見込まれます。ただし、米国経済はリセッションに陥るとしても、比較的軽微なものにとどまるとみられ、過度な景気後退懸念が和らげば、米国リート市場は緩やかに上昇するとみています。欧州リート市場は、ECBによる金融引き締めの継続から当面上値の重い展開を想定します。日本リート市場は、景気回復の動きが続くものの、日銀の金融政策の不透明感から当面レンジ内でもみ合うとみています。アジア・オセアニアリート市場は、景気回復に伴いシンガポール中心に緩やかに上昇するとみています。 |

チーフリサーチストラテジスト

石井康之(いしい やすゆき)