先月のマーケットの振り返り(2022年11月)

2022年12月2日

1.概観

| 株式 |

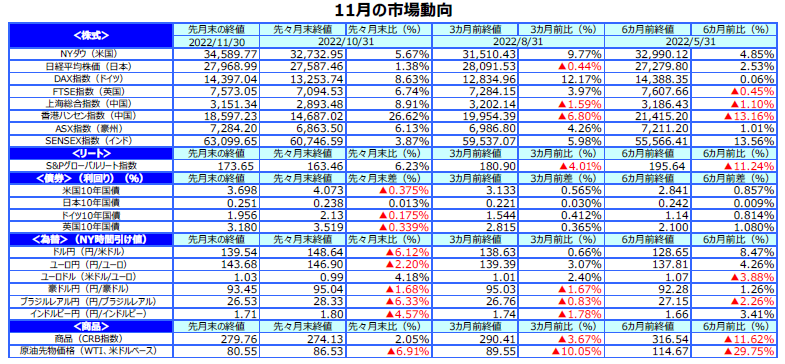

11月の主要国の株式市場は、軒並み上昇しました。米国株式市場は、米消費者物価上昇率が市場予想を下回ったことで、米連邦準備制度理事会(FRB)が年内に利上げペースを鈍化させるとの見方が強まり、米長期金利が大幅に低下したことを好感して、大きく上昇しました。欧州の株式市場も、FRBの利上げペース減速観測を受けて、投資家のリスク選好姿勢が高まったことで、米国株式市場に連れて大きく上昇しました。日本の株式市場は、欧米市場の上昇を受けて小幅高となりました。中国株式市場は、ゼロコロナ政策の早期見直し期待の浮上や、低迷する不動産市場への梃入れ策が好感されたことなどから、上海総合指数、香港ハンセン指数ともに大きく反発しました。 |

|---|---|

| 債券 |

FRBが利上げペースを緩めるとの観測が強まったことから、米国債券市場は堅調な展開となりました。米10年国債利回り(長期金利)は大幅に低下し、3.7%で終了しました。ドイツの長期金利も、FRBに合わせて欧州中央銀行(ECB)が利上げペースを減速させるとの見方が意識され、米長期金利に連れて低下しました。日本の長期金利は、日銀が許容変動幅の上限とする水準近辺で推移し、概ね横ばいでした。 |

| 為替 |

FRBの利上げペースが減速するとの見方が強まり、米ドルを売って円を買い戻す動きが広がったことから、円は対米ドルで大幅に上昇しました。 |

| 商品 |

原油価格は、新型コロナの感染拡大による中国の景気減速に伴う原油需要の減少観測などが嫌気され、下落しました。 |

2.景気動向

<現状>

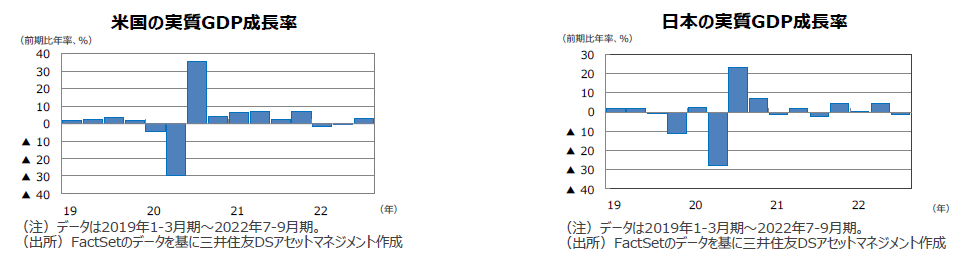

米国の7-9月期の実質GDP成長率は前期比年率+2.9%となりました。3四半期ぶりにプラス成長となりましたが、個人消費は減速しました。

欧州(ユーロ圏)の7-9月期の実質GDP成長率は前期比年率+0.7%となりました。インフレが大幅に上昇するなか、前四半期から急減速しました。

日本の7-9月期の実質GDP成長率は前期比年率▲1.2%となりました。輸入の増加に伴う外需のマイナス寄与から4四半期ぶりにマイナス成長となりました。

中国の7-9月期の実質GDP成長率は前年同期比+3.9%となりました。前四半期からは持ち直したものの、ゼロコロナ政策は維持されています。

豪州の4-6月期の実質GDP成長率は前年同期比+3.6%でした。堅調な個人消費や資源の輸出に支えられ、伸び率が前期から加速しました。

<見通し>

米国は、物価高による影響で消費が停滞することや、FRBによる大幅な利上げに伴い金融環境が引き締まることから、23年央にかけて景気後退局面入りするとみられます。ただし、過剰設備や金融バブルがみられないことから大幅なマイナス成長とはならず、グロース・リセッション的な状況になるとみています。

欧州は、供給制約やガス不足による製造業の停滞、エネルギー・食品価格の上昇による実質所得の減少などから、22年後半から23年初にかけてマイナス成長に陥るとみられます。ただし、労働市場の安定、財政の支援、ガス備蓄の進展、インフレのピークアウトなどから23年央には持ち直すとみています。

日本は、設備投資の回復や経済政策の効果に支えられ、内需を中心に回復するとみています。ただし、23年前半は欧米を中心とした海外景気の減速により、回復ペースが大きく鈍化する見通しです。

中国は、政府が景気対策を発動することから23年に持ち直すものの、不動産市場の低迷やゼロコロナ政策の堅持が足かせとなり、回復ペースは力強さを欠くとみられます。習近平総書記への権力集中が強まり、経済政策面の安定性について不透明感が高まるリスクがあります。

豪州は、世界経済の減速を受けて成長率が鈍化するものの、景気回復の流れが続く見通しです。中国経済が停滞しても一定の資源需要は見込まれるほか、企業の投資意欲、旺盛な求人を背景とした良好な雇用環境、コロナ下で積み上がった貯蓄が、引き続き豪州経済を支えるとみています。

3.金融政策

<現状>

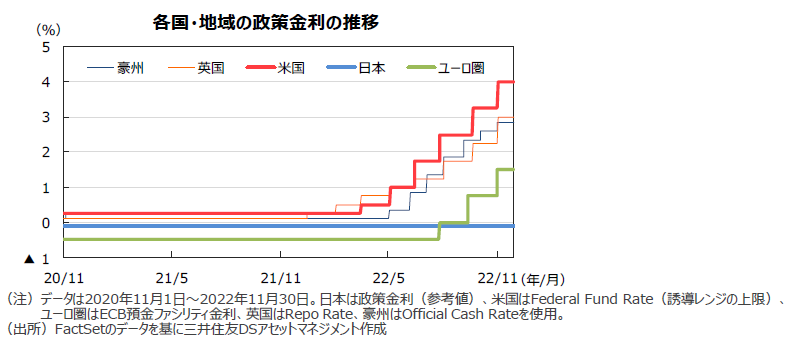

FRBは、11月の米連邦公開市場委員会(FOMC)でフェデラルファンド(FF)金利の誘導目標を3.00~3.25%から3.75~4.00%へ、4会合連続で0.75%引き上げました。記者会見でパウエル議長は利上げペースの減速を示唆した一方、利上げ終了時に到達する金利水準についてより高くなるとの見通しを示しました。ECBは10月の理事会で、預金ファシリティ金利を2会合連続で0.75%引き上げることを決めました。日銀は10月の金融政策決定会合で、大規模な金融緩和策を維持しました。「展望リポート」では、22年度の物価上昇率の見通しを前年度比2.9%に引き上げました。

<見通し>

FRBは、景気よりもインフレ抑制を優先し、今後もFOMCごとに利上げを実施すると予想しています。12月に0.50%、来年2月と3月にそれぞれ0.25%の利上げを実施し、最終的な到達点(ターミナルレート)を4.75~5.00%と想定しています。ECBも、エネルギー価格の上振れによるインフレ抑制のため、大幅な利上げを行う見通しです。12月に0.75%、来年2月に0.5%、3月と5月にそれぞれ0.25%の利上げを実施すると想定しています。一方、日銀は、物価が相対的に低位にあるなか、現行の大規模金融緩和を継続する見通しです。

4.債券

<現状>

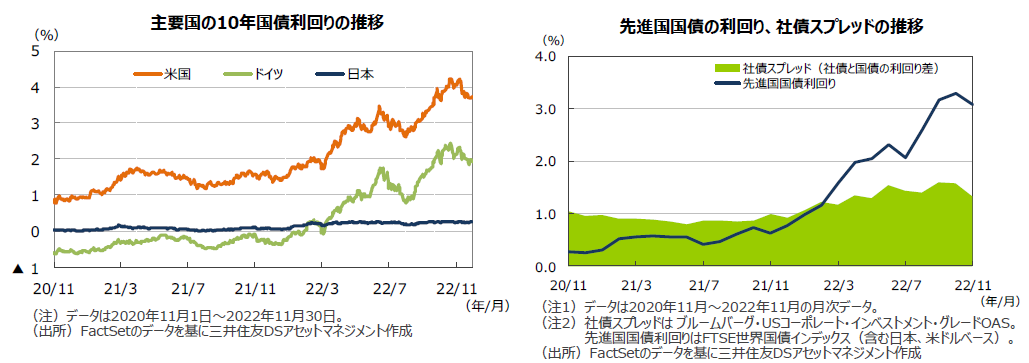

米国債券市場は堅調な展開となり、米10年国債利回り(長期金利)は、大幅に低下しました。米長期金利は、景気の底堅さを示す雇用統計を受けて月上旬に一時4.2%台に上昇しましたが、10日発表の消費者物価上昇率が市場予想を下回ったことからFRBが利上げペースを緩めるとの観測が強まり、低下基調に転じました。インフレのピークアウトが意識されたため、米長期金利は月末にかけじりじりと低下し、3.7%で終了しました。ドイツの長期金利も、FRBに合わせてECBが利上げペースを減速させるとの見方が意識されて、米長期金利に連れて低下しました。日本の長期金利は、日銀が許容変動幅の上限とする水準近辺で推移し、概ね横ばいでした。投資適格社債については、国債と社債の利回り格差はリスク選好の強まりで大きく縮小しました。

<見通し>

米国の長期金利は、FRBの金融引き締めが続くなかで上昇圧力を受けるものの、大幅な利上げに伴い先行きのインフレのピークアウトと景気減速が意識されるため、もみ合う展開を予想します。欧州の長期金利も、エネルギー価格上昇に伴うインフレ圧力によりECBが金融引き締めを続けるものの、米長期金利に連れてもみ合う展開を予想します。日本の長期金利は、日銀の大規模金融緩和策が継続されるため、低水準での横ばい推移が続くと予想します。

5.企業業績と株式

<現状>

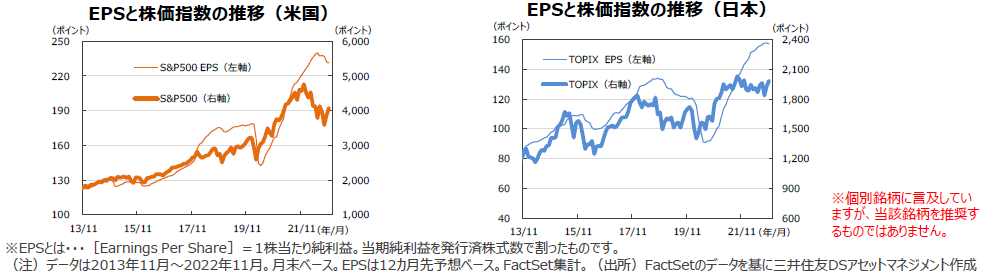

S&P500種指数の11月の1株当たり予想利益(EPS)は231.4で、前年同月比は+4.8%(前月同+6.6%)となりました。前月比は▲0.3%とマイナス幅は縮小しました(前月同▲2.0%)。一方、TOPIXの予想EPSは157.5で、伸び率は同+12.7%(前月同+15.6%)でした。11月の米国株式市場は、2日のFOMC後のパウエルFRB議長の記者会見での発言がタカ派と受け止めら軟調なスタートとなりました。しかし、10日発表の10月のCPIが市場予想を下回ったことでFRBの利上げペースが鈍化するとの期待が膨らみ、NYダウは約1,200ドルの大幅高となりました。さらに23日発表のFOMC議事要旨でも、先行きの利上ペースが鈍化するとみられたことなどから堅調な推移となりました。NYダウが前月比+5.7%、S&P500種指数が同+5.4%、NASDAQ総合指数が同+4.4%でした。一方、日本株式市場も先行きの米利上げペースの鈍化期待を背景に上昇しましたが、米ドル円レートが148円台から139円台へ円高傾向となったことを受け、上値が抑えられる形となりました。日経平均株価は前月比+1.4%、TOPIXは同+2.9%でした。

<見通し>

S&P500種指数採用企業の22年7-9月期の増益率は前年同期比+4.3%、除くエネルギーセクターで同▲3.5%でした(11月25日。リフィニティブ集計)。続く10-12月期は前年同期比▲0.4%、除くエネルギーセクターで同▲5.4%と予想されます。前月末時点予想の同+2.6%、同▲1.5%から下方修正されました。米国株式市場は、業績は一段と悪化しているものの、株式市場は利上げペースの鈍化を好感して戻り基調にあります。ただ、引き締め的な金融政策の累積効果から景気が悪化するのはむしろこれからと予想されており、株価回復の持続性は引き続き慎重に見ておく必要がありそうです。一方、TOPIX採用企業の7-9月期決算(前年同期比)は、売上高が+21.7%、営業利益が+2.8%、経常利益が+8.1%、当期利益が+7.8%でした(12月1日現在。3月期決算、除く金融、ソフトバンクグループ、QUICK集計)。足元で米ドル円レートが円高傾向を強めるなど、22年度後半の収益環境は必ずしも明るいものではないだけに、日本株式市場についても業績の方向性が注目されそうです。

6.為替

<現状>

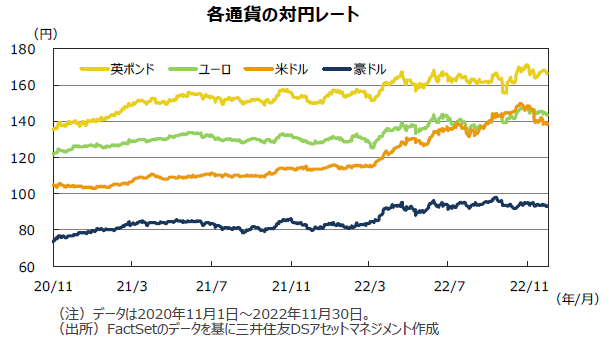

FRBが利上げペースを緩めるとの観測が強まり、ドルが全面安となるなか、円は対米ドルで大きく反発しました。円は月初148円台で始まりましたが、それまでのドルの買い持ちを解消する動きが広がり、146円水準まで買い戻されました。10日に米消費者物価上昇率が発表されると、インフレのピークアウト意識され、FRBの利上げペースの減速観測からドル売りが強まり、円は140円台まで急伸しました。その後も米長期金利が低下基調となるなか、ドルが売られ、円は139円台に上昇して終了しました。円は対ユーロでも上昇し、1ユーロ=143円台で終了しました。また、円は資源国通貨とされる豪ドルに対しても反発し、93円台に上昇しました。

<見通し>

円の対米ドルレートは、レンジ内の動きを予想します。米国の景気とインフレがピークアウトする見通しであることから、米ドルの上値は抑制されるものの、日米の金融政策の方向性の違いや資源価格高に伴う日本の貿易収支悪化から、円の上昇余地も限られるとみています。円の対ユーロレートも、レンジ内のもみ合いを予想します。日欧の金融政策の方向性の違いに伴う円売り圧力が続く一方、利上げに伴い欧州景気の減速が意識されるため下落余地も限られ、もみ合うとみています。また、円の対豪ドルレートは日豪金利差や資源価格の高止まりから緩やかな下落を予想します。

7.リート

<現状>

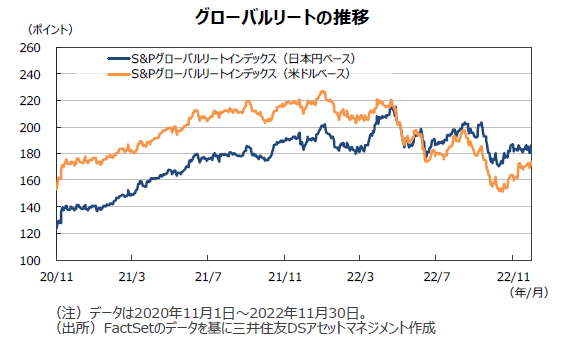

グローバルリート市場(米ドルベース)は上昇しました。米消費者物価上昇率が市場予想を下回り、FRBが利上げペースを減速させるとの見方が強まったことから長期金利が大幅に低下し、株式市場が続伸したことを好感して、米国リート市場は上昇しました。欧州のリート市場やアジアのリート市場も長期金利が低下したことや投資家のリスク回避姿勢が後退したことから、米国に連れて上昇しました。S&Pグローバルリート指数(米ドルベース)のリターンは前月末比+6.2%となりました。一方、為替効果はマイナスに寄与し、円ベースのリターンは同▲0.3%となりました。

<見通し>

米国リート市場は、FRBの大幅な利上げを受けた景気後退が意識され、不安定な動きが見込まれます。ただし、米国経済は低成長ながら底堅く推移すると想定していることから、FRBのタカ派姿勢が一層和らげば米国リート市場は緩やかに上昇するとみています。欧州リート市場は、短期的にはウクライナ情勢やエネルギー不足に伴う景気悪化懸念から上値の重い展開を想定しますが、中長期では財政支出による景気回復とともに持ち直すとみています。日本リート市場は、景気回復の動きから上昇するとみています。アジア・オセアニアリート市場は、景気回復に伴いシンガポール中心に上昇するとみています。

8.まとめ

| 債券 |

米国の長期金利は、FRBの金融引き締めが続くなかで上昇圧力を受けるものの、大幅な利上げに伴い先行きのインフレのピークアウトと景気減速が意識されるため、もみ合う展開を予想します。欧州の長期金利も、エネルギー価格上昇に伴うインフレ圧力によりECBが金融引き締めを続けるものの、米長期金利に連れてもみ合う展開を予想します。日本の長期金利は、日銀の大規模金融緩和策が継続されるため、低水準での横ばい推移が続くと予想します。 |

|---|---|

| 株式 |

S&P500種指数採用企業の22年7-9月期の増益率は前年同期比+4.3%、除くエネルギーセクターで同▲3.5%でした(11月25日。リフィニティブ集計)。続く10-12月期は前年同期比▲0.4%、除くエネルギーセクターで同▲5.4%と予想されます。前月末時点予想の同+2.6%、同▲1.5%から下方修正されました。米国株式市場は、業績は一段と悪化しているものの、株式市場は利上げペースの鈍化を好感して戻り基調にあります。ただ、引き締め的な金融政策の累積効果から景気が悪化するのはむしろこれからと予想されており、株価回復の持続性は引き続き慎重に見ておく必要がありそうです。一方、TOPIX採用企業の7-9月期決算(前年同期比)は、売上高が+21.7%、営業利益が+2.8%、経常利益が+8.1%、当期利益が+7.8%でした(12月1日現在。3月期決算、除く金融、ソフトバンクグループ、QUICK集計)。足元で米ドル円レートが円高傾向を強めるなど、22年度後半の収益環境は必ずしも明るいものではないだけに、日本株式市場についても業績の方向性が注目されそうです。 |

| 為替 |

円の対米ドルレートは、レンジ内の動きを予想します。米国の景気とインフレがピークアウトする見通しであることから、米ドルの上値は抑制されるものの、日米の金融政策の方向性の違いや資源価格高に伴う日本の貿易収支悪化から、円の上昇余地も限られるとみています。円の対ユーロレートも、レンジ内のもみ合いを予想します。日欧の金融政策の方向性の違いに伴う円売り圧力が続く一方、利上げに伴い欧州景気の減速が意識されるため下落余地も限られ、もみ合うとみています。また、円の対豪ドルレートは日豪金利差や資源価格の高止まりから緩やかな下落を予想します。 |

| リート |

米国リート市場は、FRBの大幅な利上げを受けた景気後退が意識され、不安定な動きが見込まれます。ただし、米国経済は低成長ながら底堅く推移すると想定していることから、FRBのタカ派姿勢が一層和らげば米国リート市場は緩やかに上昇するとみています。欧州リート市場は、短期的にはウクライナ情勢やエネルギー不足に伴う景気悪化懸念から上値の重い展開を想定しますが、中長期では財政支出による景気回復とともに持ち直すとみています。日本リート市場は、景気回復の動きから上昇するとみています。アジア・オセアニアリート市場は、景気回復に伴いシンガポール中心に上昇するとみています。 |