先月のマーケットの振り返り(2022年5月)

2022年6月2日

1.概観

| 株式 |

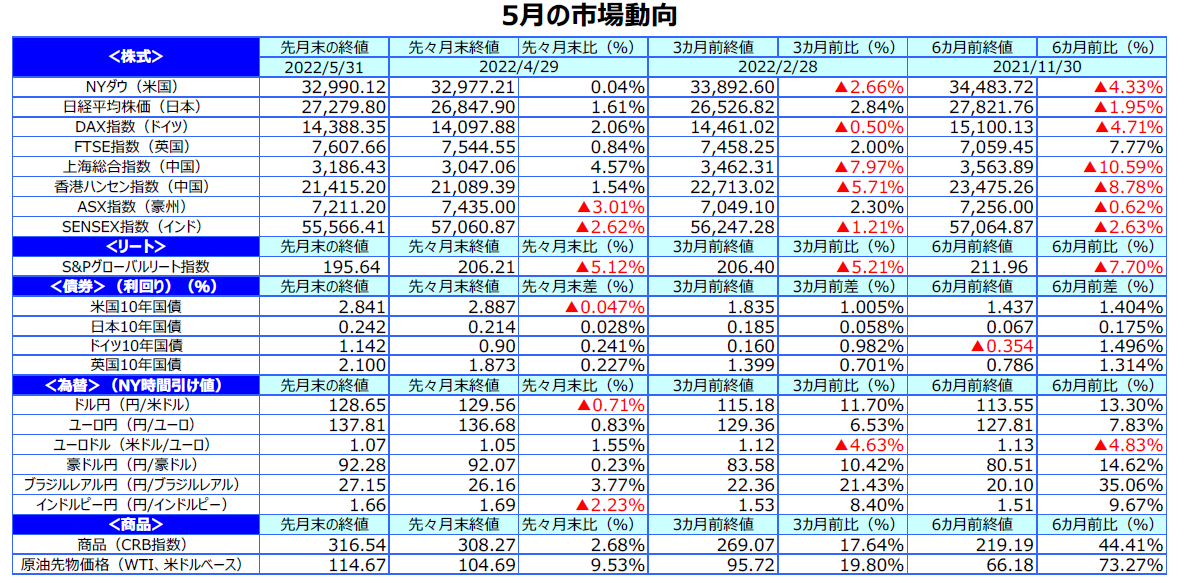

5月の主要国の株式市場はまちまちとなりました。米国株式市場は、インフレ抑制のため米連邦準備制度理事会(FRB)が金融引き締めを加速するとの見方から景気後退懸念が高まり、NYダウが8週続落するなど、月中旬まで下落基調を辿りました。しかし、月末にかけてインフレ加速への警戒感がやや和らいだことなどから急反発し、NYダウは前月比横ばいで引けました。欧州の株式市場も、欧州中央銀行(ECB)の利上げ観測が高まり、景気減速懸念が強まったものの、米国株式市場の反発を受けて持ち直しました。日本の株式市場は、上値の重い展開が続いていましたが、米国株式市場の反発を受けて小幅高となりました。中国株式市場では、上海のロックダウン解除の見通しを好感し、中国本土市場の上海総合指数、香港ハンセン指数ともに上昇しました。 |

|---|---|

| 債券 |

米国の10年国債利回り(長期金利)は、予想を上回る4月の米雇用統計を受けて一時3.1%台まで上昇しましたが、金融引き締めにより景気が後退に向かう懸念が高まり、小幅に低下しました。ドイツの長期金利は、ラガルドECB総裁が、9月末までにマイナス金利を脱却できる考えを示唆したことから、大きく上昇しました。日本の長期金利は、日銀の連続指し値買いオペにより小幅の上昇にとどまりました。 |

| 為替 |

円相場は、米長期金利が低下して日米金利差が縮小したことなどから、対米ドルで反発し、128円台半ばで終了しました。 |

| 商品 |

原油価格は、欧州連合(EU)のロシア産原油の禁輸合意など、欧米諸国の制裁により原油需給がひっ迫するとの観測が強まり、上昇しました。 |

2.景気動向

<現状>

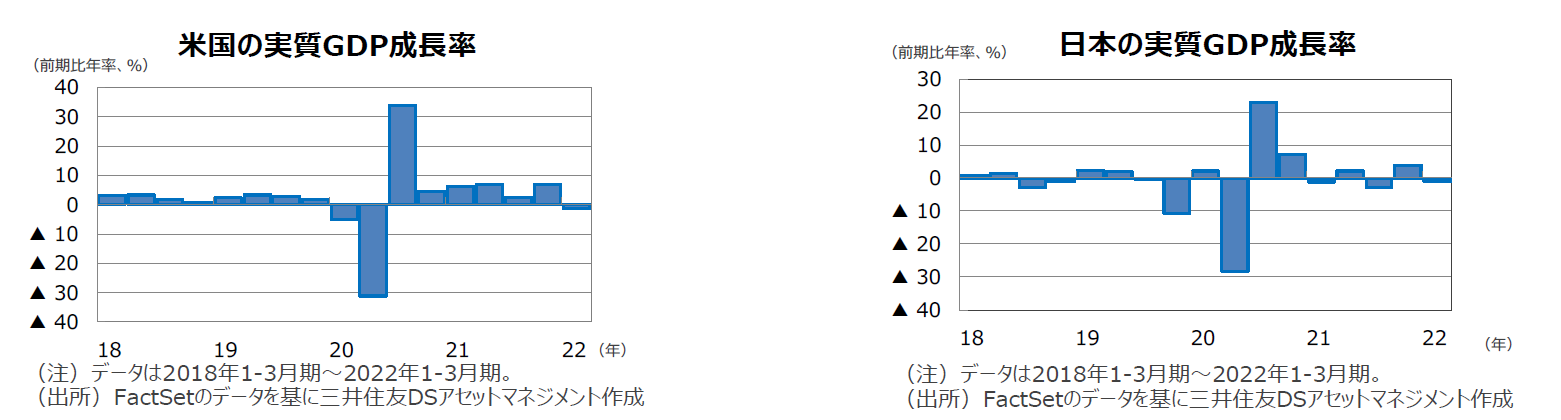

米国の2022年1-3月期の実質GDP成長率は前期比年率▲1.5%となりました。内需は底堅いものの、輸入の急拡大がマイナスに寄与しました。

欧州(ユーロ圏)の2022年1-3月期の実質GDP成長率は前年同期比+5.1%となりました。資源高や感染拡大で前期比は+0.3%にとどまりました。

日本の2022年1-3月期の実質GDP成長率は前期比年率▲1.0%となりました。新型コロナウイルスの感染拡大で個人消費が伸び悩みました。

中国の2022年1-3月期の実質GDP成長率は前年同期比+4.8%となりました。ただし、ロックダウンの影響により3月以降は減速しているとみられます。

豪州の2021年10-12月期の実質GDP成長率は前年同期比+4.2%となりました。経済再開を受けて個人消費が堅調でした。

<見通し>

米国は、消費者物価上振れに伴う個人消費や金利上昇に伴う住宅投資が抑制されるものの、雇用情勢が堅調なことや設備投資がしっかりしていることから、国内需要は大崩れはしないとみられます。金融引き締めが進むなかでも米景気は底堅く推移する見込みです。

欧州は、ウクライナ情勢に伴うエネルギー高、銀行部門のロシア向け与信の棄損、企業のセンチメント低下などで減速感が強まる見通しです。ただし、コロナ危機からの回復局面であることに加えて、財政措置(EU復興基⾦を含む)が⾒込まれるため、景気減速に歯止めがかかるとみられます。

日本は、4-6月以降は感染状況改善や経済対策効果を背景に、プラス成長に転じる見通しです。ただし、ウクライナ情勢による資源高や中国のロックダウンの影響による景気下押し圧力から、景気回復のモメンタムは緩やかなものになりそうです。

中国は、感染拡大による一部都市のロックダウンの影響で4-6月は急減速が見込まれます。ただし、全人代で2022年の経済成長について5.5%とやや強気の成長目標を設定していることから、景気対策を発動するとみられるため、年後半の景気は持ち直すと見込んでいます。

豪州は、感染拡大の影響で1-3月は景気回復が足踏みするものの、4-6月以降は堅調な成長が続くと想定しています。豪州の輸出品目である石炭や天然ガスなどの価格上昇による貿易黒字の増加が見込まれ、ウクライナ情勢の影響は限定的とみられます。

3.金融政策

<現状>

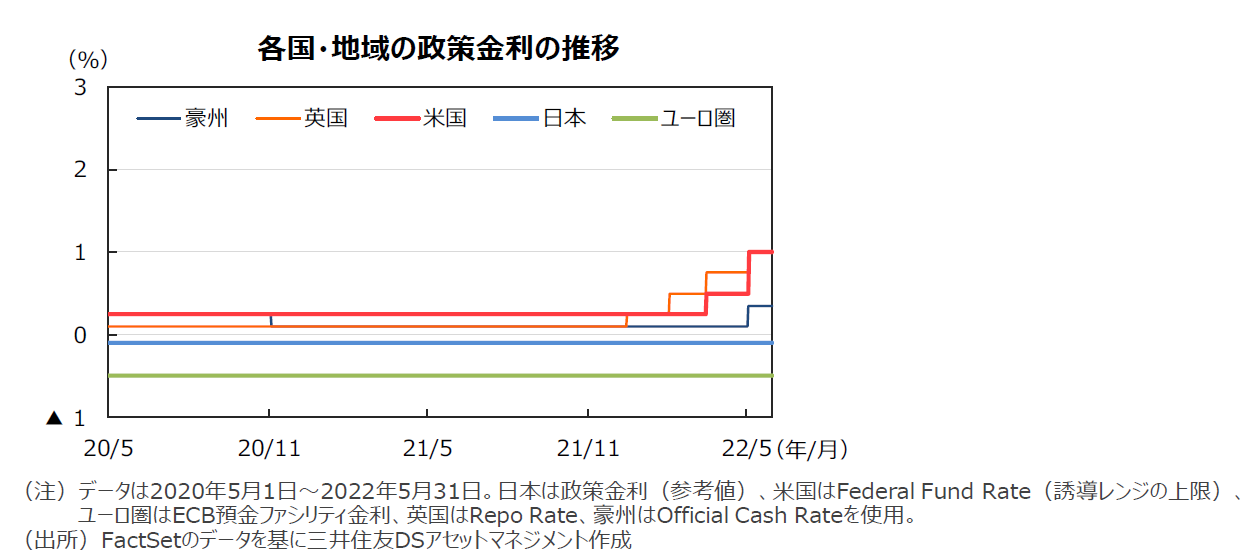

FRBは、5月の米連邦公開市場委員会(FOMC)でフェデラルファンド(FF)金利の誘導目標を0.25~0.5%から0.75~1.00%へ、0.5%引き上げました。また、保有資産を縮小する量的引き締め(QT)を6月から開始することを決めました。パウエル議長は記者会見で、6月、7月の会合でも0.5%の利上げを実施することを示唆しました。ECBは4月の理事会で、主要政策金利を据え置く一方、量的緩和政策の縮小(テーパリング)を続け、7~9月期に終える見通しを明らかにしました。日銀は4月の金融政策決定会合で、大規模な金融緩和策を維持し、10年物国債を無制限に買い入れる指し値オペを毎営業日実施することを決めました。

<見通し>

FRBは、インフレ抑制を優先し、年内のFOMCごとに利上げを実施すると想定しています。6月、7月、9月に0.50%の利上げ、11月、12月には0.25%の利上げを行い、来年初にかけ3%をやや上回る水準まで政策金利を引き上げると見込んでいます。ECBは、エネルギー価格の上振れによるインフレ抑制のため、7⽉に資産購入を終了すると共に利上げを開始するとみています。7~9月に2回の利上げを行い、その後四半期に1回程度の利上げを行う見通しです。一方、日銀は、物価が相対的に低位にあるなか、現行の大規模金融緩和を継続する見通しです。

4.債券

<現状>

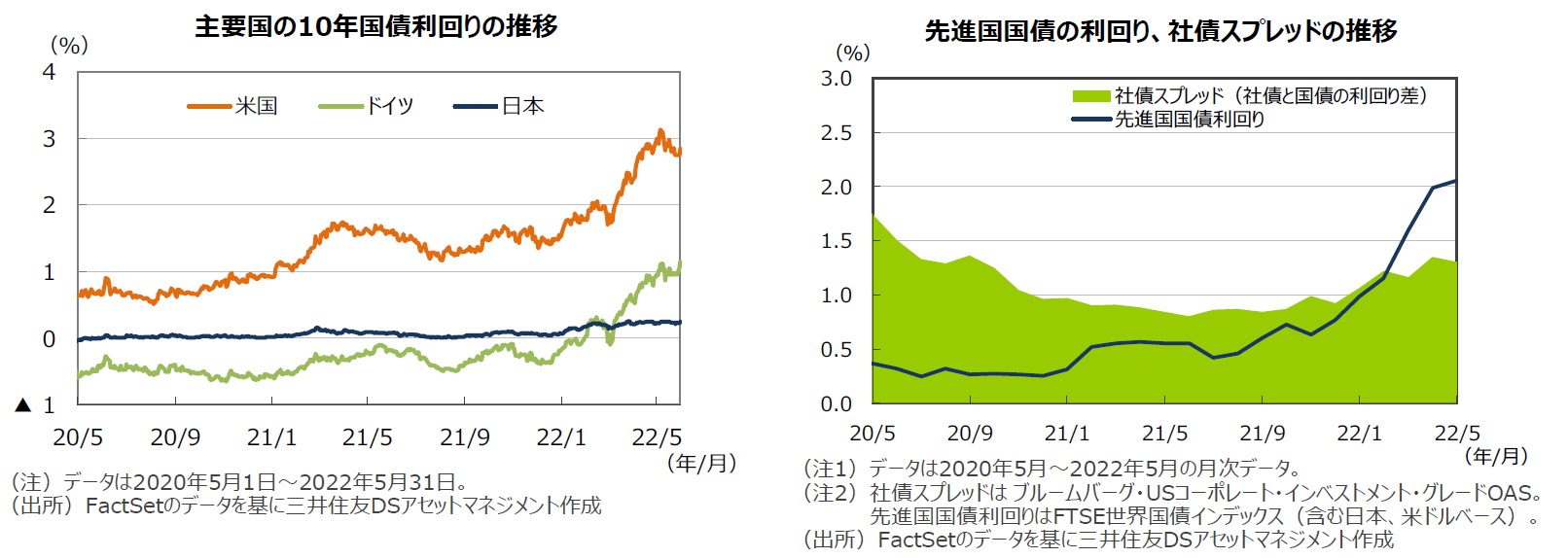

米国の10年国債利回り(長期金利)は、4月末の2.89%から小幅に低下し、5月末は2.84%で終了しました。4月の米雇用統計で非農業部門の雇用者数が市場予想以上に増え、労働市場の逼迫が続いていることを示したことから、FRBが速いペースで金融引き締めを続けるとの観測が強まり、米長期金利は一時3.13%と、2018年11月以来の高水準を付けました。しかし、その後は金融引き締めにより景気が後退に向かう懸念が高まり、株式市場が下落したことを受けて低下に転じ、もみ合いました。ドイツの長期金利は、ラガルドECB総裁が7月に利上げが可能になるとし、9月末までにマイナス金利を脱却できる考えも示唆したことから、大きく上昇しました。日本の長期金利は、日銀の連続指し値買いオペにより小幅の上昇にとどまりました。投資適格社債については、国債と社債の利回り格差が小幅に縮小しました。

<見通し>

米国の長期金利は、FRBの金融引き締めが加速するものの、大幅利上げをかなり織り込んだ水準と考えられるため、当面もみ合う展開を予想します。欧州の長期金利は、エネルギー価格上昇に伴うインフレ圧力により、ECBが金融政策の正常化を進めるとみられるため緩やかに上昇する展開を予想しています。日本の長期金利は、日銀の大規模金融緩和策と指し値買いオペが継続されるため、低水準での横ばい推移が続くと予想します。

5.企業業績と株式

<現状>

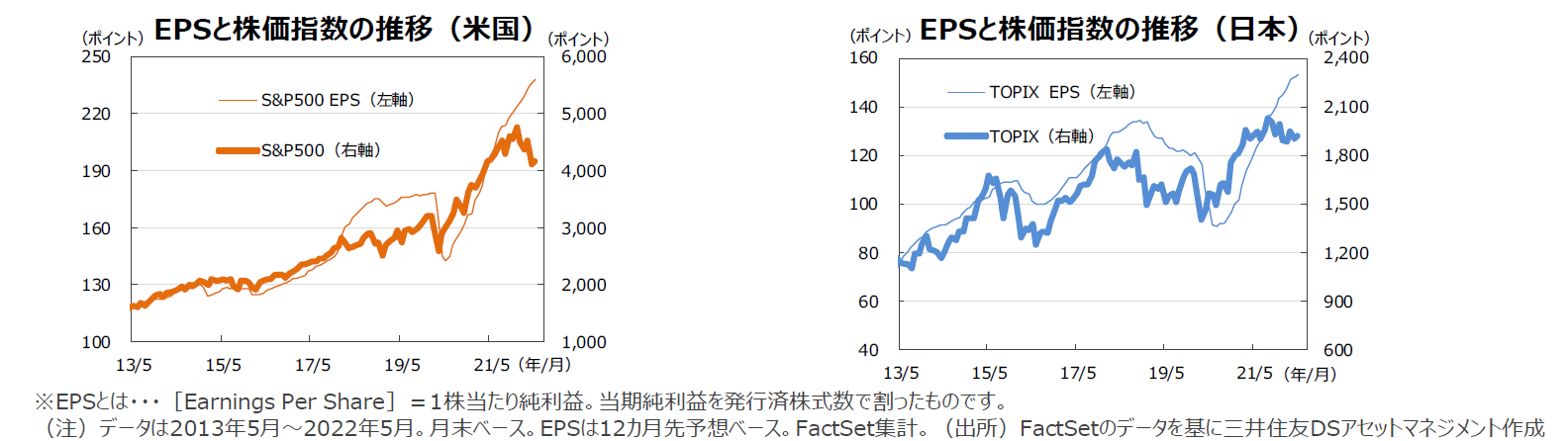

S&P500種指数の5月の1株当たり予想利益(EPS)は238.7で、前年同月比+20.3%(前月同+21.9%)と16カ月連続のプラスとなりました。 一方、TOPIXの予想EPSは153.3で、伸び率は同+27.3%(前月同+31.1%)でした。5月上旬の米国株式市場は、米10年国債利回りが3.1%台まで上昇するなか、軟調な展開となりました。その後、米10年国債利回りは低下に転じましたが、それが米景気の後退懸念の高まりにつながったことで主要3指数は揃って年初来安値を更新しました。下旬は27日に発表された4月の個人消費支出(PCE)価格指数の上昇が鈍り、インフレに安定の兆候が見られたことや企業業績に対する期待が高まったことなどから、主要3指標は大きく反騰しました。NYダウは前月比+0.04%、S&P500種指数は同+0.01%、ナスダック総合指数は同▲2.05%でした。一方、日本株式市場は、米国の金融引き締めと株価調整の影響を受けて、12日には2カ月ぶりに2万6,000円を割り込みました。その後は、米国株式市場が大幅に上昇したことを受け、日本株式市場も大きく反騰しました。日経平均株価は前月比+1.6%、TOPIXは同+0.7%となりました。

<見通し>

S&P500種指数採用企業の22年1-3月の増益率(当期利益)は前年同期比+11.2%となりました。4-6月は同+5.4%と低下するものの、7-9月、10-12月は同+10%を超える増益が予想されています。年間では22年が前年比+9.4%、23年が同+9.8%の見通しです(以上リフィニティブ)。一方、TOPIX採用企業の21年度の増益率(当期利益)は前年度比+41.7%となりました。続く22年度は、売上高が同+7.2%、営業利益が同+7.9%、経常利益が同▲1.9%、当期利益が同▲4.0%と予想されます(以上QUICK、除く金融)。物価の上昇や外部環境の不透明感の強まりから先行きを慎重に予想する向きが多いようです。足元では6月1日に上海市のロックダウン(都市封鎖)が実質的に解除されるなど、株式市場を取り巻く不透明感は徐々にですが払拭される方向にあるようです。22年度の業績見通しは発射台が低いだけに、今後は業績見通しの上振れが期待され、株価の上昇余地も拡大すると考えられます。

6.為替

<現状>

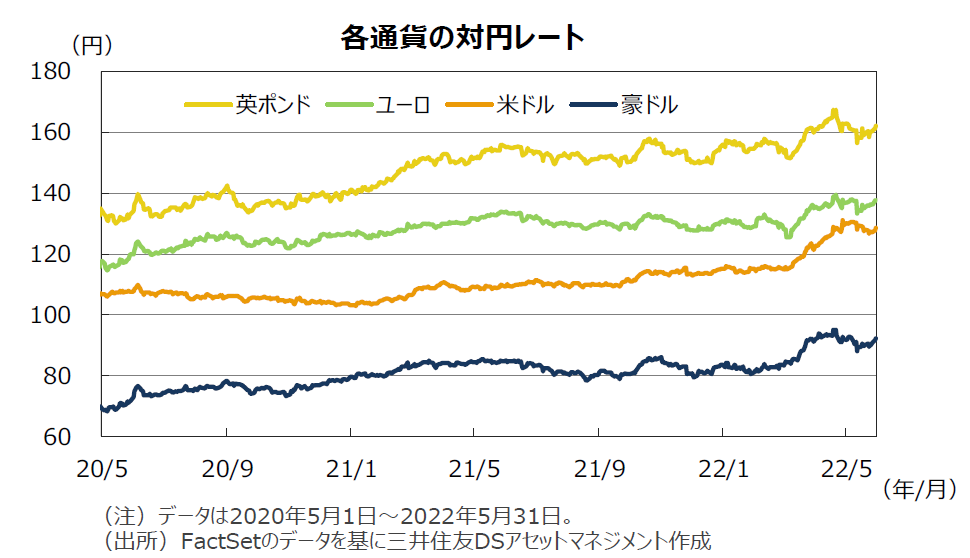

5月の円相場は対米ドルで小幅に上昇しました。前月末に129円台だった円は、米雇用統計で雇用者数が市場予想以上に伸び、米長期金利が上昇したことから月上旬に130円台に下落しました。しかし、米金融引き締め加速観測を嫌気した米株式相場の大幅下落を受けて投資家のリスク回避姿勢が高まり、低リスク通貨とされる円の買いが優勢となり、反発しました。その後は127円台から129円でのもみ合いとなり、128円台半ばで終了しました。一方、円は対ユーロでは下落し、137円台で終了しました。ECBのラガルド総裁が7~9月の利上げを示唆したため、欧州金利が上昇し、ユーロ買いが優勢となったためです。また、円は資源国通貨とされる豪ドルに対しては92円台と、ほぼ横ばいでした。

<見通し>

円の対米ドルレートは、緩やかな下落を予想します。日米の金融政策の方向性の違いや資源価格高に伴う日本の貿易収支悪化から、当面円安圧力は継続するとみられます。ただし、2022年央以降は米国の景気とインフレがピークアウトする見通しであることから、米ドルの上値は徐々に抑制されてくるとみています。円の対ユーロレートは、緩やかな下落を予想します。ユーロは、欧州復興基金による景気回復やインフレ上昇によるECBの金融政策正常化観測などから徐々にレンジを切り上げるとみています。また、円の対豪ドルレートも緩やかな下落を予想します。ウクライナ情勢に伴う資源価格の堅調推移が豪ドルをサポートするとみています。

7.リート

<現状>

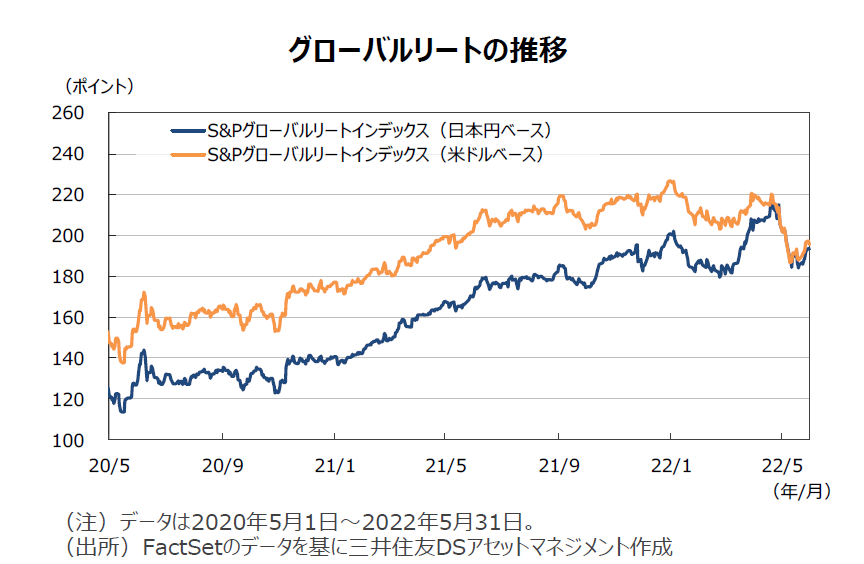

5月のグローバルリート市場(米ドルベース)は下落しました。FRBがインフレ抑制のため金融引き締めを加速するなか、米長期金利が高止まりしていることや、先行きの景気減速による物件の解約や賃料の下落懸念から米国リートは大きく下落しました。また、ECBの利上げ観測やウクライナ情勢を嫌気した投資家のリスク回避姿勢から、英国や欧州のリート市場も軟調でした。一方、日本のリートは訪日外国人受け入れ期待などから反発しました。S&Pグローバルリート指数(米ドルベース)のリターンは前月末比▲5.1%となりました。また、為替効果がマイナスに寄与し、円ベースは同▲5.8%となりました。

<見通し>

米国リート市場は、FRBによる金融政策の引き締め加速が意識されるものの、長期金利がすでに大幅に上昇したこともあり、金利上昇をある程度織り込んでいるとみられます。投資家の慎重姿勢は当面継続するとみられるものの、米国経済が底堅く推移すると想定していることから、米国リート市場は中長期的には緩やかに上昇するとみています。欧州リート市場は、短期的には地理的に近いウクライナ情勢を懸念して上値の重い展開を想定しますが、中長期では財政支出による景気回復とともに持ち直すと予想します。日本リート市場は、新型コロナウイルスの感染減少を受けた経済再開の動きから上昇するとみています。アジア・オセアニアリート市場は、景気回復に伴いシンガポール中心に上昇するとみています。

8.まとめ

| 債券 |

米国の長期金利は、FRBの金融引き締めが加速するものの、大幅利上げをかなり織り込んだ水準と考えられるため、当面もみ合う展開を予想します。欧州の長期金利は、エネルギー価格上昇に伴うインフレ圧力により、ECBが金融政策の正常化を進めるとみられるため緩やかに上昇する展開を予想しています。日本の長期金利は、日銀の大規模金融緩和策と指し値買いオペが継続されるため、低水準での横ばい推移が続くと予想します。 |

|---|---|

| 株式 |

S&P500種指数採用企業の22年1-3月の増益率(当期利益)は前年同期比+11.2%となりました。4-6月は同+5.4%と低下するものの、7-9月、10-12月は同+10%を超える増益が予想されています。年間では22年が前年比+9.4%、23年が同+9.8%の見通しです(以上リフィニティブ)。一方、TOPIX採用企業の21年度の増益率(当期利益)は前年度比+41.7%となりました。続く22年度は、売上高が同+7.2%、営業利益が同+7.9%、経常利益が同▲1.9%、当期利益が同▲4.0%と予想されます(以上QUICK、除く金融)。物価の上昇や外部環境の不透明感の強まりから先行きを慎重に予想する向きが多いようです。足元では6月1日に上海市のロックダウン(都市封鎖)が実質的に解除されるなど、株式市場を取り巻く不透明感は徐々にですが払拭される方向にあるようです。22年度の業績見通しは発射台が低いだけに、今後は業績見通しの上振れが期待され、株価の上昇余地も拡大すると考えられます。 |

| 為替 |

円の対米ドルレートは、緩やかな下落を予想します。日米の金融政策の方向性の違いや資源価格高に伴う日本の貿易収支悪化から、当面円安圧力は継続するとみられます。ただし、2022年央以降は米国の景気とインフレがピークアウトする見通しであることから、米ドルの上値は徐々に抑制されてくるとみています。円の対ユーロレートは、緩やかな下落を予想します。ユーロは、欧州復興基金による景気回復やインフレ上昇によるECBの金融政策正常化観測などから徐々にレンジを切り上げるとみています。また、円の対豪ドルレートも緩やかな下落を予想します。ウクライナ情勢に伴う資源価格の堅調推移が豪ドルをサポートするとみています。 |

| リート |

米国リート市場は、FRBによる金融政策の引き締め加速が意識されるものの、長期金利がすでに大幅に上昇したこともあり、金利上昇をある程度織り込んでいるとみられます。投資家の慎重姿勢は当面継続するとみられるものの、米国経済が底堅く推移すると想定していることから、米国リート市場は中長期的には緩やかに上昇するとみています。欧州リート市場は、短期的には地理的に近いウクライナ情勢を懸念して上値の重い展開を想定しますが、中長期では財政支出による景気回復とともに持ち直すと予想します。日本リート市場は、新型コロナウイルスの感染減少を受けた経済再開の動きから上昇するとみています。アジア・オセアニアリート市場は、景気回復に伴いシンガポール中心に上昇するとみています。 |

| ※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。 |