先月のマーケットの振り返り(2022年1月)

2022年2月2日

1.概観

| 株式 |

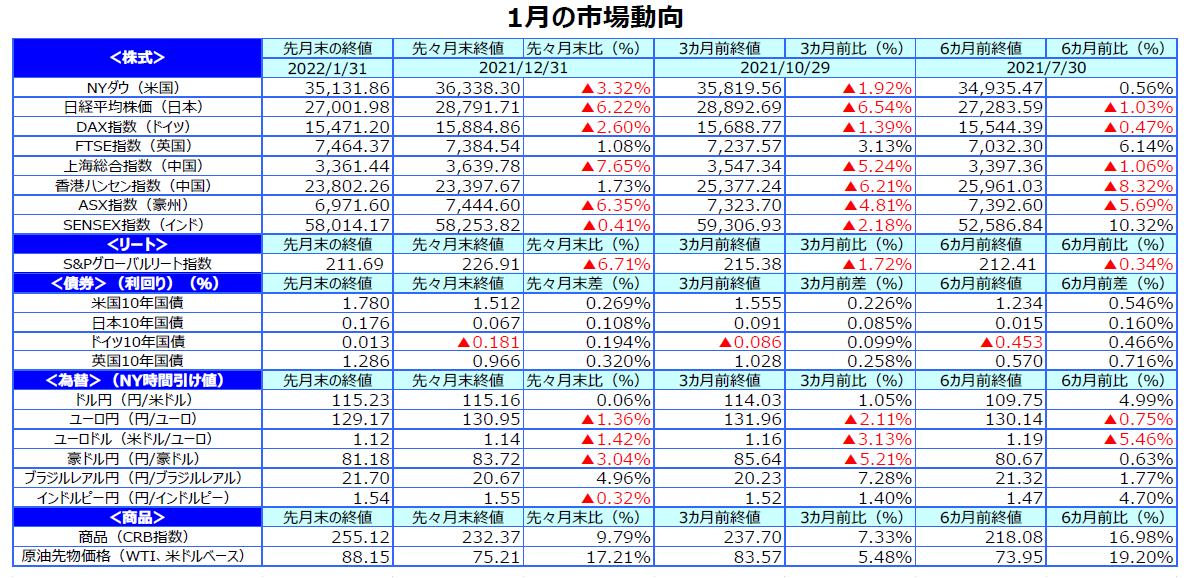

1月の主要国の株式市場は、総じて下落しました。米国株式市場は、米連邦準備制度理事会(FRB)が金融政策の引き締めを前倒しで進め、予想より早い時期にバランスシートの縮小を始めるとの見方が強まり、米長期金利が大きく上昇したことからハイテク株中心に下落しました。欧州の株式市場は、米国株式市場の下落を受けてリスク回避の動きが強まるなか、概ね軟調な展開となりました。日本の株式市場は、FRBの引き締め前倒し観測による長期金利上昇や新型コロナウイルスのオミクロン型の感染拡大で先行きの景気不透明感が強まったことから大幅安となりました。中国株式市場では、中国本土市場の上海総合指数が大幅安となる一方、香港ハンセン指数は上昇しました。 |

|---|---|

| 債券 |

米国の10年国債利回り(長期金利)は、米連邦公開市場委員会(FOMC)で次回3月会合での利上げ開始やその後のバランスシート縮小が示唆され、パウエルFRB議長が記者会見でタカ派的な姿勢を示したことなどから、大きく上昇しました。ドイツの長期金利は、欧州中央銀行(ECB)の金融政策正常化の前倒し観測などから大きく上昇し、プラス転換しました。日本の長期金利も米欧の長期金利につれて上昇しました。 |

| 為替 |

円は対米ドルでリスク回避の動きから一時上昇しましたが、米利上げ観測の高まりから月末は115円台に戻り、横ばいでした。 一方、対ユーロでは上昇しました。 |

| 商品 |

原油価格は、世界的な景気回復に伴う原油需要の増加を見込む買いに加え、ウクライナ情勢の緊迫化などから大きく上昇しました。 |

2.景気動向

<現状>

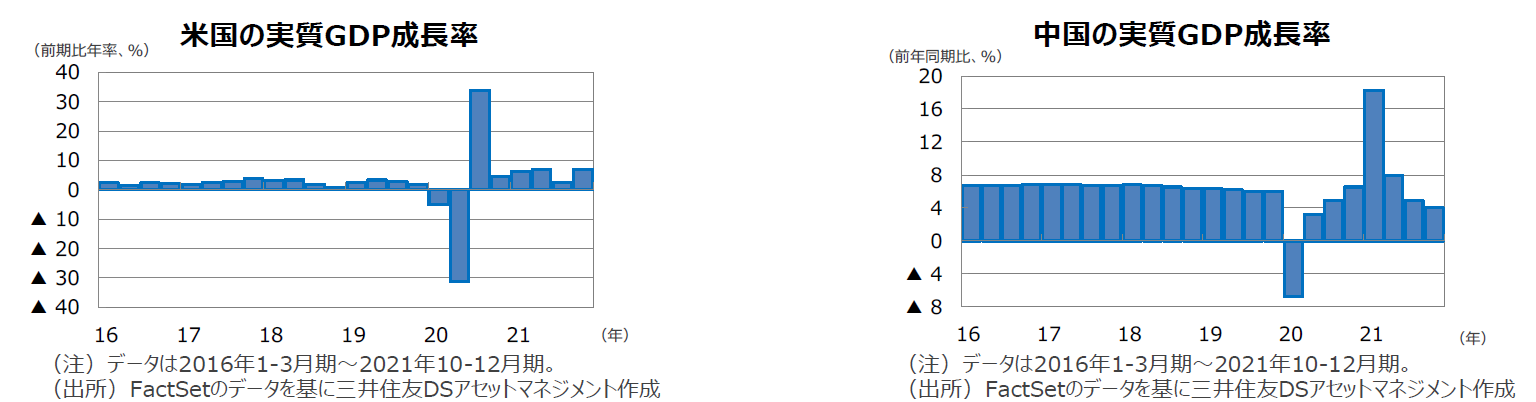

米国の2021年10-12月期の実質GDP成長率は前期比年率+6.9%となりました。ワクチン普及による経済再開などで個人消費の伸びが加速しました。

欧州(ユーロ圏)の2021年10-12月期の実質GDP成長率は前年同期比+4.6%となりました。コロナ感染再拡大で前期比+0.3%にとどまりました。

日本の2021年7-9月期の実質GDP成長率は前期比年率▲3.6%となりました。緊急事態宣言や供給制約に伴う生産減の影響を受けました。

中国の2021年10-12月期の実質GDP成長率は前年同期比+4.0%となりました。コロナ感染対策の影響などから回復ペースが鈍化しました。

豪州の2021年7-9月期の実質GDP成長率は前年同期比+3.9%となりました。ロックダウンなどの影響を受けて前期比ではマイナス成長となりました。

<見通し>

米国は、供給不足はやや緩和され始めているものの、オミクロン型の感染が拡大することで2022年1-3月期は消費などを中心に若干マイナスの影響が出ると予想されます。インフレは当面高止まりするものの、年央以降は落ち着いてくる見通しです。コロナ感染や賃金の動向が注目されます。

欧州は、感染者が増加していることから景気が一時的に減速すると予想されます。ただし、先行きは供給制約の緩和とともに、復興基金による欧州全体の投資拡大などの拡張的な財政政策や、金融緩和の継続が景気回復を支援していくと考えられます。

日本は、オミクロン型の感染急拡大で1-3月期は個人消費を中心に停滞する見通しですが、供給制約の緩和や経済対策が景気を下支えし、2022年度以降は緩やかな景気の回復が見込まれます。

中国は、政府が成長率の安定を2022年の最優先課題と強調していることから、構造改革は続くものの、急激な改革案は見送られると考えられます。今後も積極的な財政政策や穏健な金融政策は継続され、景気の下振れは回避される見通しです。

豪州は、国内の感染者数が拡大しているものの、出遅れていた労働市場の持ち直しにより経済は回復基調にあると考えられます。政府はロックダウン再導入に否定的であるため、経済活動の回復が見込まれるなか、金融政策の展開、インフレ動向が注目されます。

3.金融政策

<現状>

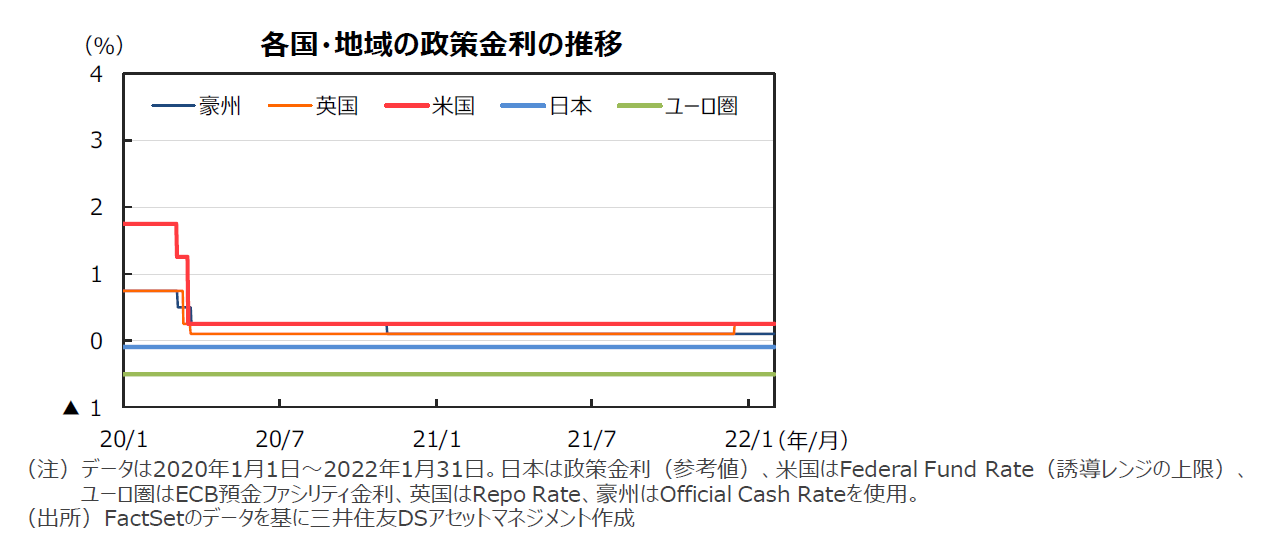

FRBは、1月のFOMCでゼロ金利政策の維持を決めると共に、量的緩和を2022年3月に終了し、次回3月会合での利上げ開始を強く示唆しました。また、パウエル議長は利上げ後に保有資産を減らす量的引き締め(QT)にも取り組む考えを示しました。ECBは12月の理事会で、新型コロナウイルスへの危機対応で導入したパンデミック緊急購入プログラム(PEPP)の廃止などを決め、異例の金融緩和を徐々に縮小していく方針を示しました。日銀は1月の金融政策決定会合で、大規模な金融緩和策を維持しました。また、2022年度の物価上昇率見通しを従来の0.9%から1.1%へ引き上げました。

<見通し>

FRBは、米景気が回復し、供給制約や資源価格高から物価が上昇するなか、インフレ抑制に向けてテーパリングを2022年3月に終了し、3月以降2022年内に4回程度の利上げを実施するとみられます。さらに、年央にも保有資産の圧縮(バランスシートの縮小)を開始する見込みです。ECBは、2022年3月にPEPPを終了するものの、従来の量的緩和を増額するなど、緩和的な金融環境維持に向けた政策運営を当面続けるとみられます。日銀は、物価が依然として低位にあるなか、現行の大規模金融緩和を継続するとみられます。

4.債券

<現状>

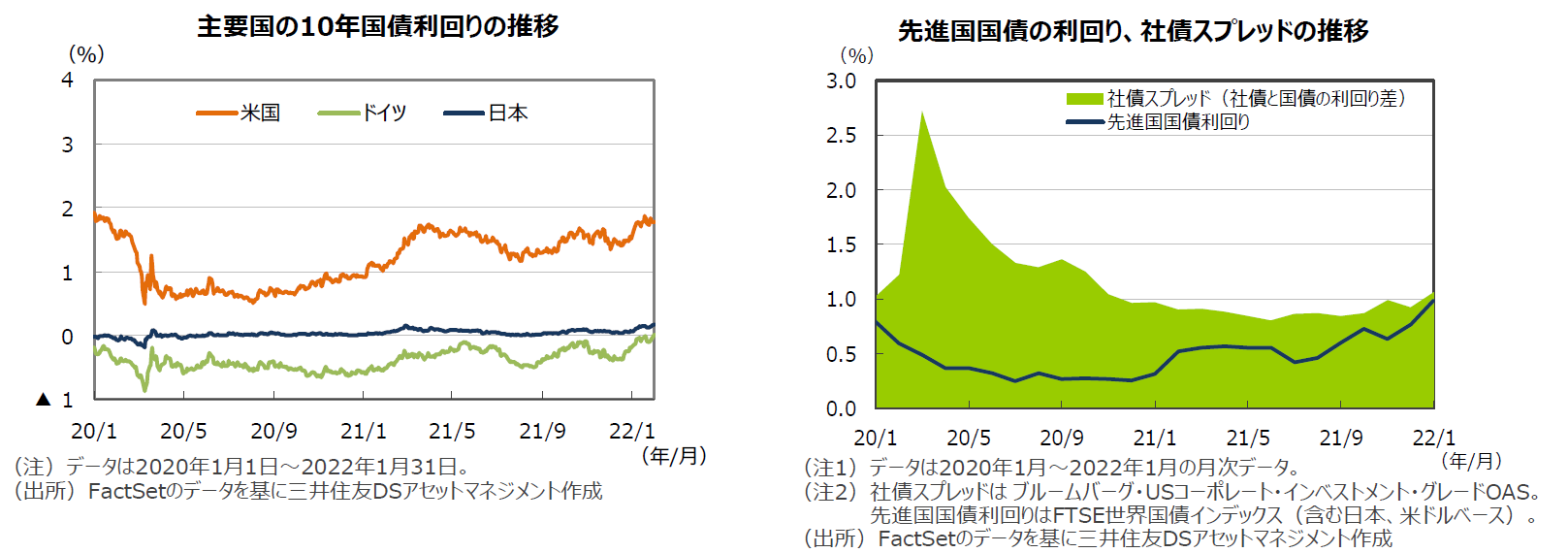

主要国の10年国債利回り(長期金利)は上昇しました。米国の長期金利は、12月のFOMC議事要旨で多くの参加者が利上げとバランスシート縮小の早期実施に前向きだったことが判明し、FRBの金融政策引き締めが予想以上に早く進むとの見方から、月初より大きく上昇しました。月後半には、1月のFOMCを受けてFRBによる早期引き締め観測が一段と強まり、1.8%台に上昇しましたが、株価下落や景気の先行き不安から米国債を買う動きが広がり、1.7%台に戻して終了しました。ドイツの長期金利は、ECBの金融政策正常化の前倒し観測などから上昇し、プラス転換しました。日本の長期金利も米欧の長期金利につれて上昇しました。投資適格社債については、投資家のリスク回避姿勢が強まったことから国債と社債の利回り格差が拡大しました。

<見通し>

米国の長期金利は、米景気回復やインフレの高止まりによるFRBの金融引き締め観測から、レンジをやや切り上げる動きを予想します。ただし、他国と比べた相対的な利回りの高さによる投資家の需要や、FRBが金利の急上昇を回避するようにかじ取りを行うとみられることから、緩やかな上昇を想定します。欧州の長期金利も、ECBによる超低金利政策の長期化により大局的には低水準で推移するものの、景気回復やインフレ圧力から緩やかに上昇すると予想します。日本の長期金利は、日銀の大規模金融緩和策が継続されるため、低水準での安定推移が続くと予想します。

5.企業業績と株式

<現状>

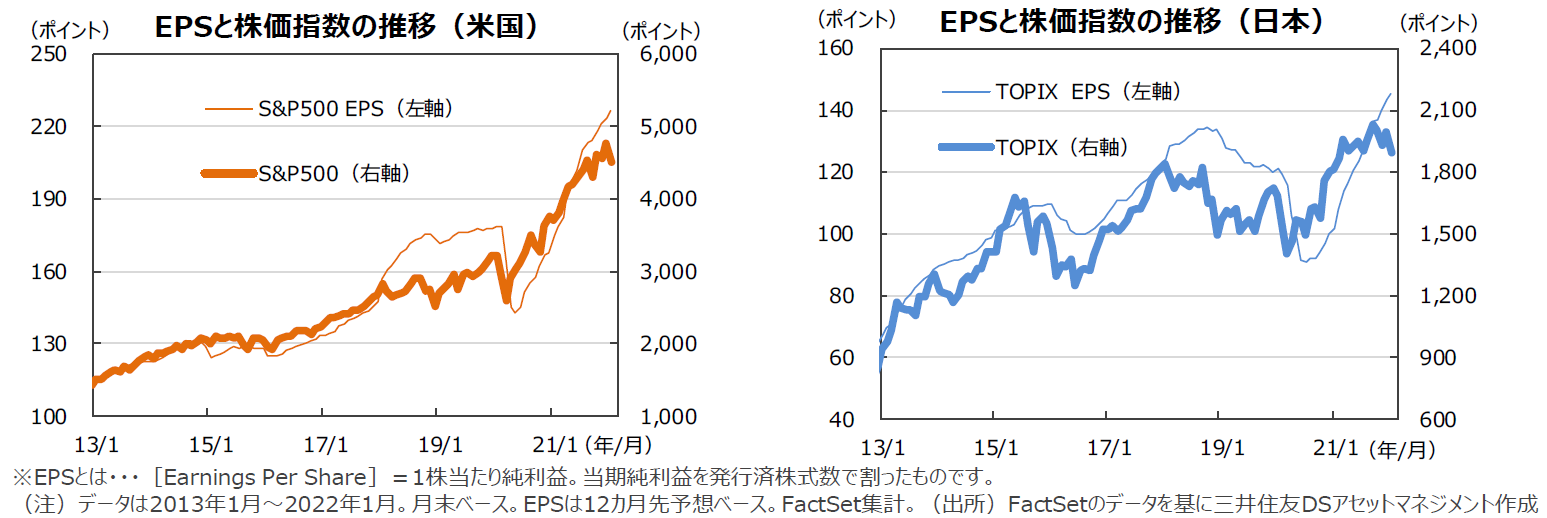

S&P500種指数の1月の1株当たり予想利益(EPS)は226.5で、前年同月比+29.8%(前月同+33.5%)と12カ月連続のプラスとなりました。 一方、TOPIXの予想EPSは145.2で、伸び率は同+42.6%(前月同+43.1%)でした。米国株式市場は業績は好調だったものの、大きく調整しました。これは、米国の金融政策がタカ派化し、米長期金利が一段と上昇するとの懸念等が背景と考えられます。6日に12月FOMCの議事要旨が公表され、FRBによる利上げやバランスシートの圧縮(QT)が事前予想よりも早期に進むとの見方が強まりました。また、25-26日に開催されたFOMCは一段とタカ派化する内容となりました。米国株式市場は27日に年初来の下値を付け、その後、月末にかけて若干値を戻しました。NYダウは前月比▲3.3%、S&P500種指数は同▲5.3%、ナスダック総合指数は同▲9.0%でした。一方、日本株式市場は、米国株式市場の動きに連動して推移しました。オミクロン型の感染拡大やウクライナ問題も重石となりました。日経平均株価が前月比▲6.2%、TOPIXが同▲4.8%でした。

<見通し>

米国ではS&P500種指数採用企業の10-12月決算が発表されています。リフィニティブによれば進捗率は3割強で前年比+25.3%です(1月31日現在)。続く22年1-3月が同+6.8%、4-6月が同+5.3%、7-9月が同+8.2%、10-12月が同+12.6%の見通しです(1月31日現在)。22年の増益率は前年の反動もあり1桁台となりますが増益基調は持続する見通しです。一方、日本でもTOPIX採用企業の10-12月決算が発表されています。進捗率は28%で、当期増益率は前年比+29.4%と米国を上回っています(QUICK調べ。2月1日現在)。21年の増益率は同+57.6%と予想され、続く22年も同+13.9%と2桁成長が続く見通しです(FactSet調べ。1月31日現在)。今後、日米株式市場は、FRBのスタンスに見通しがつき、物価上昇率の減速が始まるなど外部環境が落ち着くとみられる春ごろから次第に明るさを取り戻すと期待されます。

6.為替

<現状>

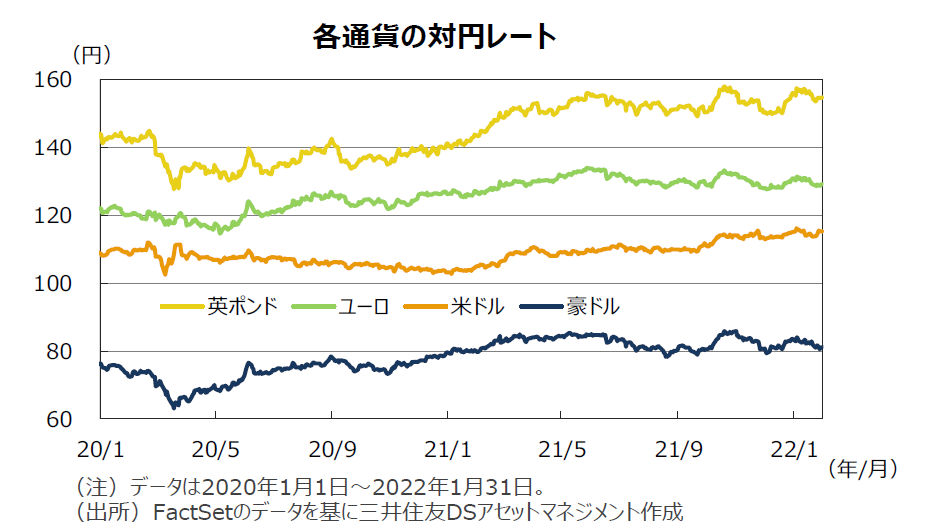

円は対米ドルでほぼ横ばいでした。前月末に115円台だった円相場は、月中旬にFRBの早期利上げ観測から米国株式市場が大幅に下落し、投資家のリスク回避姿勢が強まったことから、113円台半ばに上昇しました。しかし、月下旬にはFOMCの結果を受けて米国の金融引き締めが一段と進むとの見方が強まったことで日米の金融政策の方向性の違いから円売り・米ドル買いが優勢になり、再び115円台に下落しました。一方、米利上げ観測の高まりやウクライナ情勢の緊迫化からユーロが米ドルに対して大きく売られたため、円は対ユーロでは前月末の131円近辺から129円近辺に上昇しました。また、リスク回避の動きのなかで対豪ドルでは、前月末の83円台から81円台に上昇しました。

<見通し>

円の対米ドルレートは、緩やかな下落を予想します。米利上げ観測に伴う日米の金融政策の方向性の違いや原油高による日本の貿易収支悪化から、当面円安圧力は継続するとみられます。ただし、2022年央以降は米景気とインフレがピークアウトする見通しであることから、米ドルの上値は抑制されるとみています。円の対ユーロレートは、緩やかな下落を予想します。ユーロは低金利政策の長期化から当面上値が重いものの、欧州復興基金による景気回復やインフレ上昇による金融政策正常化観測などからユーロが徐々にレンジを切り上げるとみています。また、円の対豪ドルレートも緩やかな下落を予想します。当面は中国景気減速が重荷となるものの、世界経済の回復に伴う資源価格の堅調推移が豪ドルをサポートするとみています。

7.リート

<現状>

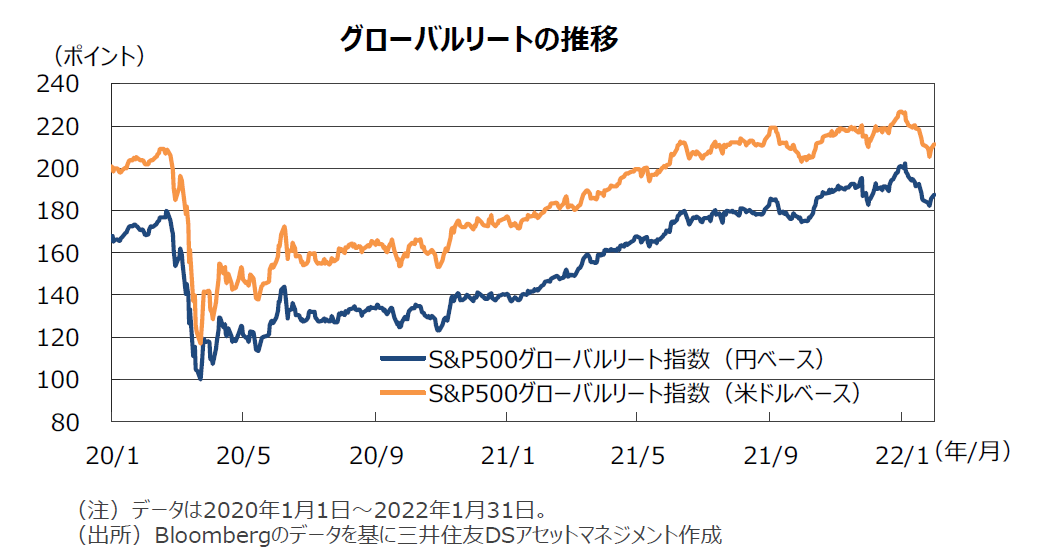

グローバルリート市場(米ドルベース)は大きく下落しました。経済の供給制約や資源価格の高騰によりインフレが加速するなか、FRBの金融政策の引き締めが予想以上に早く進むとの見方が強まったことから、世界的に長期金利が大きく上昇し、株価が大きく調整したことが、米国をはじめとするグローバルリート市場の逆風となりました。グローバルリート市場は昨年大幅に上昇していたため、投資家のリスク回避姿勢が強まるなか、利益確定の売りも出たとみられます。S&Pグローバルリート指数(米ドルベース)は前月末比▲6.7%となりました。円ベースも同▲6.7%となりました。

<見通し>

米国リート市場は、短期的にはFRBによる金融政策の引き締めが意識されるなか、賃金上昇やエネルギー価格高騰などのテナントのコスト上昇から上値が重い展開を予想します。ただし、米国では新型コロナウイルスのオミクロン型の感染者数はピークを越えており、中長期では米国経済の回復から上昇を予想します。欧州リート市場は、短期的にはウクライナ情勢を懸念して横ばいの動きを想定します。中長期では景気回復や低金利政策の継続により上昇を想定します。日本リート市場は、オミクロン型の感染が急拡大しているものの、先行きは感染抑制を受けた経済再開の動きから上昇するとみています。アジア・オセアニアリート市場は、景気回復に伴いシンガポール中心に上昇するとみています。

8.まとめ

| 債券 |

米国の長期金利は、米景気回復やインフレの高止まりによるFRBの金融引き締め観測から、レンジをやや切り上げる動きを予想します。ただし、他国と比べた相対的な利回りの高さによる投資家の需要や、FRBが金利の急上昇を回避するようにかじ取りを行うとみられることから、緩やかな上昇を想定します。欧州の長期金利も、ECBによる超低金利政策の長期化により大局的には低水準で推移するものの、景気回復やインフレ圧力から緩やかに上昇すると予想します。日本の長期金利は、日銀の大規模金融緩和策が継続されるため、低水準での安定推移が続くと予想します。 |

|---|---|

| 株式 |

米国ではS&P500種指数採用企業の10-12月の決算が発表されています。進捗率は3割強で前年比+25.3%です(1月31日現在)。続く22年1-3月が同+6.8%、4-6月が同+5.3%、7-9月が同+8.2%、10-12月が同+12.6%の見通しです(リフィニティブ集計。22年1月31日)。22年の増益率は前年の反動もあり1桁台となりますが増益基調は持続する見通しです。一方、日本でもTOPIX採用企業の10-12月決算が発表されています。進捗率は28%で前年比+29%と米国を上回る水準です(QUICK調べ。2月1日現在)。21年の純利益は同+57.6%と予想され、続く22年も同+13.9%と2桁の増益が続く見通しです(FactSet調べ。22年1月31日)。日米株式市場はファンダメンタルズはしっかりしています。今後は、FRBのスタンスに見通しがつき、物価上昇率の減速が始まるとみられる春ごろから次第に落ち着きを取り戻すと期待されます。 |

| 為替 |

円の対米ドルレートは、緩やかな下落を予想します。米利上げ観測に伴う日米の金融政策の方向性の違いや原油高による日本の貿易収支悪化から、当面円安圧力は継続するとみられます。ただし、2022年央以降は米景気とインフレがピークアウトする見通しであることから、米ドルの上値は抑制されるとみています。円の対ユーロレートは、緩やかな下落を予想します。ユーロは低金利政策の長期化から当面上値が重いものの、欧州復興基金による景気回復やインフレ上昇による金融政策正常化観測などからユーロが徐々にレンジを切り上げるとみています。また、円の対豪ドルレートも緩やかな下落を予想します。当面は中国景気減速が重荷となるものの、世界経済の回復に伴う資源価格の堅調推移が豪ドルをサポートするとみています。 |

| リート |

米国リート市場は、短期的にはFRBによる金融政策の引き締めが意識されるなか、賃金上昇やエネルギー価格高騰などのテナントのコスト上昇から上値が重い展開を予想します。ただし、米国では新型コロナウイルスのオミクロン型の感染者数はピークを越えており、中長期では米国経済の回復から上昇を予想します。欧州リート市場は、短期的にはウクライナ情勢を懸念して横ばいの動きを想定します。中長期では景気回復や低金利政策の継続により上昇を想定します。日本リート市場は、オミクロン型の感染が急拡大しているものの、先行きは感染抑制を受けた経済再開の動きから上昇するとみています。アジア・オセアニアリート市場は、景気回復に伴いシンガポール中心に上昇するとみています。 |

| ※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。 |