先月のマーケットの振り返り(2020年7月)

2020年8月5日

1.概観

| 株式 | 7月の株式市場は、主要先進国を中心とした大規模な財政・金融政策等に支えられ前半は上昇しましたが、後半は横ばいで推移しました。ブラジルなど新興国の新型コロナ感染拡大に加え、先進国では感染再拡大の様相が強まり、世界の感染者数は1,700万人を超え収束のめどはたっていません。その中で中国は感染封じ込めに概ね成功したとみられ、世界経済を牽引するとの見方から中国株が上昇しました。しかし下旬に、米国政府が米国の知的財産を窃取する一大拠点であるとしてヒューストンの中国総領事館を閉鎖させると、中国も対抗措置として成都市の米国総領事館を閉鎖させたため、米中対立深刻化への警戒感が市場に広がり株価の重石となりました。日経平均株価も前半は上昇したものの、新型コロナ感染再拡大が嫌気され月間では下落しました。 |

|---|---|

| 債券 | 主要先進国の国債利回りは低下しました。世界経済の早期回復期待が徐々に後退したことに加え、先進国で新型コロナ感染再拡大の様相が強まったことや米中対立の深刻化に対する懸念などから国債が買われ利回りが低下しました。日本でも月後半、新型コロナ感染再拡大への警戒感が強まったため利回りは低下しました。一方、国債と社債の利回り格差は縮小しました。米連邦準備制度理事会(FRB)の社債購入を背景に、プラスの利回りを求める資金流入が続きました。 |

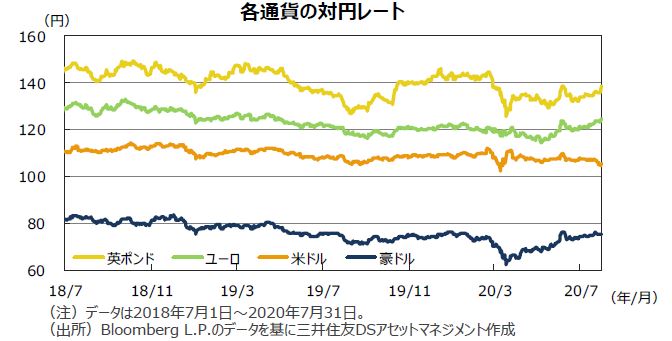

| 為替 | 円は対米ドルで上昇、他通貨に対しては総じて下落しました。米ドルがほぼ全面安となり、新興国・資源国通貨、ユーロが上昇しました。 |

| 商品 | 原油先物価格は、各国経済再開の動きを背景とした需給の改善や、経済回復への楽観的な見方などから上昇し、一時1バレル42米ドル台をつけました。 |

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

2.景気動向

<現状>

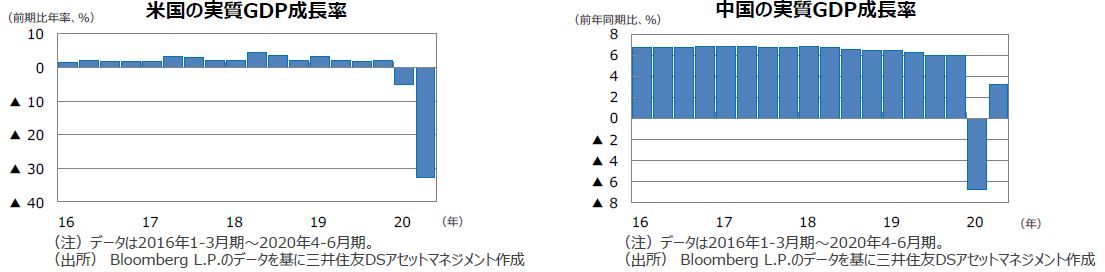

米国の2020年4-6月期実質GDP成長率は前期比年率▲32.9%となり、現行統計開始以来、最大のマイナス幅となりました。新型コロナ感染拡大による個人消費の下振れが最大の下押し要因となりました。

欧州(ユーロ圏)の2020年4-6月期の実質GDP成長率は、前期比年率▲40.3%となり、輸出、個人消費、固定投資などが大幅に落ち込んだ模様です。特にスペインは感染者数が最も多く、観光業の占める割合が大きいことや厳しい移動制限によって落ち込みが大きくなりました。

日本の2020年1-3月期の実質GDP成長率改定値は、前期比年率▲2.2%となり、2次速報値から変わりませんでした。設備投資が下方修正されましたが、修正幅は市場予想を下回りました。

中国の2020年4-6月期の実質GDP成長率は前年同期比+3.2%となりました。前期の同▲6.8%から大幅に回復し、新型コロナ感染拡大前の水準を超えました。製造業が大きく回復し、経済の持ち直しを主導しました。

豪州の2020年1-3月期の実質GDP成長率は、前年同期比+1.4%でした。

<見通し>

米国は、製造業や消費が回復しはじめましたが、7-9月期は感染再拡大とのバランスをとりながら経済再開が徐々に進むと予想されます。引き続き大規模な金融緩和と景気対策が継続されることも支援材料です。財政刺激策として新型コロナ対策第4弾が成立するとみられます。

欧州は、新型コロナ新規感染者数は徐々に減少し、感染収束後は主要国経済の回復とともに製造業や輸出が持ち直すと予想されますが、感染第2波のリスクが意識されるため消費を中心に回復ペースは緩やかになると予想されます。2021年にかけて財政拡張や金融緩和が下支えとなりそうです。

日本は、新規感染者数が一段と増加傾向にあり、新型コロナ感染再拡大への警戒から経済活動の回復ペースは緩やかになると予想されます。

中国は、政府の財政刺激策としてハイテク分野のインフラ投資などで景気回復が期待される一方、新型コロナ感染再拡大への懸念から、雇用や消費の回復ペースは緩やかになると予想されます。

豪州は、ビクトリア州での新規感染者数の増加によるロックダウンなどの影響を受け、経済再開の遅れや雇用の一時的な抑制が予想されます。

3.金融政策

<現状>

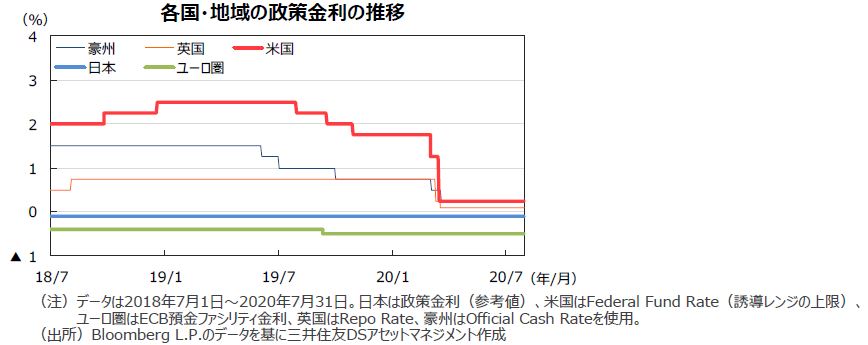

米連邦準備制度理事会(FRB)は新型コロナ感染拡大を受け、3月以降、大規模な金融緩和政策を継続しており、2022年までゼロ⾦利を据え置くとしています。7月の米連邦公開市場委員会(FOMC)では、国債、住宅及び商業不動産ローン担保証券の買入れについて、今後数カ月は現状のペースを維持することを決定し、次回9月会合で量的緩和の拡充やフォワード・ガイダンスの導入など追加策を検討する考えを示唆しました。

欧州中央銀行(ECB)も3月以降金融緩和策を継続しています。6月の理事会ではPEPP(パンデミック緊急購入プログラム)を6,000億ユーロ拡大し、少なくとも2021年6月まで継続することを決定しました。日銀は3月から5月にかけて、資産買入れ強化や企業金融支援等の新型コロナ対策を矢継ぎ早に打ち出し、6月には企業等の資金繰り支援策について、「特別プログラム」の総枠の拡大(約75兆円→110兆円プラスアルファ)を発表しました。7月の金融政策決定会合では金融政策の据え置きを決定しました。

<見通し>

FRBは2022年まで低金利を継続するとみられます。今後、フォワードガイダンスの強化と大規模資産買入れの枠組みなどの追加緩和が実施される見通しです。一方、長期金利コントロールについては追加的な効果に猜疑的な見方が多く、導入の可能性は低いとみられます。

欧州でも当面ECBや英国中央銀行(BOE)は金融緩和を継続すると予想します。但し、物価の下振れリスクに対応するために2020年12月頃にPEPPを再度、増額、延長すると予想します。

日本でも、資産買入れ強化と企業金融支援を通じた大規模な金融緩和を継続すると思われます。先行きは、欧州、日本ともマイナス金利深堀りを見送り、資産買入れ強化や貸し出し増加支援を中心に追加緩和を検討するとみられます。

4.債券

<現状>

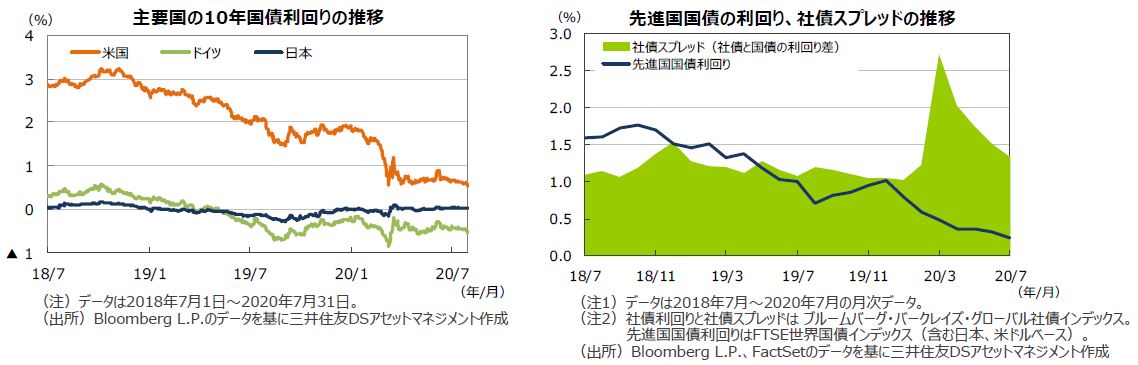

米国の10年国債利回りは前月末から低下しました。米中対立の深刻化や新型コロナ感染再拡大への警戒感から安全資産の国債が買われました。国債と社債の利回り格差は縮小しました。FRBの社債購入を背景に、プラスの利回りを求める資金流入が続きました。ユーロ圏でも同様に利回りは低下しました。EU(欧州連合)各国首脳は7,500億ユーロ規模の復興基金に合意し、イタリアなど新型コロナの被害が深刻だった国の財政悪化懸念が後退、南欧諸国金利の更なる低下につながりました。日本では、月後半は新型コロナ感染再拡大への懸念が強まり利回りが低下しました。

<見通し>

米国の10年国債利回りは、当面は低位での推移を予想します。財政拡大や経済活動再開を背景に金利には徐々に上昇圧力がかかるものの、大規模緩和政策の下で長期金利の上昇幅は抑制される見通しです。社債はFRBの信用緩和策もあり国債との利回り格差は低水準で推移するとみられます。

欧州の10年国債利回りも、当面低位での推移を予想します。各国とも財政が拡大することや経済活動の再開を背景に徐々に金利に上昇圧力がかかる展開を予想します。また、復興基金の進展はEU主要国金利の上昇要因となります。但し、大規模な金融緩和政策や、経済の回復ペースが緩慢とみられることから金利の上昇ペースは緩やかなものとなる見通しです。

日本でも、財政政策の大規模化に伴い7月から国債発行が増額されていますが、日銀の積極的な国債買入れによって金利の上昇は抑制されるとみられます。追加緩和は利下げを見送り資金供給中心に強化するとみられ、物価目標達成が困難な中、国債利回りは低水準での推移が見込まれます。

5.企業業績と株式

<現状>

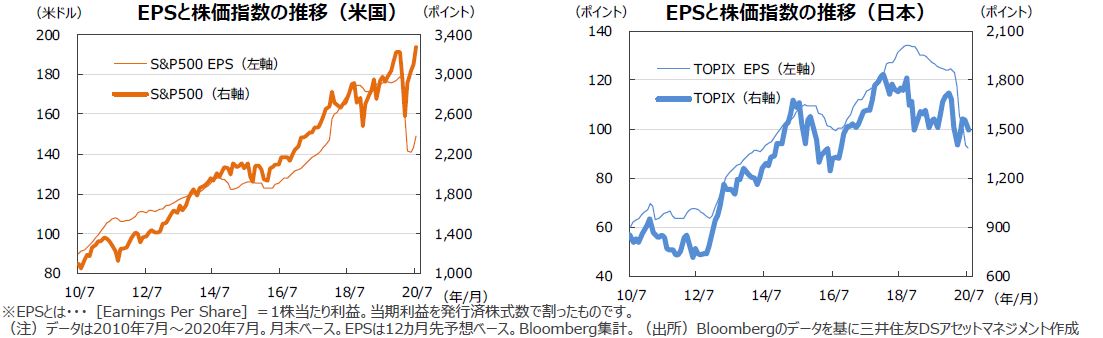

S&P500種指数の7月の1株当たり予想利益(EPS)は149.12で、前年同月比▲15.1%(前月同▲18.1%)となりました。ただ、予想EPSの水準は5月の140.98を底に2カ月連続で上昇しました。一方、東証株価指数(TOPIX)の予想EPSは悪化が続きました。7月の予想EPSは92.60、伸び率は同▲26.9%(前月同▲26.7%)と、前月の93.40よりも悪化しました(以上、Bloomberg集計)。米国株式市場は、4カ月連続で上昇しました。中旬までは新型コロナの感染が再拡大する中、値の重い展開でしたが、その後、4-6月期の大手ハイテク企業の業績が好調となり、ハイテク株主導で堅調な展開となりました。特にナスダック総合指数は月中に史上最高値を更新しました。主要株価指数は、ナスダック総合指数が前月比+6.8%、S&P500種指数が同+5.5%、NYダウが同+2.4%でした。一方、日本株式市場は、米中の経済指標の改善などが好感される局面もありましたが、米中対立の激化といった外部要因に加え、新規感染者数の増加といった国内要因などから下落しました。TOPIXが前月比▲4.0%、日経平均株価が同▲2.6%でした。

<見通し>

米国は、S&P500種指数採用企業の4-6月期の利益成長率は▲33.8%ですが、7-9月期は同▲23.1%、10-12月期は同▲12.7%、21年1-3月期は同+12.3%、4-6月期同+47.6%と、20年4-6月期を底に回復に向かう見通しです(以上、リフィニティブ7月31日発表)。米国株式市場は、FRBによる企業支援の継続に加えハイテク分野への期待などが支えとなり、堅調に推移すると考えられます。一方、日本のTOPIX採用企業の利益成長率は20年が前年比▲21.2%ですが、21年は+34.5%と大幅な改善が予想されます(以上、Bloomberg集計。7月31日)。ただ、8月は新型コロナの感染再拡大や4-6月期決算とその後の見通しに対する懸念が重石となり、日本株式市場は、上値の重い展開となりそうです。

6.為替

<現状>

円は対米ドルで一時104円台まで上昇しましたが、他通貨に対しては総じて下落しました。米ドルがほぼ全面安となり、リスク選好の動きを背景に新興国通貨や資源国通貨が上昇しました。また、復興基金の合意が好感されたことなどからユーロも上昇しました。

円は対ユーロで下落しました。ドイツなど欧州の主要国では米国に比べ新型コロナ感染拡大が抑制されていることや、欧州連合(EU)各国首脳が7,500億ユーロの復興基金に合意し、新型コロナの被害が大きいイタリアなど南欧諸国の財政懸念が後退したことなどからユーロは上昇しました。

円は対豪ドルで下落しました。豪ドルは主要先進国の経済活動再開への動きからリスク選好の動きが続き上昇しました。

<見通し>

円の対米ドルレートは、市場のリスク選好度に左右されるものの現行レンジでの推移を予想します。FRBの大幅緩和を考慮するとやや米ドル安に振れるリスクがありますが、他中銀も緩和に追随していることなどから米ドルが大きく崩れる可能性は低いと考えます。米中対立など政治の不透明感には注意が必要です。

円の対ユーロレートは、緩やかなユーロの持ち直しが予想されます。主要中銀が緩和を強化し金融政策面では差がつきにくくなる中で、相対的に新型コロナ感染拡大が抑制されていることや、経済活動再開による市場心理の改善がユーロの支援材料になる見通しです。但し、欧州経済の年後半の回復ペースは緩やかとみられ、ユーロの持ち直しも緩やかに進むと考えます。復興基金の具体化は追加的なユーロ高要因と考えます。

円の対豪ドルレートは、豪ドルに上昇の余地があるとみています。中国経済の回復を受けた商品市況の持ち直しなどを背景に豪ドルの見通しは改善しています。新型コロナの感染抑制が続けば、経常収支の改善などもあり回復の余地が出ると思われます。豪中関係には一定の注意が必要と考えます。

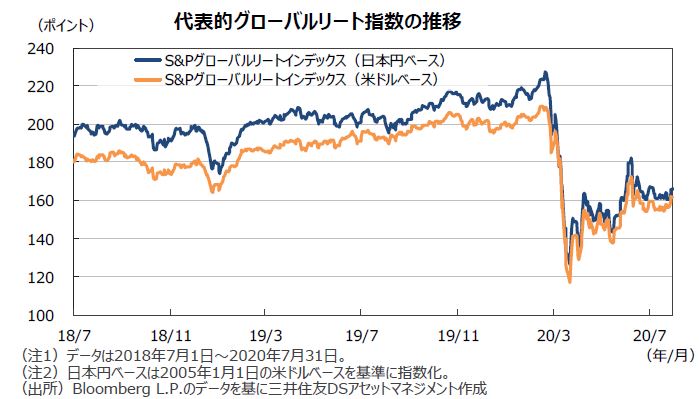

7.リート

<現状>

グローバルリート市場(米ドルベース)は、新型コロナ感染再拡大への警戒感から売りに押される場面もみられましたが、主要先進国を中心とした大規模な財政・金融政策等を背景に総じてリスク選好的な動きが続き前月末比3.73%上昇しました。円ベースの月間変化率では、リスク選好の動きを背景に米ドルがほぼ全面安となり円が上昇したため同1.66%の上昇となりました。

<見通し>

新型コロナ感染者数が再び増加していることや雇用環境の改善には時間が必要なことなどから景気見通しは引き続き不透明感が強く、リート市場はレンジでの推移を想定します。但し、配当利回りと国債利回りの格差はコロナ禍以前よりも広がっています。投資家心理が落ち着くにつれ、インカム商品へのニーズが再度注目されると見込まれます。セクターでは、データセンターや通信、物流施設センターなどが引き続き注目されると考えます。Jリート市場ではバリュエーションの二極化が鮮明となっています。コロナ禍でもファンダメンタルズが好調な物流施設リートは、割高なバリュエーションによって外部成長期待が高まる好循環に再度入っている一方で、ホテルリートや商業施設リートは割安な状態が継続しています。オフィスリートもオフィス市況の先行きへの警戒などから軟調な推移となっており、トレンドの反転はしばらく期待しにくいとみられます。引き続き、ファンダメンタルズが良好な物流施設、住宅セクターが優勢な相場展開を想定します。

8.まとめ

| 債券 | 米国の10年国債利回りは、当面は低位での推移を予想します。財政拡大や経済活動再開を背景に金利には徐々に上昇圧力がかかるものの、大規模緩和政策の下で長期金利の上昇幅は抑制される見通しです。社債はFRBの信用緩和策もあり国債との利回り格差は低水準で推移するとみられます。欧州の10年国債利回りも、当面低位での推移を予想します。各国とも財政が拡大することや経済活動の再開を背景に徐々に金利に上昇圧力がかかる展開を予想します。また、復興基金の進展はEU主要国金利の上昇要因となります。但し、大規模な金融緩和政策や、経済の回復ペースが緩慢とみられることから金利の上昇ペースは緩やかなものとなる見通しです。日本でも、財政政策の大規模化に伴い7月から国債発行が増額されていますが、日銀の積極的な国債買入れによって金利の上昇は抑制されるとみられます。追加緩和は利下げを見送り資金供給中心に強化するとみられ、物価目標達成が困難な中、国債利回りは低水準での推移が見込まれます。 |

|---|---|

| 株式 | 米国は、S&P500種指数採用企業の4-6月期の利益成長率は▲33.8%ですが、7-9月期は同▲23.1%、10-12月期は同▲12.7%、21年1-3月期は同+12.3%、4-6月期同+47.6%と、20年4-6月期を底に回復に向かう見通しです(以上、リフィニティブ7月31日発表)。米国株式市場は、FRBによる企業支援の継続に加えハイテク分野への期待などが支えとなり、堅調に推移すると考えられます。一方、日本のTOPIX採用企業の利益成長率は20年が前年比▲21.2%ですが、21年は+34.5%と大幅な改善が予想されます(以上、Bloomberg集計。7月31日)。ただ、8月は新型コロナの感染再拡大や4-6月期決算とその後の見通しに対する懸念が重石となり、日本株式市場は、上値の重い展開となりそうです。 |

| 為替 | 円の対米ドルレートは、市場のリスク選好度に左右されるものの現行レンジでの推移を予想します。FRBの大幅緩和を考慮するとやや米ドル安に振れるリスクがありますが、他中銀も緩和に追随していることなどから米ドルが大きく崩れる可能性は低いと考えます。米中対立など政治の不透明感には注意が必要です。円の対ユーロレートは、緩やかなユーロの持ち直しが予想されます。主要中銀が緩和を強化し金融政策面では差がつきにくくなる中で、相対的に新型コロナ感染拡大が抑制されていることや、経済活動再開による市場心理の改善がユーロの支援材料になる見通しです。但し、欧州経済の年後半の回復ペースは緩やかとみられ、ユーロの持ち直しも緩やかに進むと考えます。復興基金の具体化は追加的なユーロ高要因と考えます。円の対豪ドルレートは、豪ドルに上昇の余地があるとみています。中国経済の回復を受けた商品市況の持ち直しなどを背景に豪ドルの見通しは改善しています。新型コロナの感染抑制が続けば、経常収支の改善などもあり回復の余地が出ると思われます。豪中関係には一定の注意が必要と考えます。 |

| リート | 新型コロナ感染者数が再び増加していることや雇用環境の改善には時間が必要なことなどから景気見通しは引き続き不透明感が強く、リート市場はレンジでの推移を想定します。但し、配当利回りと国債利回りの格差はコロナ禍以前よりも広がっています。投資家心理が落ち着くにつれ、インカム商品へのニーズが再度注目されると見込まれます。セクターでは、データセンターや通信、物流施設センターなどが引き続き注目されると考えます。Jリート市場ではバリュエーションの二極化が鮮明となっています。コロナ禍でもファンダメンタルズが好調な物流施設リートは、割高なバリュエーションによって外部成長期待が高まる好循環に再度入っている一方で、ホテルリートや商業施設リートは割安な状態が継続しています。オフィスリートもオフィス市況の先行きへの警戒などから軟調な推移となっており、トレンドの反転はしばらく期待しにくいとみられます。引き続き、ファンダメンタルズが良好な物流施設、住宅セクターが優勢な相場展開を想定します。 |

| ※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。 |