先月のマーケットの振り返り(2019年9月)

2019年10月3日

1.概観

| 株式 |

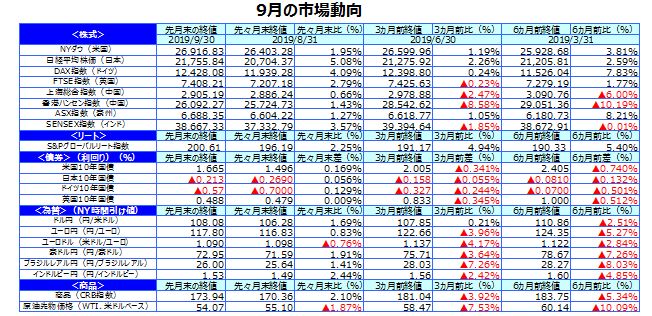

米国の株式市場は、米中閣僚級協議が10月上旬に再開される見通しとなったことや、10月1日発動予定の対中関税引き上げを延期したことを好感して上昇しました。 欧州の株式市場は、欧州中央銀行(ECB)が金利の引き下げや量的緩和(QE)の再開を決めたことなどを好感して上昇しました。 日本の株式市場は、米中交渉進展期待や、ECBの金融緩和再開、米連邦準備制度理事会(FRB)の利下げを受けて円安が進行したことなどから上昇しました。 |

|---|---|

| 債券 |

米国の長期金利は、米中交渉進展期待の高まりや、好調な米経済指標を受けて上昇しました。月末にかけては、FRBによる利下げなどから上昇幅が縮小しました。 欧州の長期金利は、ドイツの財政刺激策への期待に押し上げられてドイツの10年債利回りは上昇しました。月末にかけては上昇幅が縮小しました。 日本の長期金利は、米中交渉進展期待の高まりなど、米長期金利の動きにつれて上昇しました。米国社債の米国債との利回り格差は縮小しました。 |

| 為替 | 円は米ドル、ユーロ、豪ドルなどに対し下落しました。米中貿易協議が進展するとの期待から、安全資産とされる円が売られました。また、米連邦公開市場委員会(FOMC)で示された金利見通しが、想定よりもハト派でなかったと受け止められたことも円の下落要因となりました。インド・ルピーは政府が大幅な法人税減税を打ち出したことから、上昇しました。 |

| 商品 | 原油先物価格は、サウジアラビアの石油施設への攻撃を受けて需給逼迫懸念が高まり中旬に急騰したものの、月末にかけて収束し、月間では下落しました。 |

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

2.景気動向

<現状>

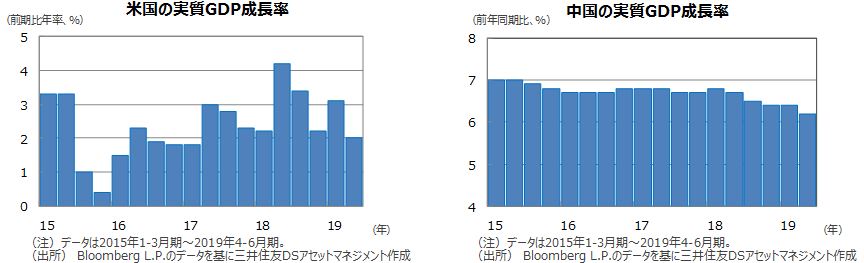

米国は、19年4-6月期の実質GDP成長率が前期比年率+2.0%となりました。設備投資の低調さから米景気の先行き不透明感が意識されました。

欧州は、19年4-6月期の実質GDP成長率が前期比年率+0.8%となりました。また、ドイツの4-6月期の実質GDP成長率はマイナスに転じました。

日本は、19年4-6月期の実質GDP成長率が前期比年率+1.3%となりました。設備投資を主因に速報値から下方修正されました。

中国は、19年4-6月期の実質GDP成長率が前年同期比+6.2%となり、前期の同+6.4%から減速しました。内需を中心に景気が下振れました。

豪州は、19年4-6月期の実質GDP成長率が前年同期比+1.4%となりました。賃金の弱い伸びと住宅建設の急減速が国内消費を圧迫しました。

<見通し>

米国は、米中交渉の長期化を受けて企業心理の底入れが先送りとなると見られるほか、在庫調整の進展にも時間がかかるため、景気の戻りは来年以降と予想します。

欧州は、世界経済減速への不透明感を背景に製造業の低迷が長引いており、それがサービス業の雇用や消費などにどの程度波及するか注意が必要です。

日本は、外部環境の不透明感などからしばらく足踏みとなりそうです。経済対策効果の発現などを踏まえると、持ち直しは20年4-6月期以降となりそうです。

中国は、米中協議の先行き不透明感から景気が下振れると見られますが、政府の財政政策と金融緩和が下支えとなりそうです。

豪州は、設備投資の回復や減税効果が徐々に現れると見られるものの、住宅市場の回復遅れや伸びが鈍い賃金・物価動向などから、緩やかな成長が続くと予想されます。

3.金融政策

<現状>

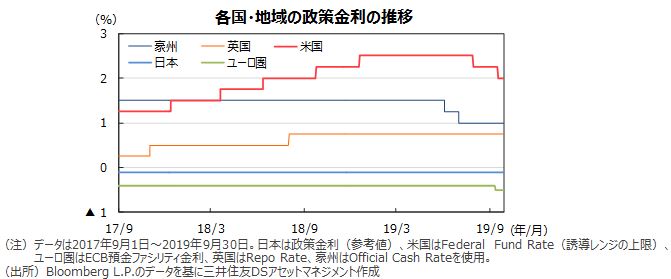

FRBは、9月17-18日に開催した米連邦公開市場委員会(FOMC)で、政策金利(FFレート)の誘導レンジを2.00~2.25 %から1.75~2.00%に引き下げました。また、民間銀行がFRBに預ける超過準備預金への付利を2.1%から1.8%へ引き下げることを決めました。

ECBは、9月12日の理事会で預金ファシリティ金利(金融機関が手元資金をECBに預け入れる際の金利)を▲0.4%から▲0.5%へ引き下げました。また、量的緩和政策を11月から再開することを決定したほか、フォワードガイダンス(先行きの金融政策の指針)について、政策金利を現状か、より低い水準に据え置く期間を「少なくとも2020年前半まで」から「物価目標の実現がしっかりと見通せるまで」に変更しました。

日銀は9月19日に開催した金融政策決定会合で、金融政策の現状維持を決定しました。フォワードガイダンスを維持し、長期国債を買い増すペースやETF、リートの買入れ方針を据え置きました。一方、「展望リポート」を公表する次回10月の会合で経済・物価動向を改めて点検していく考えを示しました。

<見通し>

FRBは、米景気減速や米中貿易摩擦等の不透明感に起因する下振れリスクに対応し、10月に0.25%の利下げを実施すると予想します。

ユーロ圏では、米中貿易摩擦や英国の欧州連合(EU)離脱(Brexit)などの影響で先行きの景気や物価への懸念が強まっていることや、FRBの追加緩和期待などから、ECBは今後も緩和スタンスを継続する見通しです。

日本では、インフレ率が鈍化し円高懸念も残る中、日銀がフォワードガイダンスを長期化する可能性もあると見られます。

4.債券

<現状>

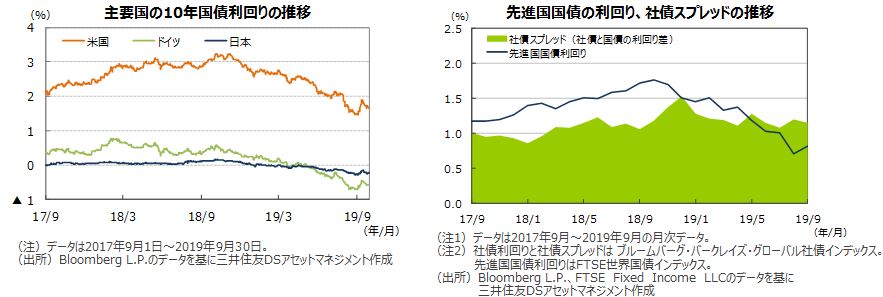

米国では、米中貿易交渉の進展期待が高まったことなどから10年国債利回りが上昇しました。一方、9月のFOMCで追加利下げが行われたことや、トランプ大統領の弾劾問題で米政治が混乱するとの警戒感が高まったことなどから、中旬から月末にかけては低下基調となり、上げ幅を縮小しました。

欧州では、ドイツの10年国債利回りが上昇しました。米中協議再開の見通しや、Brexitを巡る懸念の緩和、ドイツの財政刺激策への期待に押し上げられました。ただ、欧州の低調な経済指標などを背景に月末にかけて上げ幅を縮めました。

日本の10年国債利回りは、米長期金利に連動し上昇しました。米国社債の米国債との利回り格差は縮小しました。

<見通し>

米国では、米中交渉の行方が不透明な中、FRBが10月にも追加利下げを実施すると見られることなどから、長期金利は当面低位で推移すると予想されます。

欧州では、景気の低迷が継続していることや、通商問題やBrexitを巡る懸念が企業心理悪化を通じてマイナス要因となっていることから、ECBは9月に金融緩和再開を決定しましたが、今後も緩和スタンスが続く見込みです。このことから、長期金利は低位での推移が続くと見られます。

日本では、欧米など主要国の低金利が続く中で、高い連動性を持つ日本の金利も抑制されると見られます。インフレ率が鈍化し円高懸念も残る中、日銀がフォワードガイダンスを長期化する可能性もあることから、長期金利はマイナス圏での推移が続くと予想されます。

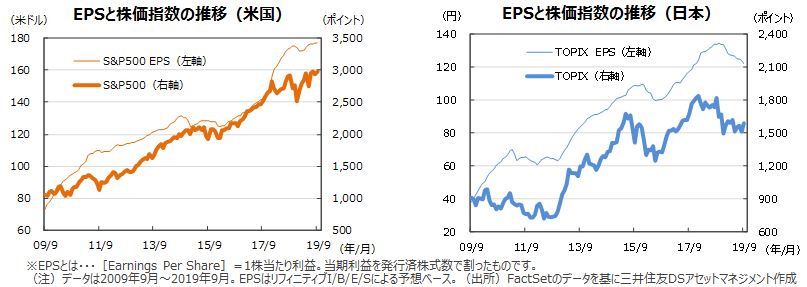

5.企業業績と株式

<現状>

S&P500種指数の9月の1株当たり予想利益(EPS)は177.14米ドル、前年同月比の伸び率は+1.9%で、5カ月連続で最高益を更新しました。一方、東証株価指数(TOPIX)の予想EPSは122.18円(同▲8.6%)で、8カ月連続のマイナスでした(いずれも予想はリフィニティブI/B/E/Sベース)。9月の米国株式市場は、月初、米中双方の追加関税発動が警戒されましたが、5日に米中貿易協議の再開が報道されると上昇に転じ、中旬にかけて堅調に推移しました。その後は18日のFOMCで利下げが実施されたことで材料が出尽くし、また、トランプ大統領への弾劾調査などが重石となりました。S&P500種指数は前月比で+1.7%、NYダウが同+1.9%、ナスダック総合指数が同+0.5%、でした。一方、日本株式市場は、米長期期金利が上昇し、円が対米ドルで108円台を付けたこと等を背景に概ね堅調な推移となりました。TOPIXは前月比+5.0%、日経平均株価は+5.1%でした。

<見通し>

S&P500種指数採用企業の予想EPS増益率は19年が前年比+1.8%(前月同+2.0%)、20年が同+11.2%(同+11.1%)と前月同様小幅な修正となりました(19年9月30日発表、リフィニティブI/B/E/Sベース)。一方、日本(TOPIX)の予想EPS増益率は19年が前年比+4.2%、20年が同+4.7%(東証一部、Bloomberg集計、19年9月30日現在)と1桁の伸びにとどまっています。今後は、米中貿易協議の進展度合いに影響される見通しです。農産物での合意など一部合意で一定の進展があれば、日米株式市場の好転が期待できますが、一方で、進展が見られない場合は軟調な展開となりそうです。10月は米・日とも7-9月期の決算発表のタイミングであり、今後の業績見通しが注目されます。

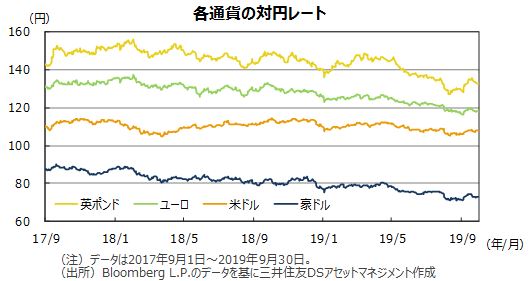

6.為替

<現状>

円は米ドル、ユーロ、豪ドルなどに対し下落しました。米中交渉が10月に再開する見通しとなったほか、トランプ大統領が10月1日に発動予定の対中追加関税引き上げを15日まで延期すると発表するなど、協議が進展するとの期待から安全資産とされる円が売られました。また、9月17-18日開催のFOMCで示された金利見通しが、想定よりもハト派でなかったと受け止められたことも円の下落要因となりました。英ポンドは、英国の合意なきEU離脱に対する懸念が和らいだことから、円に対し上昇しました。

<見通し>

円の対米ドルレートは、日米金利差や日本の国際収支の構造変化などから見て、米国が景気後退に陥らなければ1ドル=100円を切るような大幅なドル安・円高となる可能性は低いと見られます。一方で、FRBによる金融緩和や米長期金利の下方シフトがドルの上値を抑制すると見られるため102.50-110.00円程度での推移が続くと見られます。

円の対ユーロレートは、ユーロが底値圏にあると見られるものの、欧州景気の低迷を背景にECBが緩和スタンスを維持すると見られることや、イタリアやBrexitなど政治的な不透明感の高まりがユーロ圏の上値を抑制すると見られることから、当面頭の重い展開となりそうです。

円の対豪ドルレートは、米中貿易摩擦の長期化や豪州の利下げ期待などが豪ドルの重石となる一方、減税効果などによる景気の持ち直し傾向が支援材料となりそうです。米国も追加利下げに動いていることから、米中問題の激化が回避される状況が続けば、豪ドルの下値は堅くなると見られます。

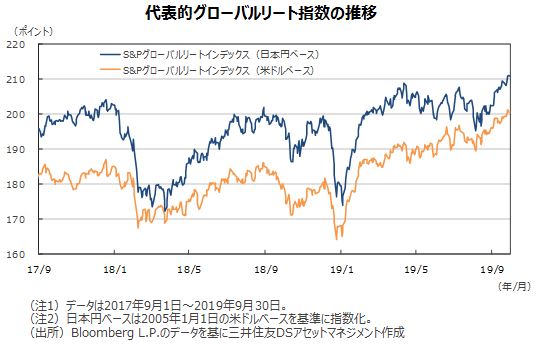

7.リート

<現状>

グローバルリート市場(米ドルベース)は、ECBが金融緩和再開を決定したことや、FRBが今年2回目となる利下げを実施するなど、欧米をはじめ世界的に金利が低下方向へシフトする中で、相対的に利回りの高いリートが選好される展開が続きました。また、米中貿易交渉の進展期待が強まったことからリスク選好度も高まり、前月比で+2.25%上昇しました。一方、円ベースの月間変化率では、ドル円レートが円安方向へ推移したため為替はプラスに寄与し、円ベースでは前月比+4.11%の上昇となりました。

<見通し>

FRBやECBなどのハト派姿勢などから欧米をはじめ世界的に低金利環境が今後も継続すると予想されることや、根強い利回り商品への需要などがリートにとって好材料となりそうです。一方で、米国では不動産市況がピーク圏にあり、その市況の下支えとなる国内経済成長ペースが鈍化の流れにあることは重石となりそうです。こうしたなか、リートのディフェンシブ性が選好され、底堅い展開が予想されます。

8.まとめ

| 債券 |

米国では、米中交渉の行方が不透明な中、FRBが10月にも追加利下げを実施すると見られることなどから、長期金利は当面低位で推移すると予想されます。 欧州では、景気の低迷が継続していることや、通商問題やBrexitを巡る懸念が企業心理悪化を通じてマイナス要因となっていることから、ECBは9月に金融緩和再開を決定しましたが、今後も緩和スタンスが続く見込みです。このことから、長期金利は低位での推移が続くと見られます。 日本では、欧米など主要国の低金利が続く中で、高い連動性を持つ日本の金利も抑制されると見られます。インフレ率が鈍化し円高懸念も残る中、日銀がフォワードガイダンスを長期化する可能性もあることから、長期金利はマイナス圏での推移が続くと予想されます。 |

|---|---|

| 株式 | S&P500種指数採用企業の予想EPS増益率は19年が前年比+1.8%(前月同+2.0%)、20年が同+11.2%(同+11.1%)と前月同様小幅な修正となりました(19年9月30日発表、リフィニティブI/B/E/Sベース)。一方、日本(TOPIX)の予想EPS増益率は19年が前年比+4.2%、20年が同+4.7%(東証一部、Bloomberg集計、19年9月30日現在)と1桁の伸びにとどまっています。今後は、米中貿易協議の進展度合いに影響される見通しです。農産物での合意など一部合意で一定の進展があれば、日米株式市場の好転が期待できますが、一方で、進展が見られない場合は軟調な展開となりそうです。10月は米・日とも7-9月期の決算発表のタイミングであり、今後の業績見通しが注目されます。 |

| 為替 |

円の対米ドルレートは、日米金利差や日本の国際収支の構造変化などから見て、米国が景気後退に陥らなければ1ドル=100円を切るような大幅なドル安・円高となる可能性は低いと見られます。一方で、FRBによる金融緩和や米長期金利の下方シフトがドルの上値を抑制すると見られるため102.50-110.00円程度での推移が続くと見られます。 円の対ユーロレートは、ユーロが底値圏にあると見られるものの、欧州景気の低迷を背景にECBが緩和スタンスを維持すると見られることや、イタリアやBrexitなど政治的な不透明感の高まりがユーロ圏の上値を抑制すると見られることから、当面頭の重い展開となりそうです。 円の対豪ドルレートは、米中貿易摩擦の長期化や豪州の利下げ期待などが豪ドルの重石となる一方、減税効果などによる景気の持ち直し傾向が支援材料となりそうです。米国も追加利下げに動いていることから、米中問題の激化が回避される状況が続けば、豪ドルの下値は堅くなると見られます。 |

| リート | FRBやECBなどのハト派姿勢などから欧米をはじめ世界的に低金利環境が今後も継続すると予想されることや、根強い利回り商品への需要などがリートにとって好材料となりそうです。一方で、米国では不動産市況がピーク圏にあり、その市況の下支えとなる国内経済成長ペースが鈍化の流れにあることは重石となりそうです。こうしたなか、リートのディフェンシブ性が選好され、底堅い展開が予想されます。 |

| ※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。 |