2025年12月5日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】2025年12月FOMCプレビュー~今回の注目点を整理する

●FF金利は25bp引き下げへ、FOMC声明は雇用の弱さに触れ、利下げ判断の根拠を示す見通し。

●SEPは2025年が若干修正され、ドットが示唆する2026年以降の利下げ回数は不変とみている。

●パウエル議長は今後の政策判断はデータ次第の姿勢を維持か、弊社は来年利下げなしを見込む。

FF金利は25bp引き下げへ、FOMC声明は雇用の弱さに触れ、利下げ判断の根拠を示す見通し

米連邦準備制度理事会(FRB)は、12月9日、10日に米連邦公開市場委員会(FOMC)を開催します。今回は、FOMC声明やパウエル議長の記者会見に加え、FOMCメンバーによる最新の経済見通し(SEP、Summary of Economic Projections)が公表され、そのなかでメンバーが適切と考える「政策金利水準の分布図(ドットチャート)」も更新されます。以下、それぞれについて主な注目点を整理していきます。

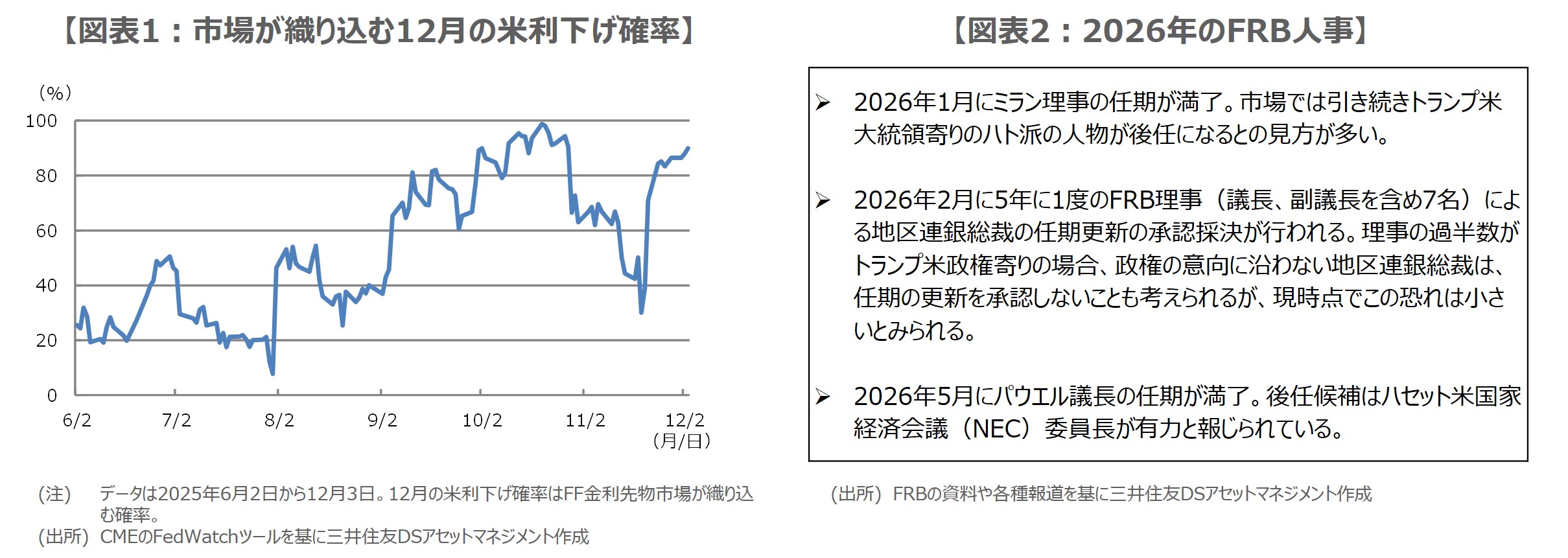

まず、フェデラルファンド(FF)金利の誘導目標について、市場では25ベーシスポイント(bp、1bp=0.01%)の利下げはほぼ織り込まれており(図表1)、弊社も直近で利下げ時期を2026年1月から今会合に修正しました。FOMC声明では、引き続き雇用に関する弱めの現状判断と下振れリスクに触れ、利下げ判断の根拠が示される可能性が高いと思われます。

SEPは2025年が若干修正され、ドットが示唆する2026年以降の利下げ回数は不変とみている

次に、SEPについて、2025年の実質GDP成長率は9月会合の見通しから若干上方修正され、個人消費支出(PCE)物価指数の伸び率は若干下方修正されるとみています。ただ、あくまで実勢を反映した修正であり、金融政策への意味合いは特段ないと考えています。2026年以降の見通しについては、後述の通り、ドットチャートが9月会合から変わらないとの見方を踏まえ、大きな修正は想定していません。

ドットチャートでは、メンバーが適切と考える25bpの利下げ回数について、前回9月時点では、2026年は1回、2027年は1回、2028年は0回となり、「Longer run」(景気を熱しも冷やしもしない「中立金利」を意味する長期のFF金利水準)は3.00%との見方が示されました。弊社は今回、ドットチャートが示唆する各年の利下げ回数は変わらず、Longer run も3.00%が維持される公算が大きいと考えています。

パウエル議長は今後の政策判断はデータ次第の姿勢を維持か、弊社は来年利下げなしを見込む

パウエル議長の記者会見における発言は、労働市場の減速リスクに言及するなど、9月、10月に続き、3会合連続の利下げに至った経緯を説明する内容が想定されます。ただ、パウエル議長は、インフレ率がやや高い水準で推移していることに一定の警戒を示し、政策判断は会合ごとにデータを確認して判断するという、従来の見解を繰り返す可能性が高く、その場合、市場はややタカ派的と受け止めることも考えられます。

なお、2026年はトランプ米大統領寄りの人物がFRB議長や理事に就任するとの見方が多く(図表2)、市場では政策運営が過度にハト派に傾くのではないかとの懸念の声も聞かれます。弊社は2026年の米国経済について、比較的安定した景気と若干高めのインフレ率を見込んでおり、金融政策が経済・物価動向に沿って適切に決定されるのであれば、利下げは来年いっぱい見送られると予想しています。