2024年9月19日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】2024年9月FOMCレビュー

~日本株には好ましい結果か

●利下げ幅は50bpに、FOMC声明では雇用減速への警戒姿勢がうかがえ、大幅利下げの根拠に。

●SEPでは失業率が悪化するとの見通しが示され、ドットチャートは年内25bpの利下げ2回を示唆。

●今回の結果は米景気懸念を和らげ過度なドル安抑制につながると思われ、日本株には好材料か。

利下げ幅は50bpに、FOMC声明では雇用減速への警戒姿勢がうかがえ、大幅利下げの根拠に

米連邦準備制度理事会(FRB)は、9月17日、18日に米連邦公開市場委員会(FOMC)を開催し、フェデラルファンド(FF)金利の誘導目標を50ベーシスポイント(bp、1bp=0.01%)引き下げ、4.75%~5.00%とすることを決定しました。以下、FOMC声明、メンバーによる経済見通し(SEP、Summary of Economic Projections)、パウエル議長の記者会見について、順にポイントを整理し、今後の政策運営を展望します。

FOMC声明では、雇用の伸びが「鈍化」し、インフレ率が2%の目標に向けて「さらに進展した」ことが明記され、雇用とインフレ率の目標達成に対するリスクは「おおむね均衡」しているとの判断が示されました。また、FOMCが強くコミットする点に、「インフレ率を2%の目標に戻す」ことに加え、「雇用の最大化を支援する」ことが新たに記載され、この辺りが50bpの利下げの根拠になったものと推測されます。

SEPでは失業率が悪化するとの見通しが示され、ドットチャートは年内25bpの利下げ2回を示唆

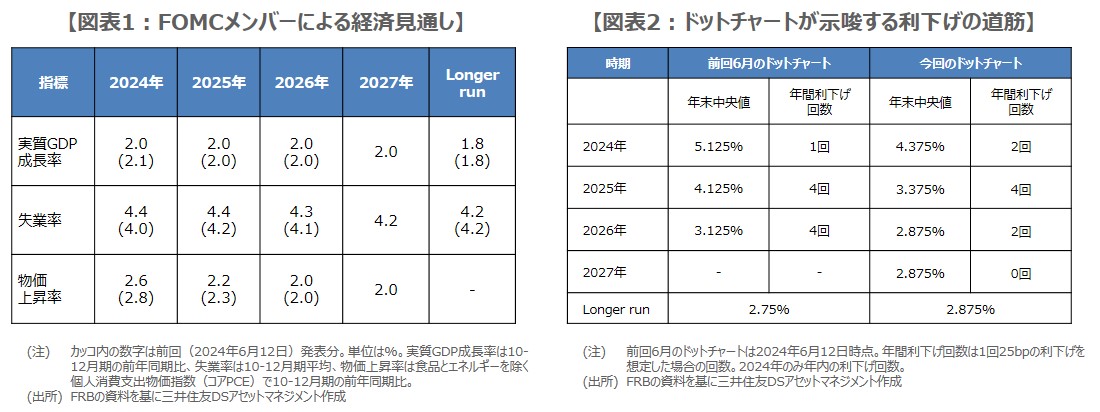

SEPでは、2024年の失業率が4.4%と大幅に上方修正され、2025年と2026年も上方修正されました(図表1)。一方、実質GDP成長率のほぼ据え置きと、食品とエネルギーを除く個人消費支出物価指数(コアPCE)の2024年と2025年の小幅な引き下げは、想定通りとなりました。失業率が悪化するとの見通しは、FOMC声明の内容と50bpの利下げ判断に沿ったものと考えられます。

メンバーが適切と考える「政策金利水準の分布図(ドットチャート)」をみると(図表2)、25bpの利下げ回数について、2024年は1回から2回に増え、2025年は4回で変わらず、2026年は4回から2回に減少しました。新たに示された2027年は0回で、「Longer run」(景気を熱しも冷やしもしない「中立金利」を意味する長期のFF金利水準)は2.75%から2.875%に上昇しました。

今回の結果は米景気懸念を和らげ過度なドル安抑制につながると思われ、日本株には好材料か

パウエル議長は記者会見において、50bpの利下げは「正しい決定」で「(政策判断が)後れをとっているとは思っていない」と述べました。今後の利下げペースは「会合ごとに判断」し、「利下げを急いでいる状況」にはなく、「(50bpの利下げを)新たなペース」とみるべきではないと発言しました。つまり、今回の50bpの利下げは継続的なものではなく、今後の利下げペースはデータ次第で会合ごとに決まると解釈されます。

今回のFOMCの結果を受け、25bpの利下げが年内11月と12月に行われ、来年は3月、6月、9月、12月に行われると予想します(来年1月は利下げなしに変更)。なお、今回の利下げ幅50bpが市場の米景気後退懸念を幾分和らげると考えられること、また、50bpの利下げは必ずしも継続的なものではなく、大幅なドル安・円高の抑制につながり得ることを踏まえると、日本株にとっては好ましい流れとなるように思われます。