2024年9月3日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】2024年8月米雇用統計の注目点と

予想される金融市場の反応

●雇用者数の伸びと失業率が市場予想程度なら9月利下げは0.25%、市場は落ち着いた反応に。

●予想比悪化なら9月利下げは0.5%、市場はリスクオフへ、改善なら0.25%でいったんリスクオンへ。

●利下げペースは今後の指標次第、市場は米経済と利下げ見通しに左右されやすい流れが続こう。

雇用者数の伸びと失業率が市場予想程度なら9月利下げは0.25%、市場は落ち着いた反応に

米国では9月6日に8月の雇用統計が発表され、9月17日、18日に米連邦公開市場委員会(FOMC)が開催されます。米連邦準備制度理事会(FRB)のパウエル議長は先月の講演で9月の利下げ開始を示唆し、「インフレの上振れリスクは低下した」と述べた一方、「雇用の下振れリスクは高まっている」との見解を示しました。そのため、今回の雇用統計の結果は、利下げ幅や利下げペースに影響する可能性が高く、市場の注目が集まっています。

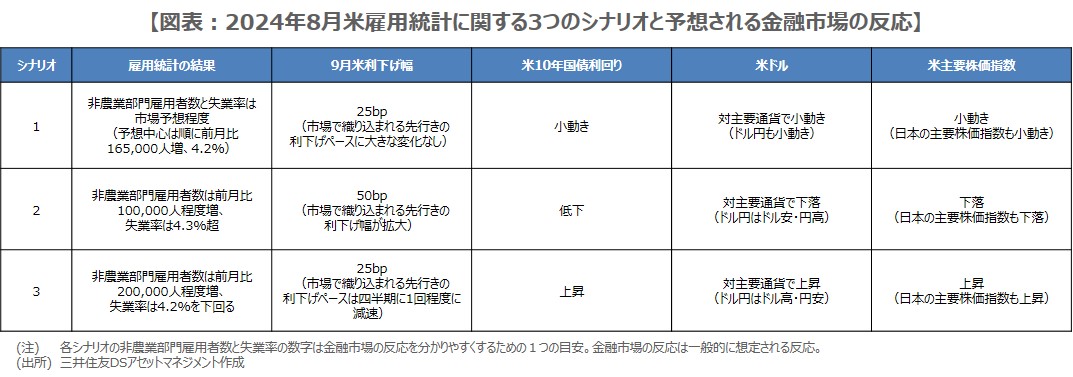

そこで以下、3つのシナリオを想定し、予想される金融市場の反応を考えます。まず、1つめは、非農業部門雇用者数と失業率が市場予想程度(予想中心は順に前月比165,000人増、4.2%)となり、前回7月(同114,000人増、4.3%)から改善するケースです。この場合、9月の利下げ幅は25ベーシスポイント(bp、1bp=0.01%)となる公算が大きく、金融市場は比較的落ち着いた反応が予想されます(図表)。

予想比悪化なら9月利下げは0.5%、市場はリスクオフへ、改善なら0.25%でいったんリスクオンへ

2つめは、非農業部門雇用者数が前月比100,000人程度の増加にとどまり、失業率が4.3%を超えるなど、前回7月の実績から悪化するケースです。この場合、9月の利下げ幅は50bpとなる公算が大きく、金融市場では米国の景気後退(リセッション)懸念が強まり、米長期金利の低下と米ドル安、米主要株価指数の下落が予想され、日本株にも向かい風となる恐れがあります。

3つめは、非農業部門雇用者数が前月比200,000人程度増加し、失業率が4.2%を下回るなど、市場予想を上回る労働市場の改善が確認されるケースです。この場合、9月の利下げ幅は25bpとなる一方、市場で織り込まれる先行きの利下げペースは、四半期に1回程度に減速する公算が大きいと思われます。金融市場では米国の景気先行き不安が後退し、いったん米長期金利の上昇と米ドル高、米主要株価指数の上昇が予想され、日本株にも追い風になると考えます。

利下げペースは今後の指標次第、市場は米経済と利下げ見通しに左右されやすい流れが続こう

なお、各シナリオの非農業部門雇用者数と失業率の数字は、金融市場の反応を分かりやすくするための1つの目安です。実際は、事業所調査の非農業部門雇用者数と、家計調査の失業率で、改善・悪化の方向性が異なる場合もあり、また「サーム・ルール(直近3カ月間の平均失業率が過去1年の最低値を0.5ポイント上回れば、リセッションが始まった可能性が高いという経験則)」も意識されれば、反応がより複雑になることも想定されます。

弊社は8月の失業率について、7月の一時的な雇用削減などを踏まえると、4.2%以下に落ち着く可能性が高く、米経済の巡航速度に見合う基調的な雇用者数の前月比増加幅は150,000人もあれば足りると考えています。ただ、先行きの利下げペースは、今回の雇用統計だけでなく、今後の経済指標次第であり、米長期金利、ドル円、日米主要株価指数は、米国経済と利下げの見通しに左右されやすい流れが当面続くとみています。