2024年8月21日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】日経平均株価の反発は終了か継続か

~今後の方向性を決める材料とは

●株価急落時の確認点は3つ、金融システムへの影響、流動性への影響、他国・他地域への影響。

●今回はこの3点に大きく影響せず過度な警戒は不要、日経平均もフィボナッチ61.8%まで急回復。

●目先は61.8%で反発一服か、いくつか材料がそろえば反発は再開し76.4%戻しが視野に入ろう。

株価急落時の確認点は3つ、金融システムへの影響、流動性への影響、他国・他地域への影響

7月の日経平均株価は11日に42,426円77銭の史上最高値をつけた後、徐々に水準を切り下げていきましたが、8月に入ると急落し、5日に31,156円12銭の安値をつけました(終値ベース、以下同じ)。8月19日付レポートで解説した通り、日経平均のこれら一連の動きは、短期的な視点で売買を行う投機筋など、海外投資家による先物の売りが主導した可能性が高いと考えています。

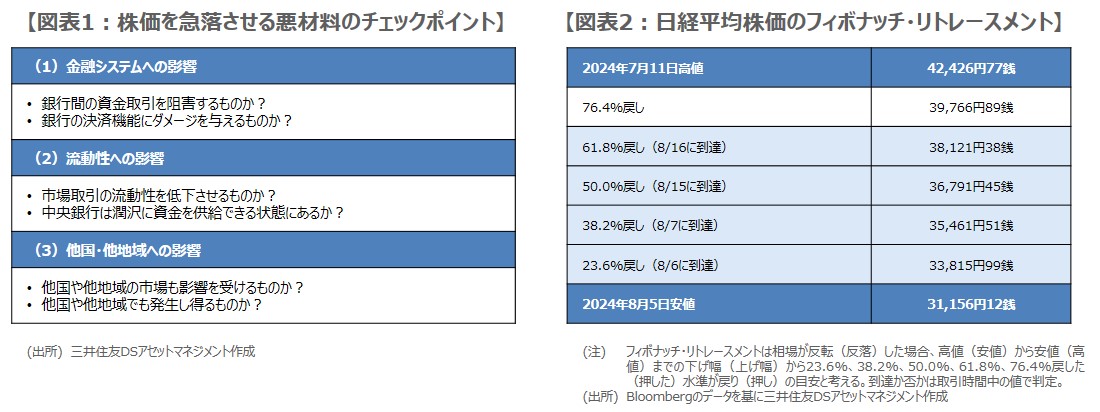

今回の株価急落の根底には、「米国景気の先行き不安」があると思われますが、市場で予期せぬ悪材料が発生し、株価が大きく下落した場合、まず確認すべきは次の3点です。すなわち、(1)金融システムへの影響、(2)流動性への影響、(3)他国・他地域への影響で(図表1)、いずれも影響がなければ、過度な警戒は不要と判断されます。そこで、今回のケースについて、この3点に影響するか否かを考えてみます。

今回はこの3点に大きく影響せず過度な警戒は不要、日経平均もフィボナッチ61.8%まで急回復

過去、いわゆる「リーマン・ショック」や「欧州債務危機」は、金融市場に深刻なダメージを与え、(1)から(3)に大きな影響を与えるものでした。一方、今回は「不安」という心理的なものとみられるため、(1)から(3)に大きな影響を与えるものではなく、過度な警戒は不要と判断されます。実際、日経平均は8月6日以降、急速に買い戻しが進んでいます。

今回のように、相場が乱高下する中で、株価の戻りの目安をみるにあたっては、テクニカル分析の1つである「フィボナッチ・リトレースメント」が比較的よく用いられます。これにより日経平均の戻りを確認すると、前述の7月11日高値から8月5日までの下げ幅について、すでに61.8%戻しまで到達しており(図表2)、不安という心理的要素に起因する株安の修正が、一気に進んだ様子がうかがえます。

目先は61.8%で反発一服か、いくつか材料がそろえば反発は再開し76.4%戻しが視野に入ろう

ただ、日経平均は8月16日以降、3営業日連続で61.8%戻し(38,121円38銭)を明確に上抜けることができておらず、テクニカル分析上、8月6日からの反発は、短期的に一服した公算が大きいように思われます。反発の再開には、目先、米国景気の軟着陸(ソフトランディング)の実現性が高まることとドル円相場の安定が待たれますが、これらが期待できない流れになれば、50.0%戻しの水準まで押されることも想定されます。

逆に、十分期待できる流れになれば、反発再開の素地が整い、ここに企業業績、企業改革、賃金の好材料が加われば、日経平均の一段高が見込まれます。具体的には、①中間決算で企業の業績予想の上方修正が増えること、②企業に資本効率改善の取り組みが広がり、投資家の評価が高まること、③2025年春闘で大幅な賃上げが続くこと、であり、その場合は76.4%戻し(39,766円89銭)が視野に入ってくると考えています。