2024年4月24日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】2024年4月FOMCプレビュー

~今回の注目点を整理する

●政策金利は6会合連続据え置きへ、FOMC声明も大きな変更はなく、インフレ注視の姿勢を継続。

●パウエル発言は16日講演と同じ趣旨に、関連する追加的な発言やQTペース減速の発言に注目。

●今会合はほぼ想定内の結果か、6月ドットチャートで多くて年2回の利下げ予想に修正の可能性。

政策金利は6会合連続据え置きへ、FOMC声明も大きな変更はなく、インフレ注視の姿勢を継続

米連邦準備制度理事会(FRB)は、4月30日、5月1日に米連邦公開市場委員会(FOMC)を開催します。今回はFOMCメンバーによる経済見通しや、メンバーが適切と考える「政策金利水準の分布図(ドットチャート)」は公表されないため、FOMC声明と、記者会見でのパウエル議長の発言に市場の関心が集まっています。以下、これらについて、主な注目点を整理します。

まず、フェデラルファンド(FF)金利の誘導目標は、5.25%~5.50%で6会合連続の据え置きを予想します。FOMC声明にも大きな変更はなく、「引き続きインフレリスクに細心の注意を払っている」という文言や、「インフレが持続的に2%に向かっているとの確信が深まるまで、目標レンジを引き下げることは適切ではないと考えている」の文言も維持され、インフレ注視のメッセージを発信するとみています。

パウエル発言は16日講演と同じ趣旨に、関連する追加的な発言やQTペース減速の発言に注目

次に、パウエル議長の記者会見について、市場参加者はその発言内容から利下げ時期を探ることになると思われますが、米国における最近の雇用の底堅さやインフレの粘着性を背景に、利下げ開始時期が遅れるとの見方が強まっています。FF金利先物市場が織り込む25ベーシスポイント(bp、1bp=0.01%)の年内の利下げ回数は、年初6回程度でしたが、直近で2回程度まで減少しています。

パウエル議長自身も4月16日の講演で、インフレが持続的に2%に向かっているとの確信が深まるまで「予想以上に時間がかかりそうだ」と述べ、「必要な限り現在の引き締め的な水準を維持する」と発言しています。そのため、今回も同じ趣旨の発言が想定されますが、市場には織り込み済みであるため、これに関連する追加的な発言や、前会合で議論された保有資産の圧縮(量的引き締め、QT)ペース減速に関する発言に注目が集まります。

今会合はほぼ想定内の結果か、6月ドットチャートで多くて年2回の利下げ予想に修正の可能性

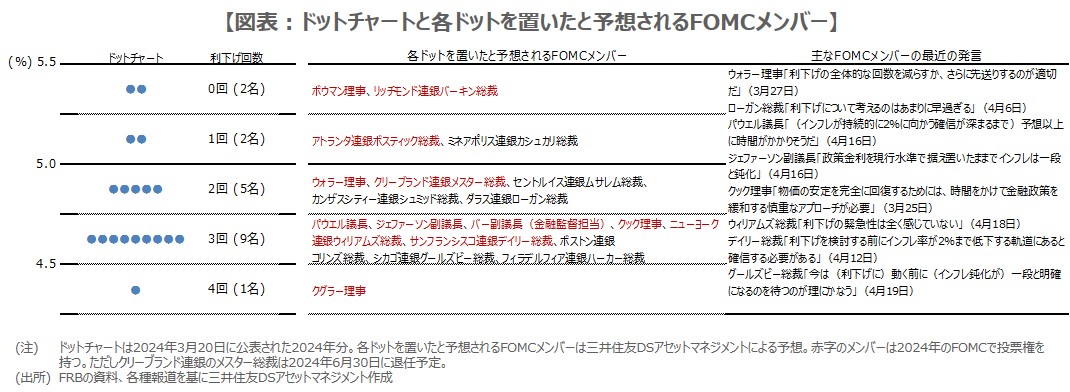

以上より、今回のFOMCは、インフレを注視しつつ政策金利は当面維持という、おおむね想定内の結果になる可能性が高いと思われます。なお、弊社はドットチャート(前回3月公表分)について、FOMCメンバーの誰がどの水準にドットを置いたかを予想しており(図表)、年内25bpの利下げを3回予想している9名には、パウエル議長やジェファーソン副議長らが含まれるとみています。

ただ、このところ複数のFOMCメンバーが利下げを急ぐ必要はない旨の発言をしていることから、次回6月会合で公表されるドットチャートの中央値では、多くて年内2回の利下げ予想に修正される公算が大きいと思われます。弊社は引き続き、年内は9月と12月の2回、25bpずつの利下げを見込んでいますが、今後発表される米国の雇用と物価のデータを注意深く精査していく必要があると考えています。