2024年4月10日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】膠着続くドル円相場

~先行きはドル高方向かドル安方向か

●ドル円は膠着相場が続いているが、本日発表の3月米CPIの内容次第でレンジを抜ける可能性も。

●米CPIが強い内容なら、ドル円は152円台乗せに、為替介入は効果を高める方法で実施されよう。

●相場の方向性は、介入ではなく経済指標と金融政策の見方次第、ドル円は年末149円を予想。

ドル円は膠着相場が続いているが、本日発表の3月米CPIの内容次第でレンジを抜ける可能性も

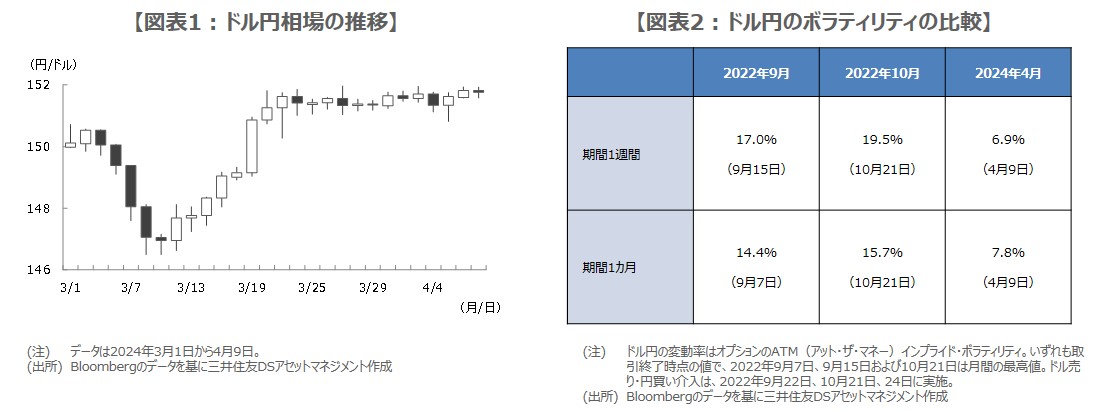

ドル円は3月22日以降、1ドル=150円台後半から151円台後半で、膠着が続いています(図表1)。直近で発表された米経済指標は、労働市場や経済活動の底堅さを示唆する内容のものが多く、早期米利下げ観測の後退がドル買い・円売りの材料となっている一方、152円に近づく場面では、政府・日銀によるドル売り・円買い介入に対する警戒が急速に強まり、その結果、膠着相場が形成されるに至っています。

本日4月10日は、米国で3月の消費者物価指数(CPI)が発表されます。市場予想では、前月比0.3%上昇(2月は0.4%上昇)、前年同月比3.4%上昇(同3.2%上昇)となっており、エネルギーと食品を除くコア指数は、前月比0.3%上昇(2月は0.4%上昇)、前年同月比3.7%上昇(同3.8%上昇)となっています。市場予想よりも強い伸びとなれば、ドル円はレンジを上抜け、逆に弱い伸びとなれば、レンジを下抜ける可能性が高まります。

米CPIが強い内容なら、ドル円は152円台乗せに、為替介入は効果を高める方法で実施されよう

弊社はコア指数のうち、物価の瞬間風速を示す前月比の伸び率に注目しています。仮に0.2%程度であれば、物価の伸びは前月からの落ち着きが明確となるため、早期米利下げ期待が高まり、ドル円はドル安・円高に振れることが予想されます。逆に、0.4%に近い数字となれば、ドル円はドル高・円安で反応する公算が大きく、米利下げは7月に開始という弊社の見通しも、修正を検討する必要が出てきます。

CPIが市場予想よりも強い結果となれば、ドル円は152円台に乗せる展開も見込まれ、政府・日銀の為替介入が焦点となります。市場では152円が介入水準との声も聞かれますが、市場で意識されている特定水準での介入は、介入後もその水準を狙った投機的な円売りを誘発しかねません。むしろ、152円台に乗せても、ボラティリティ(図表2)が高まった時点で断続的に介入した方が、市場に水準を特定されず、効果は大きいと思われます。

相場の方向性は、介入ではなく経済指標と金融政策の見方次第、ドル円は年末149円を予想

為替介入は一般に、為替相場が過度に変動した場合、通貨当局が為替レートを安定させるために行うもので、相場のトレンド転換を目的とするものではありません。そのため、為替介入の効果は、相場の過度な変動を一時的に抑制できても、トレンド自体を変えることは難しいと解釈されます。ドル円相場の基本的な方向性は、日米の経済指標(特に物価指標)と、それを受けた金融政策の見方によるところが大きいと考えます。

弊社は、日米とも物価の伸びはこの先緩やかに鈍化し、米国は7月と11月に利下げを実施、日本は年内の利上げは見送りと予想しており、ドル円は年末149円での着地を想定しています。なお、植田総裁は最近、朝日新聞とのインタビューで、物価目標達成の確度が高まれば、追加利上げを検討する考えを表明しています。したがって、米国で利上げが再開され、日本で金融緩和が再開されない限り、大幅なドル高・円安は見込みがたいと思われます。