2024年3月18日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】2024年3月日銀金融政策決定会合と

FOMCプレビュー

●日銀はマイナス金利解除へ、ただタカ派には傾斜せず、緩和環境が続くとの見方から混乱は回避。

●米利下げは今年7月と11月を予想、FOMCのドットチャートも、年内2回の利下げ示唆に修正へ。

●仮にドットチャートなどがややタカ派でもパウエル発言で調整、日米会合ともに波乱なく終了を予想。

日銀はマイナス金利解除へ、ただタカ派には傾斜せず、緩和環境が続くとの見方から混乱は回避

日本では日銀が3月18日、19日に金融政策決定会合を開催し、米国では米連邦準備制度理事会(FRB)が、3月19日、20日に米連邦公開市場委員会(FOMC)を開催します。今回のレポートでは、それぞれの会合における主な注目点について整理します。はじめに、日銀の金融政策決定会合について、弊社は3月15日、今会合でマイナス金利が解除されるとの見方に変更しました(従来予想は4月解除)。

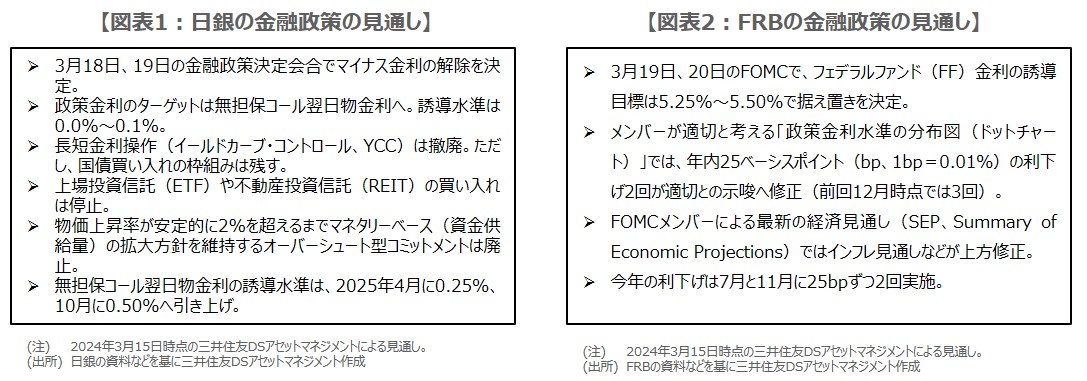

これは、同日発表された今年の春季労使交渉の第1回回答集計で持続的な賃上げが確認され、日銀内で3月解除の支持が広がる可能性が高まったと判断したためです。ただ、マイナス金利の解除自体はすでに織り込み済みで、焦点はその後の政策運営とみています。弊社は年内の利上げはなく、緩和的な金融環境が続くと予想しており(図表1)、日銀から想定外のタカ派姿勢が示されない限り、政策変更による市場の混乱は回避できると考えます。

米利下げは今年7月と11月を予想、FOMCのドットチャートも、年内2回の利下げ示唆に修正へ

次にFOMCについて、今回は、FOMC声明やパウエル議長の記者会見に加え、FOMCメンバーによる最新の経済見通し(SEP、Summary of Economic Projections)が公表され、そのなかでメンバーが適切と考える「政策金利水準の分布図(ドットチャート)」も更新されます。前回1月のFOMCでは、早期利下げ期待をけん制し、インフレが持続的に2%に向かっているとの確信が深まるのを待つというメッセージを市場に送りました。

なお、最近の雇用やインフレの指標から、改めて米経済の底堅さが確認されており、弊社は3月15日、今年の利下げは7月と11月に25ベーシスポイント(bp、1bp=0.01%)ずつ2回行われるとの見方に変更しました(図表2、従来予想は6月、9月、12月の3回)。ドットチャートも、昨年12月は年内25bpの利下げ3回が適切との示唆でしたが、今回は2回に修正され、SEPのインフレ見通しなども上方修正されるとみています。

仮にドットチャートなどがややタカ派でもパウエル発言で調整、日米会合ともに波乱なく終了を予想

最後に、日銀金融政策決定会合とFOMCの結果を受けた市場の反応について考えます。マイナス金利解除後も、緩和的な金融環境を継続する日銀の姿勢が確認されれば、日本の10年国債利回りの上昇やドル安・円高の進行は限定的となり、日経平均株価は下げても一時的にとどまり、現行の「長短金利操作付き量的・質的金融緩和」は波乱なく終了すると予想しています。

FOMCで、声明、SEP、ドットチャートがややタカ派方向に修正された場合、米金融市場は長期金利上昇、ドル高、株安の反応が見込まれますが、パウエル議長が記者会見でバランスの取れた発言をすることが想定され、市場は次第に落ち着きを取り戻すとみています。日銀は利上げを急がず、FRBも利下げを急がずという、日米金融当局の慎重な政策の舵取りは、結果的に市場に安心感を与えることになると思われます。