ドル円相場の方向性を再考する

2024年2月22日

●ドル円は米早期利下げ観測の後退と日銀政策修正への警戒緩和を背景にドル高・円安が進行。

●市場で米利下げの織り込みは年3回に減少、ここからの回数増減は米雇用や物価の内容次第に。

●米利下げは年3回、日銀はマイナス金利解除後年内利上げなしを予想、ドル円は年末146円へ。

ドル円は米早期利下げ観測の後退と日銀政策修正への警戒緩和を背景にドル高・円安が進行

2024年のドル円相場は1月1日に1ドル=140円92銭水準で取引が始まり、同日に140円82銭付近まで小幅ながらドル安・円高が進行しました。しかしながら、それ以降はドル高・円安方向に流れが転じ、ドル円は2月13日に一時150円89銭近くまで達し、2022年10月21日につけた151円95銭水準や、2023年11月13日につけた151円91銭水準をうかがう展開となりました。

年初からドル高・円安が進んだ主な要因として、1つは直近の米経済指標で予想を上回る雇用と物価の伸びが確認され、米連邦準備制度理事会(FRB)による早期利下げ観測が後退したことがあると思われます。もう1つは、日銀の内田副総裁が2月8日の講演で、マイナス金利解除後、「どんどん利上げをしていくようなパスは考えにくく、緩和的な金融環境を維持していくことになる」と述べ、政策修正への過度な警戒が緩和したことが考えられます。

市場で米利下げの織り込みは年3回に減少、ここからの回数増減は米雇用や物価の内容次第に

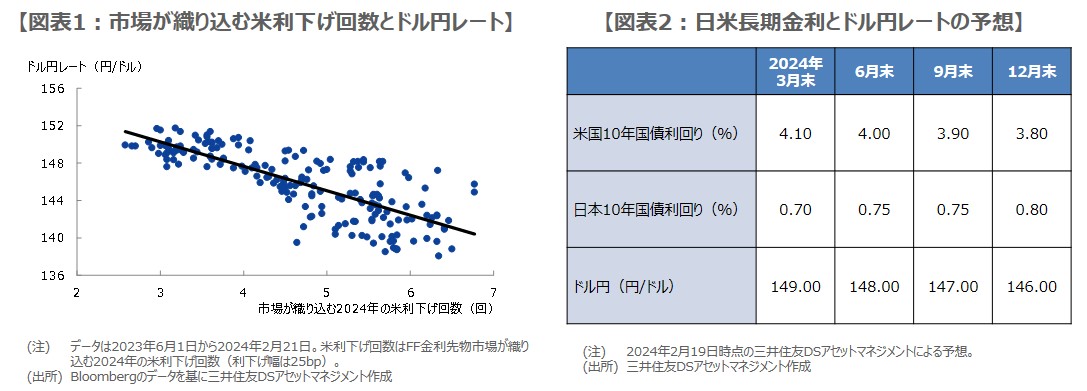

特に米早期利下げ観測の後退は、ドル高要因としてドル円に大きく作用したと推測されます。図表1は、フェデラルファンド(FF)金利先物市場が織り込む2024年の利下げ回数とドル円レートの関係を示したものですが、利下げ1回の織り込み減少で2円61銭ほどドル高・円安が進むことが示唆されています。利下げの織り込み回数は、年初の6回から直近は3回まで減少したため、約7円83銭のドル高・円安要因と判断されます。

ドル円の方向性は、当然ながらFF金利先物市場における利下げの織り込み回数だけで決まるものではありませんので、1つの目安ということになりますが、ここから利下げの織り込み回数がさらに減少すればドル高・円安方向に、再び増加すればドル安・円高方向に、相場が動く可能性は高いと思われます。そして、先行きの織り込み回数の増減は、今後発表される雇用や物価に関する米経済指標の内容次第となります。

米利下げは年3回、日銀はマイナス金利解除後年内利上げなしを予想、ドル円は年末146円へ

弊社は米金融政策について、最初の25ベーシスポイント(bp、1bp=0.01%)の利下げは5月と予想していましたが、米景気の底堅さを踏まえ6月に変更しました。ただ、2024年の利下げは四半期に1回、25bpずつ、年内は合計3回との見方は維持していますので、弊社の予想とFF金利先物市場の織り込みに差が生じなければ、ドル円はここからドル高・円安にも、ドル安・円高にも、大きく振れる公算は小さいとみています。

日銀の金融政策については従来通り、4月にマイナス金利の解除で異次元緩和は終了、年内は利上げなしとの予想です。これらを踏まえ、年末に向かって米国の10年国債利回りは緩やかに低下する一方、日本の10年国債利回りの上昇は小幅にとどまるとみており、日米10年国債利回り格差が縮小に向かうことでドル円も緩やかにドル安・円高が進行し、年末の着地水準は現時点で146円を見込んでいます(図表2)。