2024年1月29日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】2024年1月FOMCプレビュー

~今回の注目点を整理する

●FF金利は4会合連続据え置きで、FOMC声明に大きな変更はないと予想、市場も織り込み済み。

●注目はパウエル発言、前回12月はややハト派姿勢を示すも議事要旨では慎重な意見も目立つ。

●今回パウエル発言はハト派色が薄まる可能性も早期利下げ観測修正中の市場は冷静な反応か。

FF金利は4会合連続据え置きで、FOMC声明に大きな変更はないと予想、市場も織り込み済み

米連邦準備制度理事会(FRB)は、1月30日、31日に米連邦公開市場委員会(FOMC)を開催します。今回はFOMCメンバーによる経済見通しや、メンバーが適切と考える「政策金利水準の分布図(ドットチャート)」は公表されないため、FOMC声明と、記者会見でのパウエル議長の発言に市場の関心が集まっています。以下、これらについて、主な注目点を整理します。

まず、フェデラルファンド(FF)金利の誘導目標は、5.25%~5.50%で4会合連続の据え置きを予想します。FOMC声明にも大きな変更はなく、「今後入ってくる情報と、金融政策への影響を注視し続ける」という文言や、「インフレ率を長期的に2%に戻すため、適切となり得るいくらか追加的な金融引き締めの度合いを決める際」の文言も維持されると思われます。ただ、これらはほぼ織り込み済みで、市場への影響は限定的とみています。

注目はパウエル発言、前回12月はややハト派姿勢を示すも議事要旨では慎重な意見も目立つ

そのため、今回の注目はパウエル議長の発言であり、市場参加者は発言内容から利下げ時期を探ることになります。前回2023年12月12日、13日に開催されたFOMC後の記者会見で、パウエル議長は「政策金利が利上げ局面のピークか、それに近い水準にあると考えている」、「きょうの会合で利下げのタイミングを協議した」、「(政策金利の)現状維持が長すぎるリスクを認識している」と述べ、ややハト派的な姿勢を示しました。

これを受け、その後の米金融市場では、早期利下げ期待から長期金利低下、ドル安、株高の反応がみられました。しかしながら、1月3日に公表されたFOMC議事要旨(2023年12月12日、13日開催分)では、FOMC参加者が2024年の利下げシナリオを示した経済見通しは極めて不確実であるとし、経済状況次第で追加利上げもあり得ると指摘していたことが確認され、FOMCはまだそれほどハト派的ではないとの見方が市場に広がりました。

今回パウエル発言はハト派色が薄まる可能性も早期利下げ観測修正中の市場は冷静な反応か

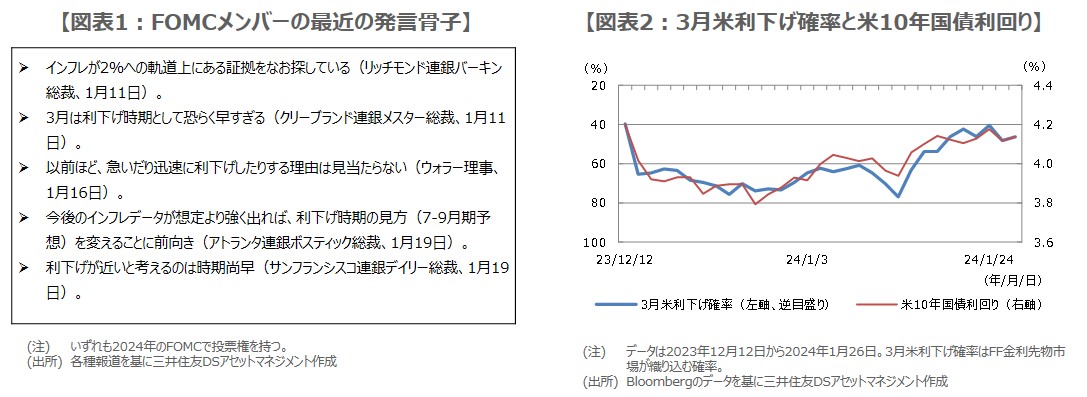

これに加え、最近では2024年のFOMCで投票権を持つ複数のメンバーから、早期利下げ期待をけん制する発言が相次いでおり(図表1)、年明け以降、FF金利先物市場が織り込む3月の利下げ確率が低下し、これに伴い、米長期金利の上昇(図表2)とドル高が進行しています。このように、FOMC議事要旨や、FRB高官発言を踏まえると、パウエル議長の発言は前回よりもハト派色がやや薄まる可能性が高いと考えられます。

今回、パウエル議長は恐らく、政策判断はデータ次第で会合ごとに決めるという従来の見解を繰り返し、早期利下げには否定的な姿勢を示すとみています。ただ、前述の通り、市場ではすでに早期利下げ観測の修正が進んでおり、パウエル発言のハト派色が薄まっても、米長期金利上昇、ドル高、株安の動きは限られると思われます。つまり、今回のFOMCにサプライズはなく、市場の反応は比較的落ち着いたものになるとみています。