2023年12月19日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】2024年の米国経済見通し

●利上げの累積効果がこの先一段と顕在化する可能性が高く米景気は緩やかな減速が続く見通し。

●米景気はソフトランディングを予想、利下げは来年5月から、四半期毎に合計3回の実施を見込む。

●大幅なインフレ鈍化や、雇用情勢の悪化は想定せず、利下げの前倒しや回数増加はサブシナリオ。

利上げの累積効果がこの先一段と顕在化する可能性が高く米景気は緩やかな減速が続く見通し

米連邦準備制度理事会(FRB)は2022年3月にゼロ金利を解除し、利上げを開始して以降、2023年7月まで11回の利上げを行い、利上げ幅は累計525ベーシスポイント(bp、1bp=0.01%)に達しました。このような大幅な金融引き締めにより、足元で米国のインフレは鈍化傾向にありますが、労働市場は依然として底堅く、非農業部門雇用者数は毎月、前月比で20万人程度の増加基調を維持しています。

安定した雇用情勢と所得環境が消費を支え、2023年7-9月期の個人消費は前期比年率+3.6%となり、10-12月期も+2.5%前後の高めの伸びが見込まれます。GDPの約7割を占める個人消費が堅調な見通しのため、米景気が急速に冷え込む恐れは小さいと思われます。ただ、民間企業の雇用創出力が鈍ってきていることや、利上げの累積効果がここから一段と顕在化する可能性が高いことを踏まえると、米景気は緩やかな減速が続くと予想されます。

米景気はソフトランディングを予想、利下げは来年5月から、四半期毎に合計3回の実施を見込む

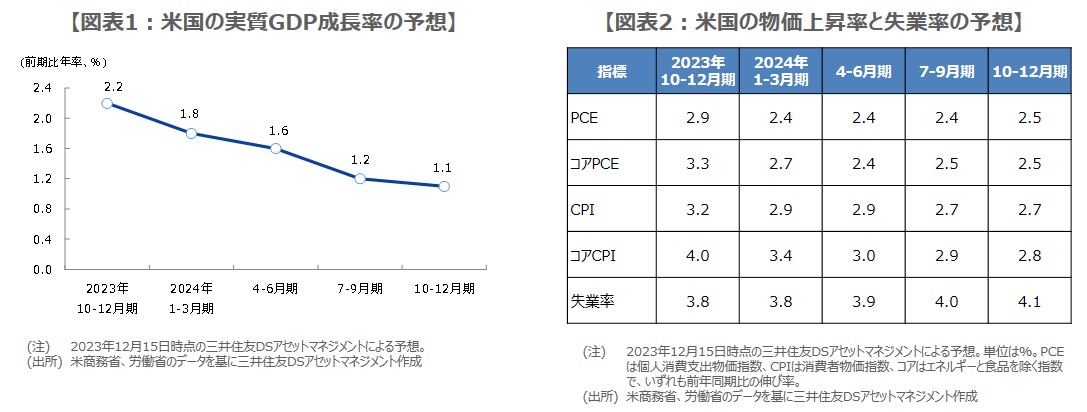

米国の実質GDP成長率は、前期比年率で2023年10-12月期が+2.2%、2024年1-3月期が+1.8%、4-6月期が+1.6%、7-9月期が+1.2%、10-12月期が+1.1%を予想しており(図表1)、通年では2023年が前年比+2.5%、2024年は同+2.1%を見込んでいます。このように、成長ペースは時間の経過とともに鈍化する見通しですが、FRBの金融政策が成長を一定程度支えると考えています。

その金融政策について、FRBは2024年4月30日、5月1日に開催する米連邦公開市場委員会(FOMC)において最初の利下げに踏み切り、利下げ幅は25bpとみています。その後の利下げペースは、米景気が想定以上に悪化しない限り、四半期に1回を想定しており、7月30日、31日開催のFOMCと、11月6日、7日開催のFOMCで25bpずつの利下げが行われると予想します。

大幅なインフレ鈍化や、雇用情勢の悪化は想定せず、利下げの前倒しや回数増加はサブシナリオ

個人消費支出(PCE)物価指数の前年同期比伸び率は、2023年10-12月期が+2.9%、2024年1-3月期が+2.4%、4-6月期が+2.4%、7-9月期が+2.4%、10-12月期が+2.5%を予想しており、失業率は、2023年10-12月期が3.8%、2024年1-3月期が3.8%、4-6月期が3.9%、7-9月期が4.0%、10-12月期が4.1%との見方です(図表2)。現時点で、大幅なインフレ鈍化や雇用情勢の悪化は想定していません。

以上より、2024年の米国経済は、緩やかな減速が続くものの、FRBの適切なタイミングでの利下げによって景気後退(リセッション)入りは回避され、ソフトランディングに至ると見込んでいます。なお、弊社の想定よりも急速に物価と雇用の伸びが鈍化すれば、利下げ開始の前倒しに加え、利下げ回数の増加も予想されますが、これはサブシナリオと位置付けています。