2023年12月14日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】2023年12月FOMCレビュー

~かなりハト派的な会合に

●予想通り3会合連続で利上げは見送られたが、FOMC声明で利上げの意向を若干弱めた表現も。

●2024年はドットチャートの利下げ示唆が3回に増え、インフレと経済成長率の予想は下方修正へ。

●パウエル発言も含め今回かなりハト派的な会合に、米長期金利低下、ドル安、株高傾向継続か。

予想通り3会合連続で利上げは見送られたが、FOMC声明で利上げの意向を若干弱めた表現も

米連邦準備制度理事会(FRB)は、12月12日、13日に米連邦公開市場委員会(FOMC)を開催し、フェデラルファンド(FF)金利の誘導目標について、市場の予想通り5.25%~5.50%で据え置くことを決定しました。12月11日付レポート「2023年12月FOMCプレビュー~今回の注目点を整理する」の内容を踏まえ、以下、今会合での主な決定事項を振り返り、それぞれの意味合いを考えます。

まず、FOMC声明について、内容は前回とほぼ変わらず、「今後入ってくる情報と、金融政策への影響を注視し続ける」という基本姿勢の文言は維持されました。ただ、「インフレ率を長期的に2%に戻すため、適切となり得る追加的な金融引き締めの度合いを決める際」の文言には、「追加的な金融引き締めの」の前に「いくらか(any)」が追記され、利上げの意向を若干弱めたように思われます。

2024年はドットチャートの利下げ示唆が3回に増え、インフレと経済成長率の予想は下方修正へ

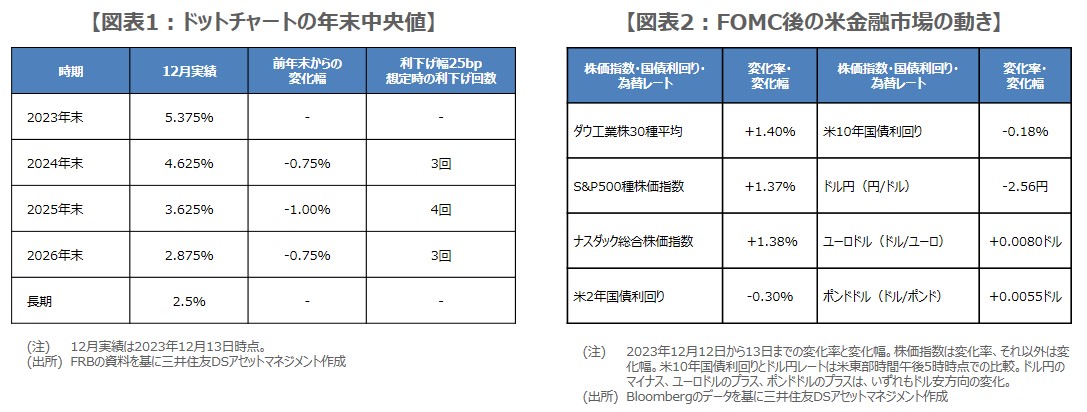

次に、FOMCメンバーが適切と考える「政策金利水準の分布図(ドットチャート)」について、前回9月時点では、2024年は25ベーシスポイント(bp、1bp=0.01%)の利下げ2回、2025年は5回、2026年は4回が適切との見方が示されましたが、今回は2024年が3回、2025年は4回、2026年は3回となりました(図表1)。注目されていた2024年の利下げ回数が2回から3回に増えたことで、市場は素直にハト派と受け止めたとみられます。

また、FOMCメンバーによる経済見通し(SEP、Summary of Economic Projections)では、個人消費支出(PCE)物価指数について、総合指数、コア指数(エネルギー・食品を除く指数)とも、10-12月期の前年同期比伸び率が、2023年から2025年まで下方修正されました。2024年の実質GDPも、10-12月期の前年同期比伸び率が下方修正されており、これらがドットチャートの2024年の利下げ回数増加につながったと推測されます。

パウエル発言も含め今回かなりハト派的な会合に、米長期金利低下、ドル安、株高傾向継続か

最後に、パウエル議長の発言を確認しておくと、パウエル議長は記者会見で、「インフレ率はまだ高すぎる」、「引き締めの効果はまだ十分に現れていない」とし、政策判断はデータ次第で会合ごとに決めるという従来の見解を繰り返しました。一方、「政策金利が利上げ局面のピークか、それに近い水準にあると考えている」、「きょうの会合で利下げのタイミングを協議した」、「(政策金利の)現状維持が長すぎるリスクを認識している」と述べました。

このように、今回のパウエル議長の発言には利下げを意識させる内容が含まれ、前述のFOMC声明、ドットチャート、経済見通しとあわせると、今回のFOMCは、かなりハト派的な会合となりました。これを受け、12月13日の米金融市場は、長期金利低下、ドル安、株高で反応しました(図表2)。この傾向は、米国でこの先、雇用と物価の伸びの鈍化が鮮明となり、利下げの準備が進むなかで、続く可能性が高いと思われます。