2023年10月25日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】2023年10月日銀金融政策決定会合

プレビュー

●注目はYCCが再修正されるか否かと、来年度のコアCPI見通しが2%台に上方修正されるか否か。

●YCC再修正自体が長期金利上昇圧力を強める恐れがあることなどから、YCCは現状維持を予想。

●来年度のコアCPI予想は2%台に、ただ賃金と物価のデータはまだ不十分とし、政策は据え置きへ。

注目はYCCが再修正されるか否かと、来年度のコアCPI見通しが2%台に上方修正されるか否か

日銀は10月30日、31日に金融政策決定会合を開催します。これまで、日銀は前々回の7月会合で、より柔軟な長短金利操作(イールドカーブ・コントロール、YCC)の運用方針を決定した後、前回の9月会合では政策を据え置きました。ただ、9月会合の発言内容をまとめた「主な意見」(10月2日公表)では、異次元緩和からの出口を巡る活発な議論が確認されており、今回、出口に向けた進展の有無に、市場の関心が集まっています。

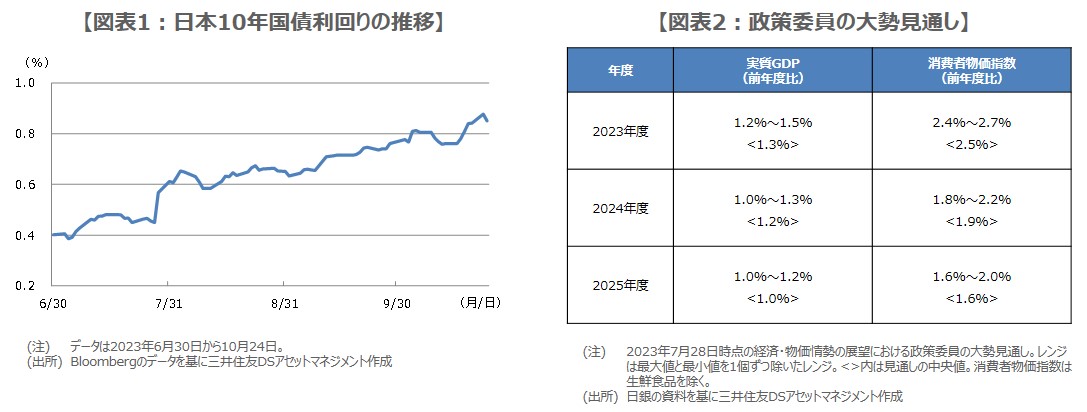

10月会合の注目点は主に2つあると思われます。1つはYCCが再修正されるか否かで、米国の長期金利上昇を背景に、国内の長期金利も上昇し、足元では1%という事実上の上限に接近しています(図表1)。もう1つは「経済・物価情勢の展望」(展望レポート)における生鮮食品を除く消費者物価指数(コアCPI)の見通しです。7月時点で2024年度は前年度比プラス1.9%でしたが、2%台に上方修正されれば、3年連続で2%超えとなります。

YCC再修正自体が長期金利上昇圧力を強める恐れがあることなどから、YCCは現状維持を予想

そこで、今回のレポートでは、前述の2つの注目点について、要点を整理していきます。1つ目のYCCの再修正については、日本経済新聞(10月22日)や、米ブルームバーグ通信(10月24日)も報じています。それによると、修正の具体策として、①1%の事実上の上限をさらに引き上げる、②上限について運用上の位置づけを変更する、③長期金利の変動幅の目途としている「±0.5%程度」を撤廃する、などが挙げられました。

弊社は、YCCの再修正について、今回は行われず、現状維持の可能性が高いとみています。その理由としては、10年国債利回りは上昇しているものの、1%までまだ距離があること、予防的対応で安易に上限引き上げを容認すると、日銀の長期金利急騰時の抑制姿勢に疑念が生じかねないこと、また、上限引き上げ自体が、長期金利を上昇させてしまうリスクがあること、などです。

来年度のコアCPI予想は2%台に、ただ賃金と物価のデータはまだ不十分とし、政策は据え置きへ

2つ目の展望レポートにおけるコアCPIの見通しについて、7月時点で2023年度は前年度比プラス2.5%、2024年度は同プラス1.9%、2025年度は同プラス1.6%でした(図表2)。足元の円安や原油高を踏まえると、2023年度と2024年度の見通しが上方修正され、2024年度は前年度比プラス2%台乗せとなり、3年連続で2%超えとなる公算は大きいと思われます。一方、2025年度は上方修正されても2%には届かない見込みです。

仮に、YCCの政策判断とコアCPIの見通しが、弊社の見方に沿ったものとなった場合、植田和男総裁の記者会見での発言が注目されますが、恐らく、来年の賃上げがまだ不透明な状況であることや、2025年度の物価見通しなどに触れ、賃金と物価の十分な情報やデータがまだそろっていない旨の説明になると予想されます。なお、7月のように、会合直前での政策修正に関する報道もあり得るため、念のため注意が必要です。