2023年9月21日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】2023年9月FOMCレビュー

~ドットチャートはタカ派的に

●政策据え置きは織り込み済みでサプライズなしFOMC声明の内容も前回とほぼ変わらずの結果に。

●2024年末のドット中央値が上方シフトし、タカ派の印象、背景にGDP見通しの上方修正がある。

●FF金利の「より高くより長く」が意識され、長期金利上昇、ドル高、株安に、追加利上げは11月か。

政策据え置きは織り込み済みでサプライズなしFOMC声明の内容も前回とほぼ変わらずの結果に

米連邦準備制度理事会(FRB)は、9月19日、20日に米連邦公開市場委員会(FOMC)を開催し、フェデラルファンド(FF)金利の誘導目標について、市場の予想通り5.25%~5.50%で据え置くことを決定しました。9月14日付レポート「2023年9月FOMCプレビュー~今回の注目点を整理する」の内容を踏まえ、以下、今会合での主な決定事項を振り返り、それぞれの意味合いを考えます。

まず、FOMC声明について、内容は前回とほぼ変わりませんでした。冒頭の経済活動の拡大ペースは「moderate(緩やかな)」から「solid(しっかりしている)」へ上方修正され、ここ数カ月の雇用の増加は「robust(堅調)」から「slowed(鈍化した)」に下方修正されたものの、「remain strong(依然力強い)」との認識が示されました。また、「FOMCは今後入ってくる情報と、金融政策への影響を注視し続ける」という文言は維持されました。

2024年末のドット中央値が上方シフトし、タカ派の印象、背景にGDP見通しの上方修正がある

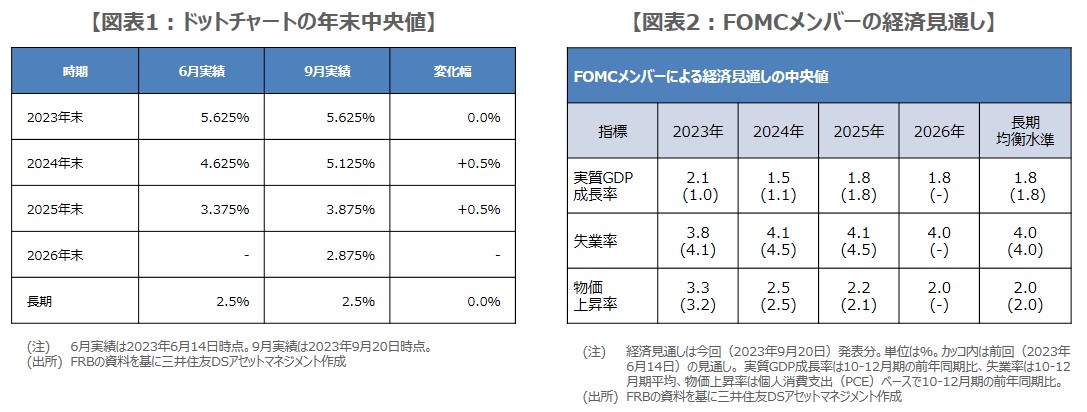

次に、FOMCメンバーが適切と考える「政策金利水準の分布図(ドットチャート)」をみると(図表1)、2023年末のドット中央値は前回6月と変わらず、年内あと1回、25ベーシスポイント(bp、1bp=0.01%)の利上げが示唆されました。また、2024年末のドット中央値が上方にシフトしたため、前回は2024年に25bpの利下げ4回が示唆されていましたが、今回は25bpの利下げ2回に減少し、タカ派的な印象を与える結果となりました。

また、FOMCメンバーによる経済見通しでは、2023年10-12月期の実質GDP成長率が前年同期比1.0%から2.1%へ大幅に上方修正されましたが(図表2)、実勢を踏まえたものであり、特にサプライズはありません。ただ、2024年10-12月期も、前年同期比1.1%から1.5%へ上方修正されており、これは注目すべき点だと思われます。景気が大きく減速しない見通しであり、これが2024年末のドット中央値の上方シフトにつながったと考えます。

FF金利の「より高くより長く」が意識され、長期金利上昇、ドル高、株安に、追加利上げは11月か

最後に、パウエル議長の発言を確認しておくと、パウエル議長は記者会見で、「引き締めの効果はまだ十分に現れていない」、「今後、どの程度の追加的な引き締めが適切かを慎重に判断する立場にある」、「政策決定は、今後発表されるデータと、進展する見通しやリスクに関する継続的な評価に基づいて行われる」と述べています。つまり、政策判断はデータ次第で、会合ごとに決めるという従来の見解に、変わりはありませんでした。

FOMC後、9月20日の米国市場では、長期金利の上昇、対主要通貨での米ドル高、主要株価指数の下落、という反応がみられました。これはFF金利の誘導目標が、より高い水準でより長期にわたって維持されること(いわゆる「より高くより長く」)を意識した動きと思われます。弊社は次回11月のFOMCで25bpの追加利上げを見込んでいますが、雇用と物価のデータを見極めるため、12月のFOMCに後ずれすることも想定されます。