2023年8月30日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】改めて新年度入り後のPBR1倍割れ

銘柄群の動きを検証する

●3月末から6月中旬までPBR1倍割れ銘柄群の平均騰落率はPBR1倍以上の銘柄群を上回った。

●3月末から8月下旬までで再検証したところPBR1倍割れと1倍以上のパフォーマンス格差は拡大。

●PBR1倍割れかつROE8%以上の銘柄群はさらに上昇、企業次第だがこの傾向が続く公算は大。

3月末から6月中旬までPBR1倍割れ銘柄群の平均騰落率はPBR1倍以上の銘柄群を上回った

東京証券取引所(以下、東証)は3月31日、上場企業に対し、資本コストや株価を意識した経営などを要請しました。これをきっかけに、株価純資産倍率(PBR)1倍割れの企業が、その是正に動くとの見方が広がり、市場ではPBR1倍割れ銘柄が注目されるようになりました。6月21日付レポートでは、PBR1倍割れ銘柄群について、新年度入り後のパフォーマンスを検証しています。

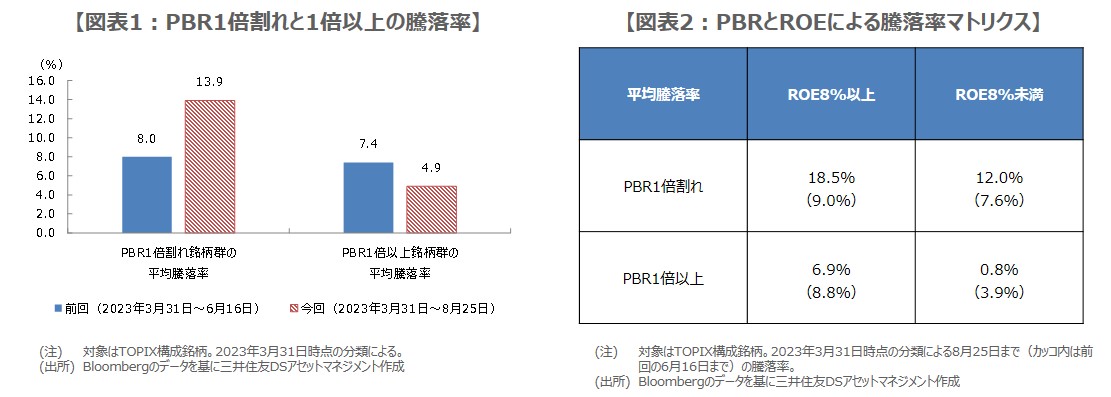

検証の結果を簡単に振り返ると、3月31日から6月16日までの期間、PBR1倍割れ銘柄群は8.0%上昇(単純平均)し、1倍以上の7.4%上昇を上回りました。さらに、東証が前述の要請で触れていた自己資本利益率(ROE)8%を踏まえ、ROE8%以上と8%未満の区分も加えたところ、PBR1倍割れかつROE8%以上の銘柄群は9.0%の上昇となり、パフォーマンスは最も好調でした。

3月末から8月下旬までで再検証したところPBR1倍割れと1倍以上のパフォーマンス格差は拡大

これらの結果を考慮すると、東証の要請効果は大きかったと判断されます。実際、企業側にも資本効率改善の動きがみられるようになり、市場がそれを好感し、PBR1倍割れ、かつ、ROE8%以上の銘柄群の好パフォーマンスにつながったと推測されます。ただ、6月中旬以降、日経平均株価や東証株価指数(TOPIX)の上昇は一服していることから、今回は、その後のPBR1倍割れ銘柄群の動きを改めて検証します。

検証方法は前回と同じく、3月31日時点におけるTOPIX構成銘柄について、PBR1倍割れと1倍以上の銘柄群に分類します。期間は3月31日から8月25日までとし、それぞれの銘柄群における個々の騰落率を単純平均した上で比較します。結果は図表1の通りで、PBR1倍割れ銘柄群は13.9%上昇、1倍以上は4.9%上昇となり、パフォーマンス格差が拡大したことが確認されました。

PBR1倍割れかつROE8%以上の銘柄群はさらに上昇、企業次第だがこの傾向が続く公算は大

そして、PBR1倍割れと1倍以上の銘柄群について、それぞれROE8%以上と8%未満に区分し、同じく3月31日から8月25日までの騰落率を確認しました。結果は図表2の通りで、PBR1倍割れかつROE8%以上の銘柄群が、引き続き最も好調なパフォーマンスを示しました。上昇率は18.5%に達し、前回6月16日までの9.0%を上回り、日経平均株価とTOPIXの上昇率(順に12.8%、13.1%)も上回りました。

なお、PBR1倍割れ銘柄群がTOPIX全体に占める割合は、3月31日時点では52.3%でしたが、8月25日時点では48.7%に低下しました(比較検証可能な銘柄を選択、調整しているため6月16日時点での割合とはやや異なります)。資本効率改善の取り組みが今後、多くの企業に広がれば、この低下傾向が続き、PBR1倍割れかつROE8%以上の銘柄群が選好される可能性は高いと思われます。