2023年7月27日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】2023年7月FOMCレビュー

〜予想通りの結果だが悪くはない

●25bpの利上げは織り込み済みでサプライズはなし、FOMC声明も前回からほぼ変わらずの内容に。

●パウエル議長は従来通り、政策判断はデータ次第とし、インフレ2%低下前の利上げ停止も示唆。

●タカ派要素が少なく長期金利低下でドル安に、結果は予想通りだが株式市場に悪いものではない。

25bpの利上げは織り込み済みでサプライズはなし、FOMC声明も前回からほぼ変わらずの内容に

米連邦準備制度理事会(FRB)は、7月25日、26日に米連邦公開市場委員会(FOMC)を開催し、フェデラルファンド(FF)金利の誘導目標について、市場の予想通り5.00%~5.25%から5.25%~5.50%へ引き上げることを決定しました。この結果、FF金利の誘導目標水準は、約22年ぶりの高さになりました。以下、FOMC声明とパウエル議長の記者会見における発言について、主なポイントを振り返ります。

まず、FOMC声明について、内容は前回とほぼ変わりませんでしたが、冒頭の経済活動の拡大ペースは、「modest」から「moderate」へ、緩やかさはいくらか上向きの表現に変更されました。また、前回新たに加わった「金利据え置きによって、FOMCは今後入ってくる情報と、金融政策への影響を評価することが可能になる」という文言は、「FOMCは今後入ってくる情報と、金融政策への影響を注視し続ける」に修正されました。

パウエル議長は従来通り、政策判断はデータ次第とし、インフレ2%低下前の利上げ停止も示唆

次に、パウエル議長の記者会見における発言をみていきます。追加利上げの判断については、「引き続きデータに依存した手法(data-dependent approach)をとる」とし、「入手するデータの全体像と、それらが経済活動とインフレの見通し、およびリスクのバランスに与える影響に基づいて、会合ごと(meeting by meeting)に決定する」と述べました。つまり、政策判断はデータ次第とする、従来の姿勢に変わりはありませんでした。

なお、景気について、FRBのスタッフは「もう景気後退を予測していない」ことを明らかにし、利下げは「年内はないだろう」との見方を示しました。また、インフレ率と政策判断の関係について触れ、インフレ率が2%に戻るまで利上げを続けるのは「適切ではない」とし、「2%に戻る前に利上げを停止する」こともあり、「利下げを開始する」こともあると発言し、インフレ率は「2025年頃まで」2%に戻らないだろうとの見方を示しました。

タカ派要素が少なく長期金利低下でドル安に、結果は予想通りだが株式市場に悪いものではない

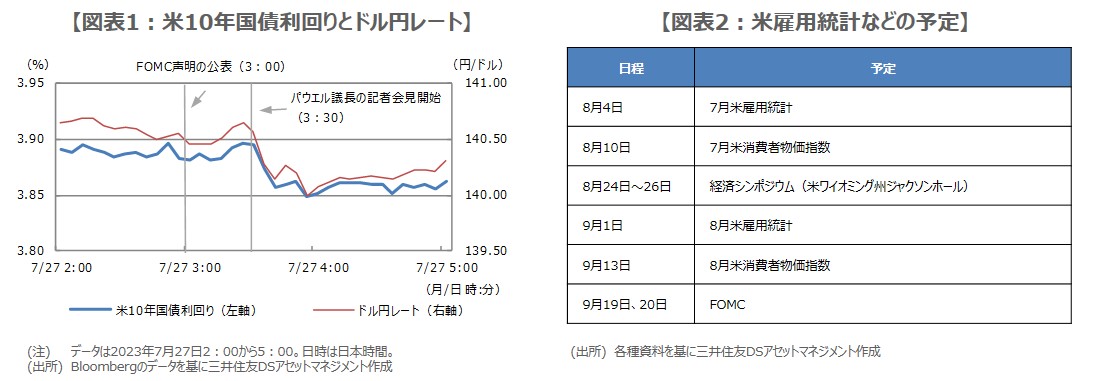

パウエル議長は、インフレ率が2%に戻る前の利上げ停止や利下げ開始を示唆しましたが、これはFRBが現在、「柔軟な平均インフレ目標(Flexible Average Inflation Target、FAIT)」を採用しているためで、政策判断が2%目標に厳密に縛られることはありません。FOMCはおおむね予想通りの結果となりましたが、タカ派的な要素が少なかったためか、市場では米10年国債利回りの低下やドル安・円高の反応がみられました(図表1)。

今回、FRBスタッフが景気後退を予測していないこと、データ次第ながらも、インフレ率が2%に戻る前の利上げ停止や利下げ開始が示されたことなどは、株式市場にとって悪い材料ではないと思われます。9月FOMCでの利上げの有無は、今後発表される雇用統計などの見極めが必要ですが、8月下旬のジャクソンホールにおける経済シンポジウムでパウエル議長が講演を行う場合は、その発言にも注目が集まります(図表2)。