2023年6月7日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】2023年6月FOMCプレビュー

~今回の注目点を整理する

●ジェファーソン理事など複数のFRB高官の発言を受け6月会合は利上げ見送りとの見方が優勢に。

●ただ米景気は底堅くドットチャート年末中央値は5.375%に上方修正で年内追加利上げ示唆へ。

●パウエル議長の政策判断に関する発言も注目、リスクは物価抑制遅延と事後的な大幅利上げか。

ジェファーソン理事など複数のFRB高官の発言を受け6月会合は利上げ見送りとの見方が優勢に

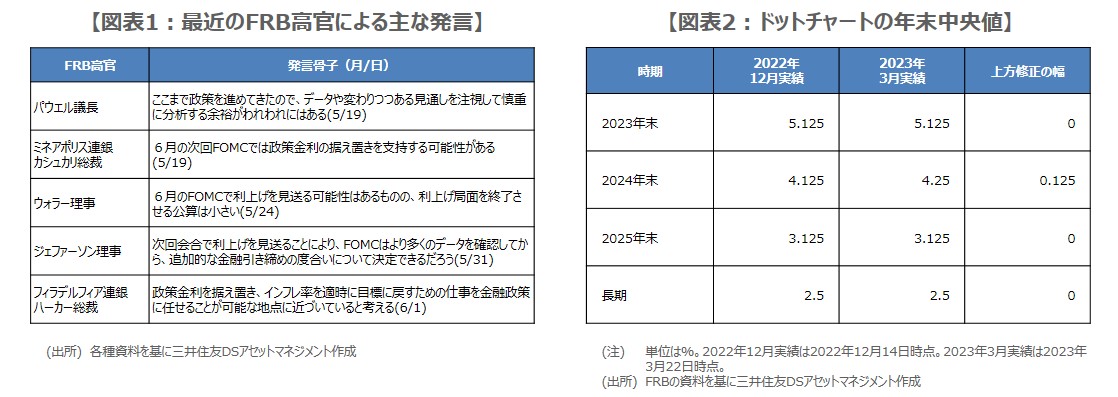

米連邦準備制度理事会(FRB)は、6月13日、14日に米連邦公開市場委員会(FOMC)を開催します。そこで以下、今回のFOMCにおける主な注目点を整理していきます。まず、政策決定について、直近のフェデラルファンド(FF)金利先物市場では、利上げ見送りとの見方が優勢になっています。これについては、すでに複数のFRB高官が6月会合での利上げ見送りを示唆しており(図表1)、その影響によるものと推測されます。

特に、ジェファーソン理事は5月31日、「次回会合(6月会合)で利上げを見送ることにより、FOMCはより多くのデータを確認してから、追加的な金融引き締めの度合いについて決定できるだろう」と述べました。また、「FRBウオッチャー」として知られる米紙ウォール・ストリート・ジャーナルのニック・ティミラオス記者も6月1日、ジェファーソン理事の発言を「注目すべき」と指摘しています。

ただ米景気は底堅くドットチャート年末中央値は5.375%に上方修正で年内追加利上げ示唆へ

このようなFRB高官や著名FRBウオッチャーからのメッセージにより、6月会合での利上げ見送りは、ほぼ既定路線になりつつあります。ただ、米国経済に目を向けると、雇用は底堅く、消費もしっかりしており、住宅販売も持ち直すなど、景気後退(リセッション)の兆しはみられません。この点を踏まえると、6月会合で追加利上げが決定されても違和感はありませんが、FRBは信用条件の引き締まりの影響をかなり警戒している模様です。

なお、今回のFOMCでは、メンバーが適切と考える「政策金利水準の分布図(ドットチャート)」が公表されます。2023年末のドット中央値は前回(3月会合)、5.125%でしたが(図表2)、FF金利の誘導目標は現在5.00%~5.25%と、すでにこの水準に達しています。弊社では、利上げが6月会合で見送られても、年内はいずれ必要になると考えており、中央値は今回、5.375%に引き上げられる公算が大きいとみています。

パウエル議長の政策判断に関する発言も注目、リスクは物価抑制遅延と事後的な大幅利上げか

また、今回はFOMCメンバーによる最新の経済見通しも公表されますが、少なくとも2023年分には景気の底堅さが反映され、実質GDP、個人消費支出(PCE)物価指数、食品とエネルギーを除くコアPCE物価指数の伸び率は上方修正、失業率は下方修正される可能性が高いと思われます。そして、パウエル議長の記者会見では、政策判断はデータ次第とする従来姿勢の変化の有無に加え、信用条件の引き締まりに関する最新の見解が注目されます。

6月会合について、利上げ見送り、ドットチャートで年内1回の追加利上げ示唆、それを踏まえた経済見通しの修正、という結果なら、市場には「無風」とみています。ただ、注意すべきは、FRBが信用条件の引き締まりを警戒するあまり、利上げによる物価抑制が遅れ、結果的に大幅利上げに追い込まれる状況となることです。この場合、株価の急落など市場の大きな混乱が予想されますが、現時点ではリスクシナリオと位置付けています。