2023年6月1日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】日経平均株価は6月メジャーSQ前の

動きに注意

●先物とオプションの清算が重なるメジャーSQを6月9日に控え来週は株価変動率が高まる可能性。

●例えばSQ前に日経平均31,500円超ならコール売り手のデルタヘッジや裁定買いなどで一段高も。

●逆に30,500円未満ならプット売り手のデルタヘッジなどで一段安も、上下両方向の動きに要注意。

先物とオプションの清算が重なるメジャーSQを6月9日に控え来週は株価変動率が高まる可能性

6月物の株価指数先物とオプションは、6月8日が取引最終日となり、翌9日に特別清算指数(SQ)の算出を迎えます。今回は先物とオプションの清算が重なる、3カ月に1回の「メジャーSQ」です。一般に、メジャーSQの週は、先物やオプションの取引主体がSQ直前の限られた時間で取引判断を迫られるため、清算価格を巡る思惑的な売買が膨らみやすく、株価は一時的に大きく上昇(あるいは下落)することがあります。

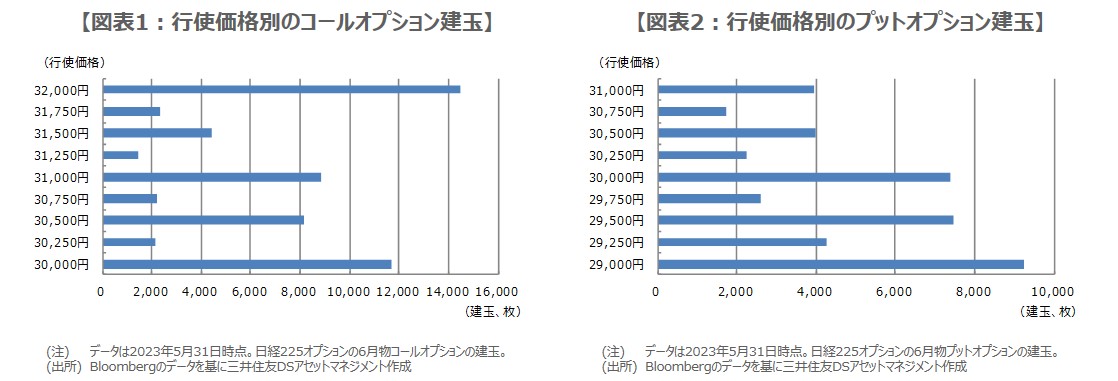

そこで、まず日経225オプションの取引動向を確認します。6月物コールオプションの建玉(たてぎょく、未決済残高のこと)をみると、30,000円から32,000円まで、500円刻みの行使価格で、比較的大きく積み上がっていることが分かります(図表1)。そのため、例えばSQの前日や前々日あたりで、日経平均株価が31,500円を超えてくると、上昇ペースが一段と加速することも予想されます。

例えばSQ前に日経平均31,500円超ならコール売り手のデルタヘッジや裁定買いなどで一段高も

この仕組みは次の通りです。日経平均が31,500円を超えて上昇した場合、行使価格31,500円のコールオプションの買い手には利益が発生しますが、売り手には損失が発生します。この時、売り手はコールオプションを買い戻そうとしても、すでにコールオプションの価格は急騰しており、買い戻しは難しい状況です。そこで、売り手は別途、日経225先物を買い、「デルタヘッジ」を行います。

コールオプションの売り手は、日経平均の上昇で先物の買いポジションに評価益が発生すれば、コールオプションの売りポジションの評価損を補填できます。なお、コールオプションの売り手による先物買いで、先物が現物に対し一時的に割高になると、裁定業者(主に証券会社)が、先物を売って同時に現物を買う「裁定買い取引」を行うことがあります。この場合、現物である日経平均は、一段と上昇しやすくなります。

逆に30,500円未満ならプット売り手のデルタヘッジなどで一段安も、上下両方向の動きに要注意

しかしながら、逆方向の動きにも注意が必要です。6月物プットオプションに目を向けると、29,000円から31,000円まで、500円刻みの行使価格で、比較的大きく建玉が積み上がっています(図表2)。そのため、例えば、SQ直前で日経平均が30,500円を割り込むと、プットオプションの売り手は、オプション取引で評価損が発生するため、先物を売るデルタヘッジを行います。

先物価格の下落で、裁定業者が裁定買い取引を解消する(前述とは逆に、先物を買って同時に現物を売る)などをすれば、現物である日経平均の下げは加速しやすくなります。上下どちらに振れるかは、SQ直前の日経平均の水準次第ですが、結果的に小幅な値動きにとどまることもあります。いずれにせよ、来週は一時的に株価の変動率(ボラティリティ)が上昇する可能性を考慮しておく必要があると思われます。