2023年5月24日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】米国の格下げリスクとデフォルト

リスクを検証する

●米債務上限の「Xデー」が接近するにつれ、米格下げリスクやデフォルトリスクへの警戒が強まる恐れ。

●2011年の格下げは事前に見通しが引き下げられたが今回は不変であり格下げの可能性は低い。

●デフォルトは米国自身で回避できる問題、まずは短期間の上限引き上げで予算とあわせて協議か。

米債務上限の「Xデー」が接近するにつれ、米格下げリスクやデフォルトリスクへの警戒が強まる恐れ

バイデン米大統領と野党・共和党のマッカーシー下院議長は5月22日、債務上限の引き上げを巡る4回目の協議を行いましたが、合意には至りませんでした。イエレン米財務長官は、債務上限の引き上げか一時停止の措置がない場合、早ければ6月1日にも政府債務の支払いができなくなると警告しており、この「Xデー」が近づくにつれ、米国の格下げリスクや債務不履行(デフォルト)リスクへの警戒が、市場で一段と強まる恐れがあります。

そこで以下、この2つのリスクを検証します。まず、格下げについてみていくと、米格付け会社スタンダード・アンド・プアーズ(S&P、現S&Pグローバル)は2011年8月5日、米国債の長期格付けを「トリプルA」から「ダブルAプラス」へ1段階引き下げました。8月2日には、債務上限を引き上げる法律が成立していましたが、S&Pは財政健全化計画が不十分だと判断し、格下げを決定しました。

2011年の格下げは事前に見通しが引き下げられたが今回は不変であり格下げの可能性は低い

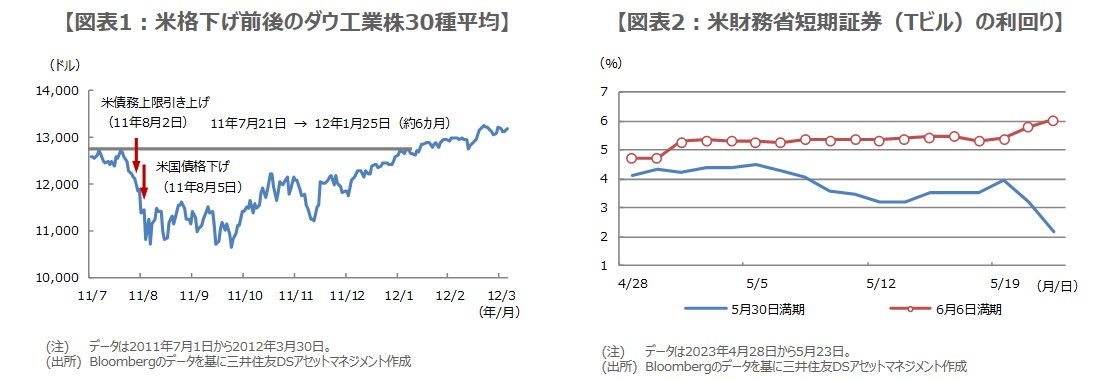

格下げを受けて、ダウ工業株30種平均は2011年7月21日の直近高値から10月3日まで16.3%下落し、7月21日の水準を回復したのは約半年後の2012年1月25日でした(図表1)。なお、ダウ平均が下落した2011年7月21日から10月3日までの期間、米10年国債利回りは1.26%下落し、ドル円は1円67銭ドル安・円高が進行しました(ニューヨーク市場終値ベース)。

市場では、債務上限問題の解決遅延から、格下げを心配する向きもみられます。ただ、S&Pは当時、格下げ前の2011年4月18日に、米国債の長期格付け見通しを「安定的」から「ネガティブ」へ引き下げています。見通しはその後、2013年6月10日に安定的へ引き上げられ、現在まで変更はありません。また、2011年以降、債務上限問題が何度か浮上するなかで格付けが維持されたことを踏まえると、今回の格下げの可能性は低いとみています。

デフォルトは米国自身で回避できる問題、まずは短期間の上限引き上げで予算とあわせて協議か

次に、デフォルトについて考えると、バイデン米大統領は5月22日の会談後、「我々はデフォルトが選択肢にないことを再確認した」との声明を発表しています。そもそも、米国のデフォルトは米国自身で回避できるものであり、それを自ら選択することはまず考えられないため、声明の内容は当然といえます。ただ、デフォルトの懸念は市場でくすぶっており、6月6日満期の米財務省短期証券(Tビル)の利回りは上昇が顕著です(図表2)。

ただ、デフォルトについては、与野党の最終的な合意によって、回避可能とみています。弊社では、短期間の債務上限の引き上げ、もしくは適用停止が、最も有力なデフォルト回避策と考えています。根本的な解決ではありませんが、例えば債務上限について、9月末までの引き上げか適用停止とすれば、2024会計年度(23年10月~24年9月)の予算とあわせて協議が可能となります。