2023年4月12日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】米金融不安発生から1カ月

~米金融システムの現状を確認する

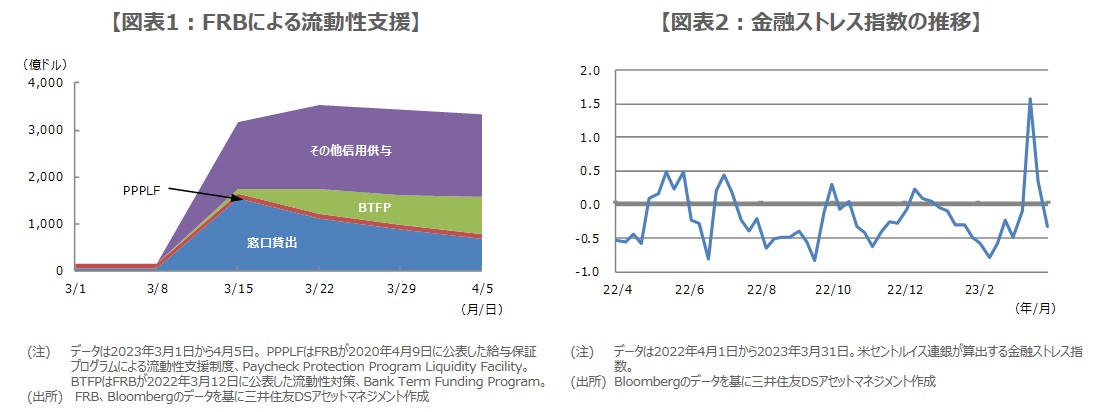

●3月15日から4月5日まで、FRBの窓口貸出は約832億ドル減少も、BTFPは約671億ドル増加。

●FRBの流動性支援は続いているが、これも奏功して金融ストレス指数はマイナスの領域に低下へ。

●金融システムが混乱する恐れは小さいが、この先信用条件が引き締まるリスクは考慮が必要だろう。

3月15日から4月5日まで、FRBの窓口貸出は約832億ドル減少も、BTFPは約671億ドル増加

米国では、3月8日のシルバーゲート銀行の自主清算発表や、3月10日のシリコンバレーバンク(SVB)破綻などを受け、金融不安が一気に高まりました。現時点で、1カ月が経過しましたが、その後は銀行の連鎖的な破綻もなく、金融不安は和らぎつつあるように見受けられます。そこで、今回のレポートでは、米国の金融システムの現状を確認し、今後の注意点について考えます。

まず、米連邦準備制度理事会(FRB)による金融機関への資金供給状況について、3月15日と4月5日を比較すると、窓口貸出が約832億ドル減少した一方、FRBが3月12日に公表した流動性対策、Bank Term Funding Program(BTFP)は約671億ドル増加しました(図表1)。その他信用供与は、米連邦預金保険公社(FDIC)が設立した、つなぎ銀行(破綻銀行の預金の移管先)向け融資ですが、約318億ドル増加しています。

FRBの流動性支援は続いているが、これも奏功して金融ストレス指数はマイナスの領域に低下へ

一般に、金融機関の市場での資金調達が困難となれば、窓口貸出やBTFPの残高は増加することになりますが、前述の残高変化をみると、金融機関は窓口貸出の利用を減らし、BTFPの利用を増やしていると推測されます。ネットでは、約161億ドル減少しましたが、4月5日時点の残高は、窓口貸出が約697億ドル、BTFPは約790億ドルとなっており、依然としてFRBによる金融機関への流動性支援は続いていると解釈されます。

次に、米セントルイス連銀が算出する「金融ストレス指数」を確認してみます。同指数は、数値がゼロの場合、正常な金融市場の状況を表し、ゼロを下回る場合は平均よりも弱いストレス、ゼロを上回る場合は平均よりも強いストレスが、金融市場に発生していることを示唆します。直近の動きをみると、3月17日に1.57台まで上昇しましたが、FRBの流動性支援もあり、3月31日には-0.32台まで低下しています(図表2)。

金融システムが混乱する恐れは小さいが、この先信用条件が引き締まるリスクは考慮が必要だろう

なお、金融ストレス指数は、コロナ・ショック時に5.29台(2020年3月20日)、リーマン・ショック時に9.22台(2008年10月10日)まで上昇しており、これらと比べると、今回の金融不安によるストレスは、それほど大きくないことが分かります。ただ、米国の大手行や主な地銀で構成されるKBWナスダック銀行株指数は、80ポイント前後の安値圏での推移が続いており、2月高値の115.10ポイント(終値ベース)は回復していません。

現時点で、過度な金融不安は後退しつつありますが、このような銀行株の動きを見る限り、市場には依然として一定程度、警戒感が残っているように思われます。少なくとも、金融機関がFRBからの流動性支援を受け続けている間は、金融システムが混乱する恐れは小さいとみていますが、この先、企業や家計向けの融資基準が厳格化し、信用条件が引き締まるリスクは、やはり考慮しておいた方が良いと考えます。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。