2023年3月6日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】メジャーSQと日経平均株価

28,000円超えの関係

●3月10日に先物とオプションの清算が重なるメジャーSQを控え、株価の変動率が上昇する可能性。

●日経平均の28,000円超えは、メジャーSQ前のデルタヘッジや裁定買いが影響しているとみられる。

●ただし、SQは戻り高値や押し安値となる傾向もあることから、SQ後の株価の動向には注意が必要。

3月10日に先物とオプションの清算が重なるメジャーSQを控え、株価の変動率が上昇する可能性

3月物の株価指数先物とオプションは、3月9日に取引最終日、10日に特別清算指数(SQ)の算出を迎えます。今回は先物とオプションの清算が重なる、3カ月に1回の「メジャーSQ」です。一般に、メジャーSQの週は、先物やオプションの取引主体がSQ直前の限られた時間で取引判断を迫られるため、清算価格を巡る思惑的な売買が膨らみやすく、株価は一時的に大きく上昇(あるいは下落)しやすくなります。

例えば、何らかのきっかけで株価が上昇し、コールオプション(買う権利)の売り手に損失が発生した場合、この売り手は別途先物を買い、先物の評価益でオプションの評価損を補填する「デルタヘッジ」を行うことがあります。デルタヘッジに伴う先物価格の上昇を受け、裁定業者(主に証券会社)が「裁定買い取引」(先物を売って同時に現物を買う取引)を行えば、現物の更なる株価上昇につながります。

日経平均の28,000円超えは、メジャーSQ前のデルタヘッジや裁定買いが影響しているとみられる

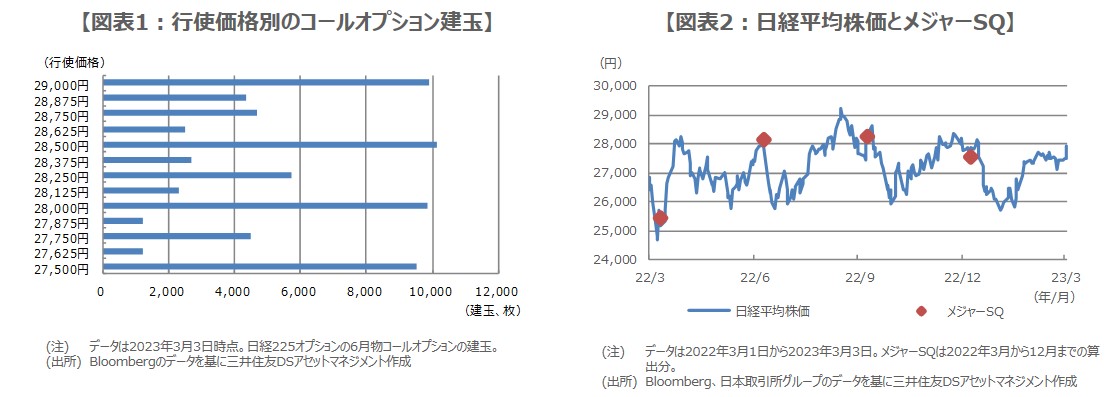

そこで、日経225オプションの取引動向を確認してみると、3月物コールオプションの行使価格は、27,500円以降、500円刻みで建玉(たてぎょく、未決済残高のこと)が相対的に大きく積み上がっていることが分かります(図表1)。そのため、日経平均株価が先週金曜日に27,500円を超えて大きく上昇したのも、また、本日28,000円台を回復したのも、前述のデルタヘッジや裁定買い取引によるところが大きいと推測されます。

つまり、日経平均株価が28,000円を超えると、行使価格28,000円のコールオプションの売り手には損失が発生するため、この売り手によるデルタヘッジ(先物買い)と、別途、裁定業者による裁定買い取引(先物売り+現物買い)が行われる結果、日経平均株価は28,000円を超えた後、上昇に弾みがつくという仕組みです。このように、メジャーSQが近づくと、特に目新しい買い材料のないなかでも、株価が大きく上昇することがあります。

ただし、SQは戻り高値や押し安値となる傾向もあることから、SQ後の株価の動向には注意が必要

しかしながら、メジャーSQを前にした株価の変動は、基本的にはポジション調整に伴う一時的なものです。また、SQは、日経平均株価の「戻り高値」や「押し安値」となる傾向があります。実際に、直近1年程度の日経平均株価の推移とメジャーSQの値をみると、昨年は3月が押し安値、6月、9月、12月が戻り高値となりました(図表2)。今回も3月10日のSQが戻り高値となるか否か、SQ後の株価動向が注目されます。

足元では、米国のインフレ動向など、海外経済の先行きには依然として見通しにくいところが多く、これらが国内企業の業績に対する慎重な見方につながり、日経平均株価の上値を抑える一因になっていると推測されます。この先、業績予想が改善し、日経平均株価が持続的な上昇基調を回復するには、やはり海外経済の動向、とりわけ米中景気の行方への警戒が和らぐことが必要と思われ、それにはもう少し時間を要するのではないかとみています。