2023年2月9日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】最近のFRB高官発言にみる

タカ派度合いと米利上げ長期化リスク

●米雇用統計後のパウエル発言はFOMC時とほぼ同じ、ただ雇用の強さ続けば追加利上げを示唆。

●今年のFOMCで投票権を持つ4名は、利上げ継続を強調、パウエル発言よりややタカ派の部分も。

●過去の経緯から利上げ長期化の可能性はあるが現段階ではリスクシナリオ、今後も注意は必要に。

米雇用統計後のパウエル発言はFOMC時とほぼ同じ、ただ雇用の強さ続けば追加利上げを示唆

連邦準備制度理事会(FRB)は、1月31日、2月1日に米連邦公開市場委員会(FOMC)を開催しましたが、懸念されたほどタカ派的ではなかったとの受け止めから、2月1日の米国市場は、長期金利低下、ドル安、株高で反応しました。しかしながら、2月3日に発表された米雇用統計が予想を上回る強い内容となり、以降、改めて米金融政策の先行きや、FRB高官の発言に市場の注目が集まっています。

こうしたなか、FRBのパウエル議長は2月7日、エコノミック・クラブ・オブ・ワシントンDCのイベントでインタビューに応じました。パウエル議長の発言内容は、総じてFOMC後の記者会見でのものと変わらず、市場が警戒したほどのタカ派色はみられませんでした。ただ、「労働市場の強さが続いた場合は、借入コスト(政策金利)のピークを従来の想定より高くする必要があるかもしれない」と述べました。

今年のFOMCで投票権を持つ4名は、利上げ継続を強調、パウエル発言よりややタカ派の部分も

翌2月8日には、ニューヨーク連銀のウィリアムズ総裁や、FRBのウォラー理事など、複数のFRB高官が発言をしました。ウィリアムズ総裁は、「インフレ率を確実に2%に戻すため、十分に景気抑制的なスタンスを数年間維持する必要がある」との見解を示しました。また、ウォラー理事は、「金利は現在一部で予想されているよりも高い水準でより長く維持され、(インフレ抑制は)長い戦いになるだろう」と述べました。

さらに、FRBのクック理事は同日、「利上げはまだ終わっておらず、金利を十分に景気抑制的な水準に維持する必要がある」との考えを明らかにし、ミネアポリス連銀のカシュカリ総裁は、「インフレの一部高止まりにつながっている賃金上昇と戦うため、金利はもっと高くなる必要がある」と述べました。なお、この4名は今年のFOMCで投票権を持ち、発言内容はパウエル議長発言より、ややタカ派的な部分もみられました。

過去の経緯から利上げ長期化の可能性はあるが現段階ではリスクシナリオ、今後も注意は必要に

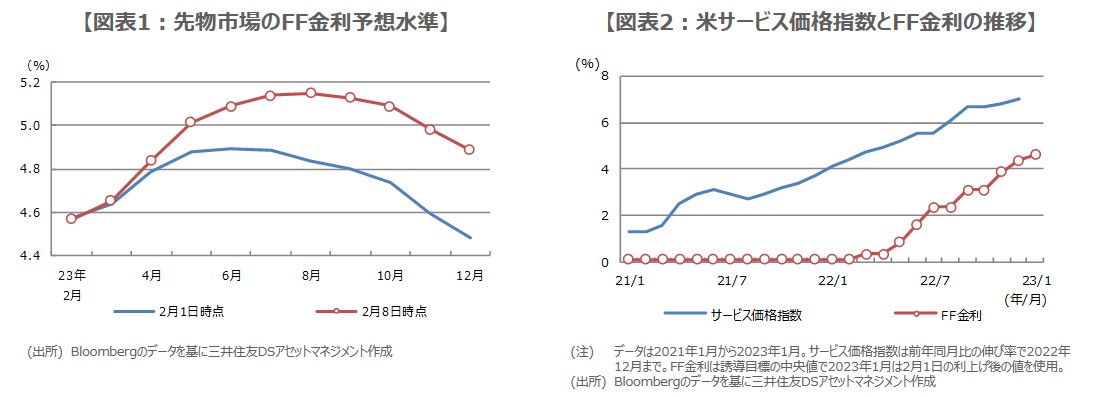

2年および10年の米国債利回りは、昨年末から2月1日のFOMC終了後まで、インフレ鎮静化と早期利上げ終了への期待から、それぞれ、32.0ベーシスポイント(bp、1bp=0.01%)、45.8bp低下しましたが、直近のFRB高官発言を受け、これらの期待は後退し、2月1日から8日まで、それぞれ31.5bp、19.3bp上昇しました。また、フェデラルファンド(FF)金利先物市場でも、政策金利の予想水準が切り上っています(図表1)。

米消費者物価指数(CPI)の6割弱を占めるサービス価格指数は依然上昇傾向にあり、直近で前年同月比7%に達しています(図表2)。FF金利は過去2度の石油危機において、このサービス価格指数の前年同月比上昇率を上回る水準まで引き上げられ、インフレは沈静化しましたが、景気後退入りとなりました。現段階で、米インフレ高止まりと利上げ長期化は、あくまでリスクシナリオですが、状況に注意しつつ相場をみる必要があると考えます。