2023年1月23日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】決算発表が本格化する国内企業の

業績と株価の見通し

●国内では今週から3月期決算企業の決算発表が本格化するが原材料費の動向は注目点の1つ。

●円高や中国のゼロコロナ政策解除について企業側の見解も焦点だが、市場の業績見通しは慎重。

●ただ、日銀の緩和姿勢と米株の堅調推移は好材料、米景気の懸念後退ならPER主導の株高も。

国内では今週から3月期決算企業の決算発表が本格化するが原材料費の動向は注目点の1つ

国内では、今週から3月期決算企業の4-12月期決算発表が本格化します。東京証券取引所が公表している1月19日時点のデータによると、東証プライム市場に上場する3月期決算企業について、今週は日本電産(24日)や信越化学工業(26日)、ファナック(27日)など、64社が決算発表を予定しています。また、来週1月30日の週は460社、その翌週2月6日の週は546社の決算発表が行われる見通しです。

前回4-9月期決算の実績を振り返ると、東証株価指数(TOPIX)を構成する3月期決算企業(金融とソフトバンクグループを除く)ベースで、前年同期比の売上高は18.6%増、営業利益は2.6%増、経常利益は12.7%増、純利益は13.6%増でした(2022年11月16日時点)。製造業の増益率は、原材料費の高騰などで非製造業に比べ低調でしたが、今回の決算では、この傾向が続いているか否かが1つの注目点です。

円高や中国のゼロコロナ政策解除について企業側の見解も焦点だが、市場の業績見通しは慎重

なお、日本経済新聞社によると、ドル円の想定為替レートを開示している3月期決算企業340社のうち、205社が1ドル=131円以上の円安水準に想定レートを設定しています。足元のドル円相場は、131円を超える円高水準にあるため、業績への影響について、企業側の説明が待たれます。また、中国で事業を展開している企業については、ゼロコロナ政策解除後の見通しにも注目が集まります。

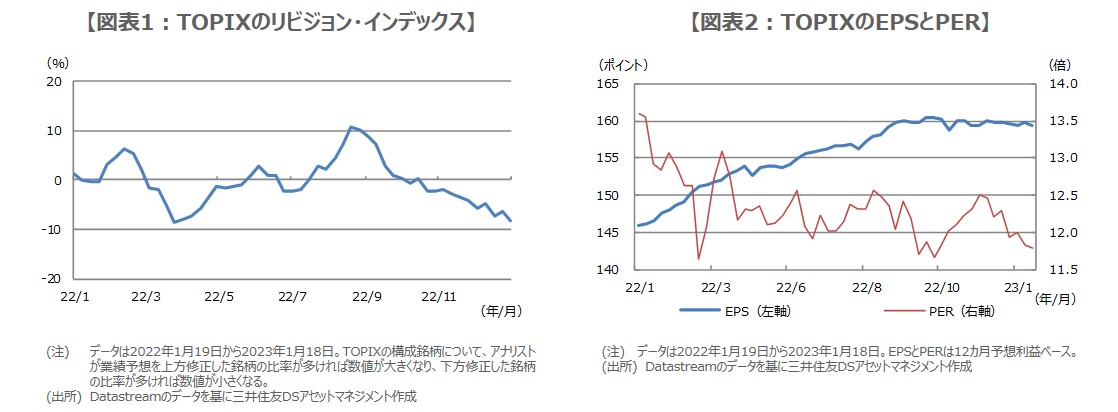

ここで、TOPIX構成企業について、アナリストによる業績予想の傾向を示す「リビジョン・インデックス」をみると、マイナス圏での低下が続いており、業績予想を下方修正した銘柄の割合が増えていることが分かります(図表1)。業績予想は、12カ月先の予想1株当たり利益(EPS、Earnings Per Share)を対象としていますので、アナリストは先行きの業績に慎重な見方をしていると解釈できます。

ただ、日銀の緩和姿勢と米株の堅調推移は好材料、米景気の懸念後退ならPER主導の株高も

また、TOPIXの予想EPSと株価収益率(PER、Price Earnings Ratio)について、過去1年間の推移をみると、EPSは昨年秋口以降、ほぼ横ばいとなっており、PERは直近で11.8倍と、昨年3月と10月につけた11.6倍台水準に接近しています。米景気の減速度合いや利上げ終了の時期が依然見通しにくいなかで、円高の進行や中国動向といった懸念材料が加わり、EPS、PERともさえない動きが続いています。

ただ、日銀が先週、金融緩和継続に強い姿勢を示したため、円高の進行ペースが幾分、鈍化する見方もでてきていることや、年初から米国株が堅調に推移していることは、日本株にとって好材料です。さらに今後、米景気や利上げに対する懸念が後退していけば、PERが切り上がる形での株高も期待されます。一方、業績改善によるEPSの上昇が主導する株高は、今後の決算内容を見極める必要もあり、もう少し時間がかかると思われます。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。