2023年1月4日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】年明け早々に一時129円台をつけた

ドル円相場の行方

●129円台のドル安・円高は、おおむね想定の範囲内、この先はやはり日米金融政策がカギを握る。

●FRBは今年3月まで2回の利上げを経て来年は利下げへ、一方日銀は緩和修正を進めると予想。

●年前半に日銀緩和修正、年後半にFRB利下げの思惑が強まれば、年末120円も違和感はない。

129円台のドル安・円高は、おおむね想定の範囲内、この先はやはり日米金融政策がカギを握る

ドル円は2023年1月3日の外国為替市場で、一時1ドル=129円51銭水準までドル安・円高が進行しました。ドル円が129円台をつけたのは、2022年6月上旬以来、7カ月ぶりのことです。市場では、日銀が先月、長短金利操作(イールドカーブコントロール、YCC)における10年国債利回りの許容変動幅を拡大したことで、今後も金融緩和の修正が進むとの見方が強まっており、これが円買いにつながったと思われます。

2022年12月26日付レポート「2023年のドル円相場見通し」で解説した通り、弊社は2023年1-3月期のドル円相場について、期中レンジを121円~139円、期末の着地を130円と予想しています。そのため、ドル円が新年早々に129円台をつけたことも、おおむね想定内の動きといえますが、ここから先のドル円相場の方向性は、やはり日米の金融政策がカギを握るとみています。

FRBは今年3月まで2回の利上げを経て来年は利下げへ、一方日銀は緩和修正を進めると予想

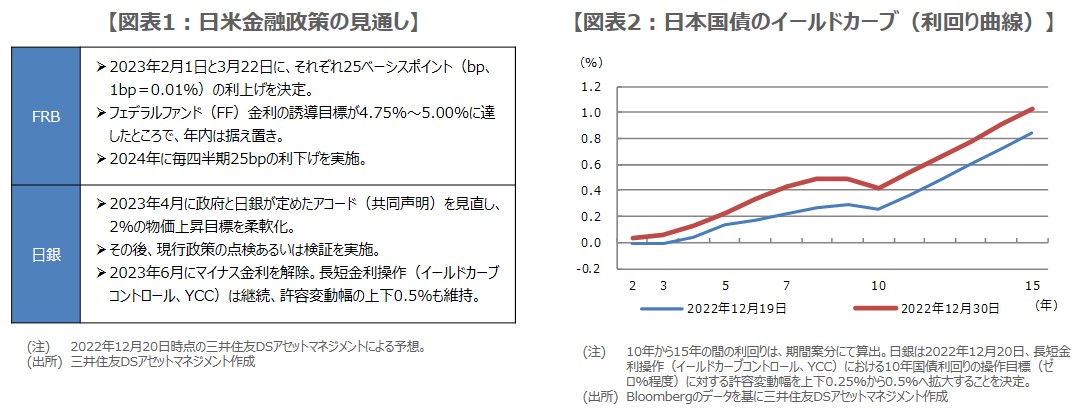

そこで、改めて日米金融政策について、弊社の見方を整理します(図表1)。まず、米連邦準備制度理事会(FRB)は、2023年2月1日と3月22日に、それぞれ25ベーシスポイント(bp、1bp=0.01%)の利上げを決定し、フェデラルファンド(FF)金利の誘導目標が4.75%~5.00%に達したところで、年内は据え置きを予想しています。その後、2024年には毎四半期25bpの利下げを進めるとみています。

次に、日銀の金融政策について、弊社は段階的に金融緩和が修正されていくと考えています。具体的には、2023年4月に政府と日銀が定めたアコード(共同声明)の見直しが行われ、2%の物価上昇目標の柔軟化が図られた後、現行政策の点検あるいは検証を経て、6月にマイナス金利の解除に踏み切ると予想しています。なお、YCCは継続され、許容変動幅の上下0.5%も維持される公算が大きいと見込んでいます。

年前半に日銀緩和修正、年後半にFRB利下げの思惑が強まれば、年末120円も違和感はない

弊社の日米金融政策の見通しを踏まえると、2023年のドル円は、やはりドル安・円高方向に振れやすい展開が予想されます。ただ、前述の通り、FRBがFF金利の誘導目標を4.75%~5.00%で年内据え置き、日銀がマイナス金利解除後もYCCを維持するのであれば、大幅なドル安・円高は回避されると思われ、実際、弊社は2023年12月末の着地を129円とみています。

なお、先月の変動幅拡大後も、日本国債のイールドカーブ(利回り曲線)のゆがみは解消されていないため(図表2)、年前半は特に日銀の緩和修正の思惑から、円高が進みやすい地合いが想定されます。仮にこの先、130円よりもドル安・円高水準が定着し、年後半にFRBの利下げの思惑がかなり強まった場合、弊社の10-12月期予想レンジ(120円~138円)のドル下限である120円で2023年12月末を迎えても、さほど違和感はないと考えています。