2022年12月9日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】歴史的な下落局面と似た動きが続く

米国株

●10月に今年のS&P500指数は金融危機当時の動きと似ていることを指摘したが現在も変わらず。

●当時と今とで、弱気相場での株価反発のタイミングもよく似ているが、合理的な理由は見当たらず。

●当時と似たS&P500指数の動きが続く可能性は低いが来週のFOMC後は少し注意しておきたい。

10月に今年のS&P500指数は金融危機当時の動きと似ていることを指摘したが現在も変わらず

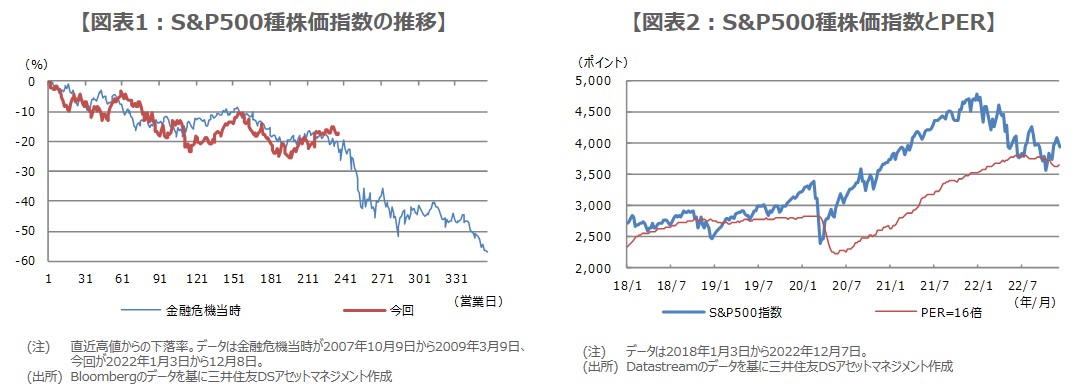

10月12日付レポートでは、足元のS&P500種株価指数は、過去の歴史的な下落局面における値動きと、かなり似ていることを指摘しました。過去の下落局面とは、米国のサブプライムローン問題に端を発し、世界的な金融危機が発生した時期であり、S&P500指数は2007年10月9日から2009年3月9日まで、約1年5カ月にわたって下げ続け、下落率は56.8%に達しました(終値ベース、以下同じ)。

また、同レポートの図表2では、2022年のS&P500指数について、1月3日の年初来高値から10月11日までの下げが、金融危機当時の動きと、おおむね重なっていることを示しました。そこで、約2カ月が経過した現在、2022年1月3日から12月8日までの期間について、改めてS&P500指数の推移を確認してみると、依然として金融危機当時の推移をたどるような動きが続いていることが分かりました(図表1)。

当時と今とで、弱気相場での株価反発のタイミングもよく似ているが、合理的な理由は見当たらず

2022年のS&P500指数は、1月3日の年初来高値からの下落率が、6月13日に20%を超え、弱気相場入りとなりました。その後、8月中旬にかけていったん上昇し、10月中旬以降、足元まで再び上昇の動きがみられています。そこで、再度、図表1をみると、弱気相場におけるこのような株価反発のタイミングも、実は金融危機当時と非常によく似ていることが分かります。

そこで、当時と今とで、株価の推移が似る理由について考えてみます。両者の共通点として、どちらも弱気相場入りしている、ということは挙げられますが、弱気相場入りの理由は明確に異なります。すなわち、当時は金融危機で、今回は根強いインフレです。金融危機には金融緩和、インフレには金融引き締めが必要で、金融政策の処方箋も異なるため、株価の推移が似る合理的な理由は見当たりません。

当時と似たS&P500指数の動きが続く可能性は低いが来週のFOMC後は少し注意しておきたい

一方、S&P500指数は近年、株価収益率(PER)16倍を割り込むと、その後は上昇に転じる傾向がうかがえ(図表2)、今回もその動きが確認されていることから、バリュエーション調整はいったん終了した公算が大きいと思われます。また、コロナ・ショックでつけた2020年3月23日安値から、2022年1月3日高値までの上昇幅の半値押し水準(約3,500ポイント)で反発し、テクニカル・リバウンドを継続中です。

以上の諸点に加え、弊社は米国のインフレについて、この先、沈静化していくとみていることから、金融危機当時と似たS&P500指数の動きが続く可能性は低いと考えています。なお、仮に、現在のS&P500指数が、当時の推移をもう少したどった場合、ちょうど来週の米連邦公開市場委員会(FOMC)を終えたあたりから、株安が加速することになります。前述の通り、合理的な理由はないものの、少し注意してみておきたい点ではあります。