2022年12月2日

三井住友DSアセットマネジメント

チーフマーケットストラテジスト 市川 雅浩

【市川レポート】急速に進んだドル安・円高の背景と

今後の見通し

●ドル円は日本時間12月2日早朝、135円台前半をつけ、10月下旬から17円弱ドル安・円高に。

●米利上げは景気減速を確認しながら判断する局面へ、ドル高・円安トレンドはいったん終了とみる。

●この先緩やかなドル安・円高を予想、チャートポイントは133円87銭水準、122円69銭水準など。

ドル円は日本時間12月2日早朝、135円台前半をつけ、10月下旬から17円弱ドル安・円高に

ドル円は日本時間の12月2日早朝、一時1ドル=135円21銭水準をつけました。11月30日のニューヨーク外国為替市場では、139円89銭近辺で推移していたため、ごく短時間で4円68銭ほどドル安・円高が進行したことになります。また、ドル円は10月21日に151円95銭水準に達し、約32年ぶりのドル高・円安水準を更新しましたが、その時点を基準に考えた場合、約6週間で16円74銭ほどドル安・円高が進みました。

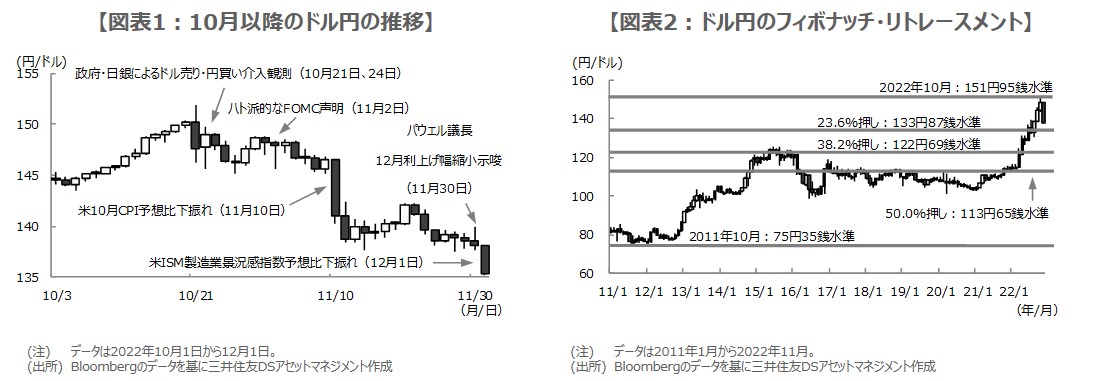

10月以降のドル円の推移をみると(図表1)、10月下旬に政府・日銀によるドル売り・円買い介入観測が浮上し、ドル高・円安の動きが一服すると、11月の米連邦公開市場委員会(FOMC)でのハト派的な声明を受け、緩やかにドル安・円高が進行しました。その後、米10月消費者物価指数が予想比下振れとなり、11月30日のパウエル議長の講演と、12月1日の弱めの米経済指標を受け、一段とドル安・円高が進行しました。

米利上げは景気減速を確認しながら判断する局面へ、ドル高・円安トレンドはいったん終了とみる

直近の米経済指標をみると、3月から開始した利上げの累積効果が、徐々に実体経済に表われ始めたように思われます。このような状況下では、米連邦準備制度理事会(FRB)が利上げ幅を縮小し、景気の減速度合いをにらみつつ、追加利上げの必要性や、引き締め期間の長さを判断していくことは合理的であり、実際にそのようなメッセージが発信されています。そのため、ドル高・円安のトレンドは、いったん終了した可能性が高いとみています。

なお、10月21日から12月2日までの期間、米10年国債利回りは約71ベーシスポイント(bp、1bp=0.01%)低下、期間10年の期待インフレ率は約17bp低下し、期間10年の実質金利は約54bp低下しました。日本では、10年国債利回りがほぼ変わらず、期間10年の期待インフレ率は約5bp低下し、期間10年の実質金利は約5bp上昇しました。この結果、日米実質金利差は約59bp縮小し、ドル安・円高が進んだ一因になったと考えられます。

この先緩やかなドル安・円高を予想、チャートポイントは133円87銭水準、122円69銭水準など

ドル円はこの先、米経済指標の強弱感や、米金融当局者の発言に、敏感な反応を示す場面が続くと思われますが、基調としては緩やかなドル安・円高が進むと予想します。弊社はドル円の見通しについて、2022年10-12月期の下限(ドルの安値、円の高値)は134円、2023年1-3月期の下限は133円を想定していますが、2023年3月までにこれらの下限を超えてドル安・円高が進む公算が大きくなっています。

そこで、テクニカル分析の1つであるフィボナッチ・リトレースメントで、ドル安・円高の目安を考えます(図表2)。2011年3月の75円35銭水準から、2022年10月の151円95銭水準までの幅を基に計算すると、23.6%押しは133円87銭水準、38.2%押しは122円69銭水準、50%押しは113円65銭水準となります。50%押しは年初のドル円の水準ですが、ドル安・円高の動きが一段と加速した場合、これらはいくらか参考になると思われます。