米国株のリバウンドの持続性について考える

2022年11月2日

●米主要3指数は予想比強めの伸びとなったCPIが発表された10月13日以降、持ち直しつつある。

●この日は3指数とも、フィボナッチ・リトレースメントのテクニカル・ポイントに絡んだ格好となり、反転へ。

●弊社の米マクロ経済見通しに基づけば、3指数は慎重ながらも、徐々に水準を切り上げる展開か。

米主要3指数は予想比強めの伸びとなったCPIが発表された10月13日以降、持ち直しつつある

S&P500種株価指数は、10月13日に年初来安値となる3,491.58ポイントをつけた後(取引時間中、以下同じ)、上昇に転じています。また、ダウ工業株30種平均とナスダック総合株価指数も、同日に年初来安値となる28,660ドル94セント、10,088.83ポイントをそれぞれつけた後、上昇に転じています。このように、米主要3指数はそろって10月13日を起点に持ち直しつつあります。

なお、10月13日は9月の米消費者物価指数(CPI)が発表された日でしたが、予想を上回る物価の伸びとなったにもかかわらず、3指数は前日から2%超上昇して取引を終えました。インフレ懸念が払拭されないなかでの株高について、この日はテクニカル要因を指摘する声も聞かれました。そこで、今回のレポートでは、米国株のリバウンド(反発)をテクニカル分析で検証し、その持続性について考えます。

この日は3指数とも、フィボナッチ・リトレースメントのテクニカル・ポイントに絡んだ格好となり、反転へ

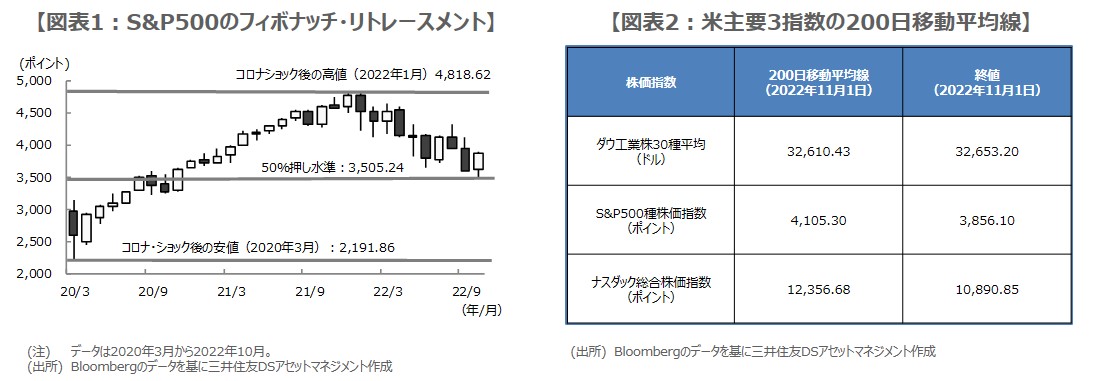

図表1は、テクニカル分析の1つであるフィボナッチ・リトレースメントを使って、S&P500の値動きをみたものです。フィボナッチ・リトレースメントは、相場が反落(反発)した場合、押し(戻り)の目安をみる上でよく用いられるテクニカル分析です。一般に、安値(高値)から高値(安値)までの上げ幅(下げ幅)から23.6%、38.2%、50.0%、61.8%、76.4%押し(戻し)た水準を目安と考えます。

S&P500について、コロナ・ショック後の安値から高値までの上げ幅を基に、50%押した水準を計算すると3,505.24ポイントとなり、10月13日にほぼこの水準に達した後、リバウンドしたことが分かります。同様に計算すると、ダウ平均は50%押し水準(27,583ドル15セント)のやや手前で、ナスダックは61.8%押し水準(10,018.60ポイント)に到達後、リバウンドした格好になっています。

弊社の米マクロ経済見通しに基づけば、3指数は慎重ながらも、徐々に水準を切り上げる展開か

このように、3指数ともテクニカル・リバウンドの動きがみられますが、次に、この持続性について考えます。3指数のうち、最もリバウンドに勢いがあるのがダウ平均であり、11月1日時点で終値(32,653ドル20セント)は200日移動平均線(32,610ドル43セント)を超えています。一方、S&P500とナスダックは、まだ200日移動平均線には届いておらず(図表2)、リバウンドの持続性については、まだそれほど楽観はできない状況です。

この先は、やはり米国の物価と雇用情勢を見極める必要がありますが、弊社は来年にかけて①物価の伸びは緩やかに鈍化、②失業率は緩やかに悪化、③フェデラルファンド(FF)金利は2023年2月1日に4.75%~5.00%に達し、来年いっぱい据え置き、④米国経済は低成長が続くが深刻な景気後退は回避、と予想しています。このシナリオのもと、3指数はここから、慎重ながらも徐々に株価水準を切り上げていく展開が見込まれます。