過去の歴史的な下落局面と似た動きをたどる米国株

2022年10月12日

●S&P500指数は現在弱気相場に、コロナ・ショック時も弱気相場入りしたが値動きはかなり異なる。

●それ以前、リーマン・ショック時も弱気相場入りしており、この当時の値動きは今回とかなり似ている。

●株価は一段安のリスクはあるが金融システムは正常、株価回復期間はリーマン時ほど長くなかろう。

S&P500指数は現在弱気相場に、コロナ・ショック時も弱気相場入りしたが値動きはかなり異なる

足元では依然として米国株の不安定な値動きが続いています。S&P500種株価指数は、2022年1月3日に年初来高値の4,796.56ポイントをつけましたが、その後は下げに転じ、9月30日には年初来安値となる3,585.62ポイントに達しました(終値ベース、以下同じ)。この約9カ月間の下落率は、25.3%となっています。なお、10月11日は3,588.84ポイントで取引を終えているため、年初来安値の更新と下落率の更なる拡大が懸念されます。

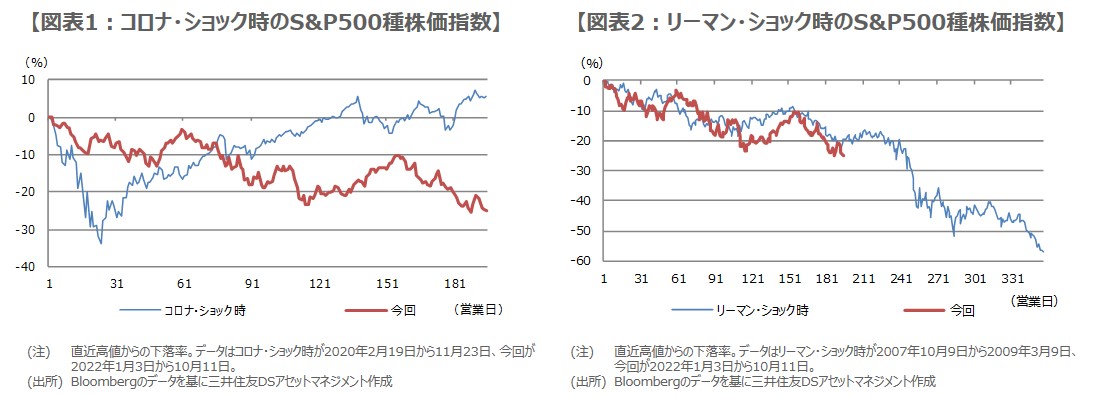

一般に、株価が直近の高値から20%下落すると弱気相場入りと解釈されますが、いわゆる「コロナ・ショック」の時も、S&P500指数は20%を超えて下落しました。当時、2020年2月19日から3月23日までの約1カ月で、S&P500指数は33.9%下落しましたが、約5カ月後の8月18日には、下げを完全に埋めました。未知のウイルスの出現と、その対策(金融緩和と財政出動など)で株価が振れたため、今回とはかなり値動きが異なります(図表1)。

それ以前、リーマン・ショック時も弱気相場入りしており、この当時の値動きは今回とかなり似ている

また、コロナ・ショック以前、「リーマン・ショック」の時期でも、S&P500指数は弱気相場入りとなりました。リーマン・ショックとは、2008年9月の米証券大手リーマン・ブラザーズ破綻を機に発生した世界的な金融危機のことです。米住宅ブームが終わり、信用力の低い借り手向けのサブプライム住宅ローンに返済延滞が発生すると、その証券化商品の価格が暴落、このビジネスに関わっていた欧米金融機関に巨額の損失が発生しました。

S&P500指数は、2007年10月9日から2009年3月9日まで、約1年5カ月にわたって下げ続け、下落率は56.8%に達しました。その後、S&P500指数がこの下げを埋めて、2007年10月9日の高値を更新したのは、約4年1カ月後の2013年3月28日で、株価の回復までにかなり長い時間を要しました。なお、リーマン・ショック時のS&P500指数の値動きと、今回の値動きを重ねると、非常によく似ていることが分かります(図表2)。

株価は一段安のリスクはあるが金融システムは正常、株価回復期間はリーマン時ほど長くなかろう

ただ、単純に値動きを比較しただけですので、ここから先、リーマン・ショック時のように、株価がさらに下落するとは限りません。しかしながら、特にアメリカでは今回、インフレはかなり粘着的で、なかなか落ち着く兆しがみられません。このような状況のなか、米金融当局も、手探り状態で大幅な利上げを継続しているため、ここから先、米金融当局や市場の想定以上に、米国の景気が悪化してしまう恐れはあります。

なお、リーマン・ショックでは、金融システムの機能が著しく低下したため、株価の回復に4年超の時間を要しました。一方、今回は、インフレの問題はかなり深刻ですが、金融システムは正常であり、インフレさえ落ち着けば、各種政策対応が可能となります。そのため、この先、S&P500指数が一段安となるリスクは残るものの、その後の株価の回復は、リーマン・ショックの時ほど、長い期間は掛からないとみています。