2022年9月FOMCレビュー~かなりタカ派的な内容に

2022年9月22日

●予想通り、3会合連続で75bpの利上げを決定、注目されたのはドットチャートの大幅な上方修正。

●経済見通しは下方修正、パウエル議長も従来の見解を繰り返し、インフレ抑制の強い姿勢を示す。

●利上げペースも株価もデータ次第、株価の本格的な持ち直しには、やはりインフレ沈静化が必要に。

予想通り、3会合連続で75bpの利上げを決定、注目されたのはドットチャートの大幅な上方修正

米連邦準備制度理事会(FRB)は、9月20日、21日に米連邦公開市場委員会(FOMC)を開催し、フェデラルファンド(FF)金利の誘導目標について、大方の予想通り、2.25%~2.50%から3.00%~3.25%へ引き上げることを決定しました。75ベーシスポイント(bp、1bp=0.01%)の大幅利上げは、6月、7月に続き、3会合連続となります。以下、今回の決定内容を詳しくみていきます。

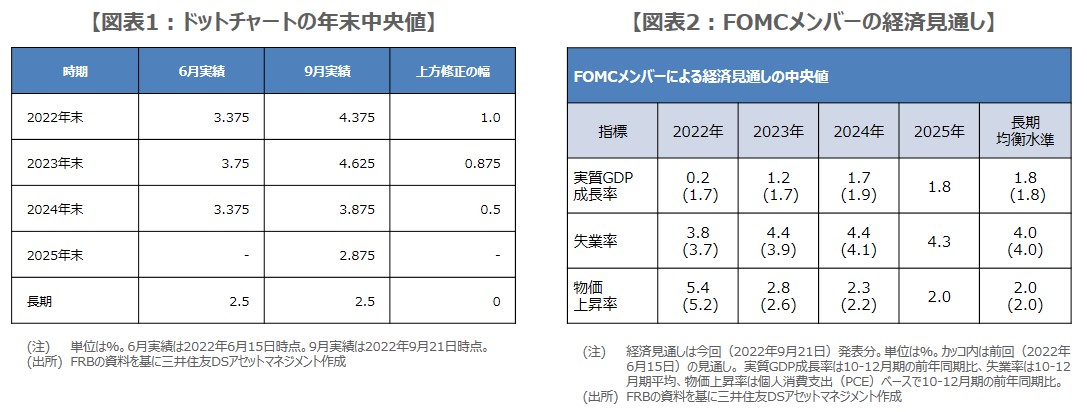

まず、FOMC声明について、こちらは7月とほぼ同じ内容でした。注目されたのは、FOMCメンバーが適切と考える「政策金利水準の分布図(ドットチャート)」で、ドットの中央値が2022年末は4.375%、2023年末は4.625%、2024年末は3.875%となりました。いずれも6月から上方修正され、その幅は、順に100bp、87.5bp、50bpです(図表1)。今回新たに示された2025年末は2.875%で、長期(Longer run)は6月と変わらず2.5%でした。

経済見通しは下方修正、パウエル議長も従来の見解を繰り返し、インフレ抑制の強い姿勢を示す

また、経済見通しでは、2022年から2024年まで、実質GDP成長率は下方修正され、失業率と物価上昇率はともに引き上げられました(いずれも中央値、図表2)。なお、2023年の見通しの予想レンジをみると、実質GDP成長率の下限は-0.3%、失業率の上限は5.0%となっています。今回のドットチャートと経済見通しからは、景気を多少犠牲にしても、インフレ抑制のため利上げを継続していくという、強い姿勢がうかがえます。

そして、パウエル議長はFOMC後の記者会見の冒頭で、物価上昇率を目標の2%に戻すことに強く注力していると述べました。また、今後の利上げペースはデータや経済見通し次第であり、金融政策のスタンスがさらに引き締まるにつれ、ある時点で利上げペースを緩めるのが適切になるという、従来の見解を繰り返し、自身のメッセージは、8月26日のジャクソンホール会議以来変わっていないと明言しました。

利上げペースも株価もデータ次第、株価の本格的な持ち直しには、やはりインフレ沈静化が必要に

このように、今回のFOMCは、かなりタカ派的な内容となりました。そのため、9月21日の米国株式市場では、先行きの大幅利上げ継続と景気に対する懸念が強まり、ダウ工業株30種平均、S&P500種株価指数、ナスダック総合株価指数はそろって続落しました。また、米国債利回りは短期ゾーンを中心に上昇し(価格は下落)、為替市場ではドルがほぼ全面高となりました。

なお、ドットチャートで示されたFF金利の水準は、あくまでFOMCメンバーの予想であり、当然ながら、実現しないこともあります。例えば、この先、米国の物価の伸びが想定以上に鈍化すれば、利上げペースはドットチャートで示唆されたものよりも、緩やかな軌道をたどることになります。利上げペースはデータ次第である以上、米国株もデータ次第であり、株価の本格的な持ち直しには、やはりインフレの明確な沈静化が待たれます。