日銀レートチェック後の為替介入の可能性について

2022年9月20日

●9月14日の日銀のレートチェックなどで為替介入への警戒感が高まり、ドル高円安の進行は一服。

●ドル売り・円買い介入の場合、ドル売りの原資として機動的に使えるのは、外為特会のドル預け金。

●実際介入は困難、政府・日銀とも円安阻止なら緩和修正が先、ただ物価の十分な説明が必要。

9月14日の日銀のレートチェックなどで為替介入への警戒感が高まり、ドル高円安の進行は一服。

報道によると、日銀は9月14日、「レートチェック」を実施した模様です。レートチェックとは、日銀が銀行などの外為担当者に連絡し、為替取引を行う際の相場水準を尋ねることをいい、一般に、為替介入を実施する直前の段階で行われるとされています。また、鈴木俊一財務相は同日、(円安が続くようであれば)市場に対してあらゆる手段を排除しないと述べ、為替介入も選択肢であることを示唆しました。

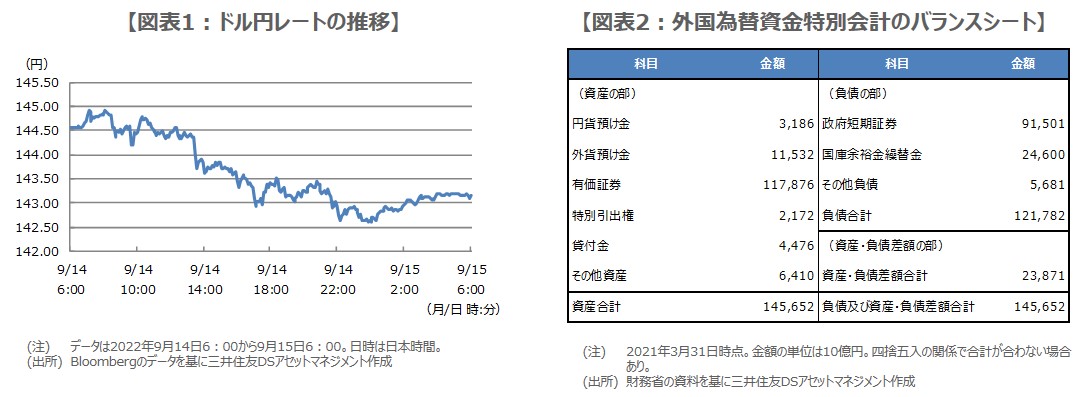

9月14日のドル円相場の動きを振り返ると、早朝の東京外国為替市場で1ドル=144円96銭水準をつけ、145円に接近する場面もみられましたが、日銀のレートチェックや鈴木財務相の発言で、為替介入への警戒感が高まり、その後はドル安・円高方向に転じました。海外市場でもこの流れは続き、同日のニューヨーク外国為替市場では、142円55銭水準まで、ドル安・円高が進みました(図表1)。

ドル売り・円買い介入の場合、ドル売りの原資として機動的に使えるのは、外為特会のドル預け金

なお、為替政策は財務省の管轄であり、為替介入は財務大臣の権限において実施され、介入事務の執行は日銀が担当します。為替介入は、すべて財務省所管の「外国為替資金特別会計(外為特会)」の資金を用いて行われ、「ドル買い・円売り介入」の場合、「政府短期証券(FB)」の発行で調達した円を売却し、ドルを買い入れます。一方、「ドル売り・円買い介入」の場合、外為特会の保有するドルを売却して、円を買い入れます。

後者の場合、外為特会のドル残高が為替介入の限度額となります。参考までに、財務省が公表している外為特会の貸借対照表をみると、資産の部の「外貨預け金」に11.5兆円、「有価証券」に117.9兆円が計上されています(2021年3月31日時点、図表2)。有価証券の大半は米国債と推測されるため、ドル売りの原資として機動的に使えるのは、外貨預け金11.5兆円のうちのドル建て分となります。

実際介入は困難、政府・日銀とも円安阻止なら緩和修正が先、ただ物価の十分な説明が必要

このように、あらかじめ為替介入の限度額がみえている状況で、ドル売り・円買い介入に踏み切ると、かえって投機的な円売りを誘発する恐れがあります。また、高インフレの続く米国が、日本とドル売り・円買いの協調介入を行う公算は小さく、日本単独の介入でさえも安易に容認するとは思われません。そもそも、異次元緩和のなかでドル売り・円買い介入を行うことは、政策の一貫性に欠けます。

以上より、日銀のレートチェック後も、実際の為替介入のハードルはかなり高いと考えられます。日銀は、9月21日、22日に金融政策決定会合を開催しますが、現状維持が予想され、為替についても特段の言及はないとみています。仮に、政府・日銀がそろって円安阻止を図るなら、為替介入よりも異次元緩和の修正が先になると思われますが、その場合は、当然ながら物価と物価目標をどう考えた上で修正するのか、十分な説明が必要になります。