2022年9月FOMCプレビュー~今回の注目点を整理する

2022年9月15日

●9月FOMCでは75bpの利上げの公算が大きく声明ではややタカ派色が強まる表現も見込まれる。

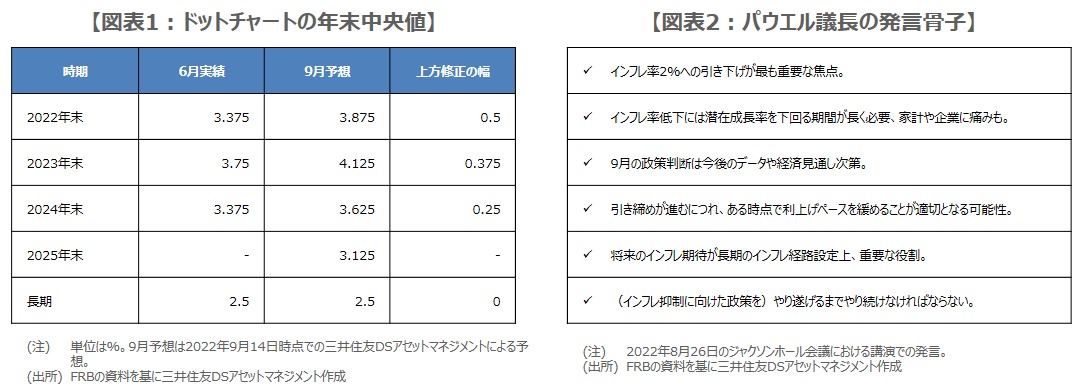

●ドットチャート中央値は2022年末から2024年末まで上方修正、2023年末は4.125%を予想。

●パウエル発言も含めタカ派的な内容は市場で想定済み、株価動向はやはりCPIなどデータ次第か。

9月FOMCでは75bpの利上げの公算が大きく声明ではややタカ派色が強まる表現も見込まれる

米連邦準備制度理事会(FRB)は、9月20日、21日に米連邦公開市場委員会(FOMC)を開催します。通常、3、6、9、12月の会合では、FOMCメンバーによる最新の経済見通しや、メンバーが適切と考える「政策金利水準の分布図(ドットチャート)」が公表されます。9月13日発表の8月米消費者物価指数(CPI)が予想を上回る伸びとなり、市場で一段の大幅利上げが見込まれるなか、金融政策の新たな手掛かりが示されることになります。

以下、今回の注目点を整理していきます。まず、利上げ幅について、弊社は従来50ベーシスポイント(bp、1bp=0.01%)を予想していましたが、8月米CPIの結果などから、75bpの可能性が高まっています。FOMC声明では、雇用は堅調で失業率は低く、インフレは高止まりしているとの見解は、維持されると思われますが、パウエル議長はじめFRB高官の最近の発言を踏まえると、いくらかタカ派色が強まる表現も想定されます。

ドットチャート中央値は2022年末から2024年末まで上方修正、2023年末は4.125%を予想

次に、ドットチャートについて、メンバーが適切と考えるフェデラルファンド(FF)金利の水準は、6月時点で、2022年末が3.375%、2023年末は3.75%、2024年末は3.375%、長期(Longer run)は2.5%でした(いずれもドットの中央値)。市場では今回、この中央値がどの程度、上方修正されるかが特に焦点となっており、中央値の水準によって、今後の利上げペースを探る展開が見込まれます。

弊社は新たなドットチャートの中央値について、2022年末が3.875%、2023年末は4.125%、2024年末は3.625%を予想しており、6月からの上方修正の幅は、順に50bp、37.5bp、25bpとなります(図表1)。また、今回新たに示される2025年末は3.125%、Longer runは変わらず2.5%を想定しています。つまり、ドットチャートでは2023年も利上げ継続、2024年と2025年は緩和期待が強まらない程度の小幅な利下げが示されると考えています。

パウエル発言も含めタカ派的な内容は市場で想定済み、株価動向はやはりCPIなどデータ次第か

そして、パウエル議長の記者会見も注目されますが、基本的には8月26日のジャクソンホール会議での講演内容から大きな変化はないとみています(図表2)。具体的には、インフレ抑制に強い姿勢を示しつつ、今後の政策判断はデータや経済見通し次第であることや、金融政策のスタンスがさらに引き締まるにつれ、ある時点で利上げペースを緩める可能性を示唆することが考えられます。

このように、9月のFOMCは、かなりタカ派色の強い内容が予想されますが、市場では75bpの利上げは織り込み済みで、ドットチャート中央値は2023年末で4%超えが意識されつつあり、パウエル議長の発言も前述程度であれば想定の範囲内と思われます。そのため、よほどタカ派方向のサプライズがない限り、米国株が今回のFOMCで改めて動揺する恐れは小さく、年内はCPIや雇用統計の結果に左右されやすい地合いが続くとみています。