米CPIショックで株価急落~今後の金融市場をどうみるか

2022年9月14日

●米CPIの伸びが市場予想を上回り、米国株は急落、米国債利回りは上昇、米ドルはほぼ全面高。

●金融市場はしばらく不安定な動きに、米主要3指数は先日指摘した水準が引き続き下値の目途。

●日経平均は9月末の水準に注目、ドルの底堅さは継続か、次の大きな動きは来週のFOMC待ち。

米CPIの伸びが市場予想を上回り、米国株は急落、米国債利回りは上昇、米ドルはほぼ全面高

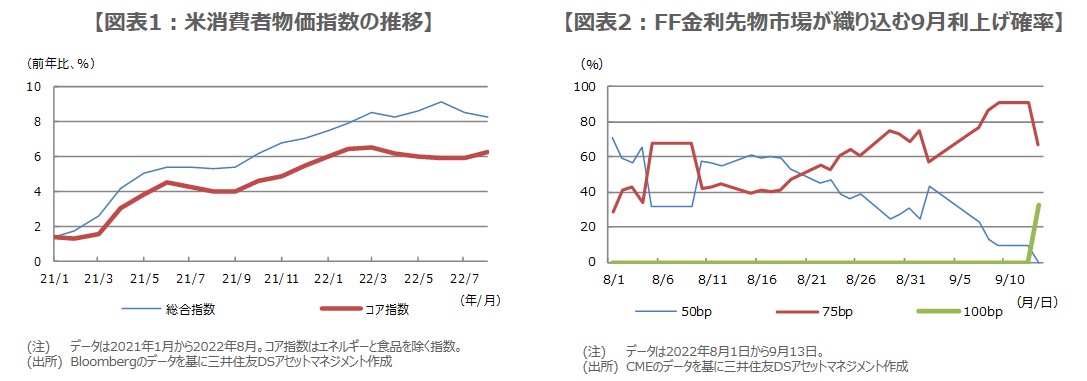

9月13日発表の8月米消費者物価指数(CPI)が市場予想を上回る伸びとなり、米主要株価指数は急落しました。前日からの下落率は、ダウ工業株30種平均が3.9%、S&P500種株価指数は4.3%、ナスダック総合株価指数は5.2%でした。なお、CPIは総合指数が前年比+8.3%、前月比+0.1%(市場予想は順に+8.1%、-0.1%)、エネルギーと食品を除くコア指数は前年比+6.3%、前月比+0.6%(同+6.1%、+0.3%)でした(図表1)。

フェデラルファンド(FF)金利先物市場では、9月に75ベーシスポイント(bp、1bp=0.01%)の利上げが行われる確率が67%、100bpが33%となり、一段の大幅利上げの織り込みが進みました(図表2)。また、米国債利回りの前日比の上昇幅は、10年債が約5bp、2年債は約18bpとなり、為替は米ドルがほぼ全面高のなか、ドル円は前日から約1円74銭ドル高・円安が進行しました(いずれもニューヨーク市場終了時点での比較)。

金融市場はしばらく不安定な動きに、米主要3指数は先日指摘した水準が引き続き下値の目途

8月CPIのうち、伸びが比較的堅調だったのは、財では生活用品や自動車(新車)など、サービスでは家賃(賃貸および帰属)などでした。物価の伸びはピークに近いとみられますが、正常化にかなりの時間を要することが、改めて確認された格好になりました。金融市場はこの先、9月20日、21日の米連邦公開市場委員会(FOMC)における、利上げペースに関する新たな材料を待ちつつ、しばらく不安定な動きが続くと予想されます。

米国株の下値目途については、9月6日付けレポートで解説した水準を、引き続き目安と考えています。具体的には、ダウ平均が30,745ドル近辺、S&P500は3,799ポイント近辺、ナスダックは11,182ポイント近辺です。ダウ平均はこの目安に近付きつつありますが、S&P500とナスダックは、まだいくらか余裕があります。仮に3指数とも、この水準を下抜けた場合、年初来安値更新のリスクが高まります。

日経平均は9月末の水準に注目、ドルの底堅さは継続か、次の大きな動きは来週のFOMC待ち

日経平均株価は9月12日付けレポートで指摘した通り、長期上昇トレンドを維持しています。過去10年間、株価を支えてきた下値抵抗線は、9月30日時点で25,900円に位置しています。そのため、今月末にこの水準を回復できなかった場合、注意が必要です。ただ、2020年のコロナ・ショックの際、春先に下値支持線を一時的に割り込んだこともあるため、直ちにトレンド終了と判断するのは難しいと思われます。

そしてドル円は、「株安で円高」ではなく、「米金利先高観でドル高」の流れにあります。9月1日付けレポートで説明した通り、ドル円は強いドル買いシグナルが点灯中で、1998年8月11日につけた147円66銭水準まで、節目らしい節目がありません。そのため、米金利動向をにらみつつ、ドルの底堅い動きが見込まれます。以上の流れに何かしらの変化を与えうるのは来週のFOMCであり、次回のレポートではその注目点を整理します。