テクニカル分析で考えるドル高・円安トレンドの持続性

2022年8月12日

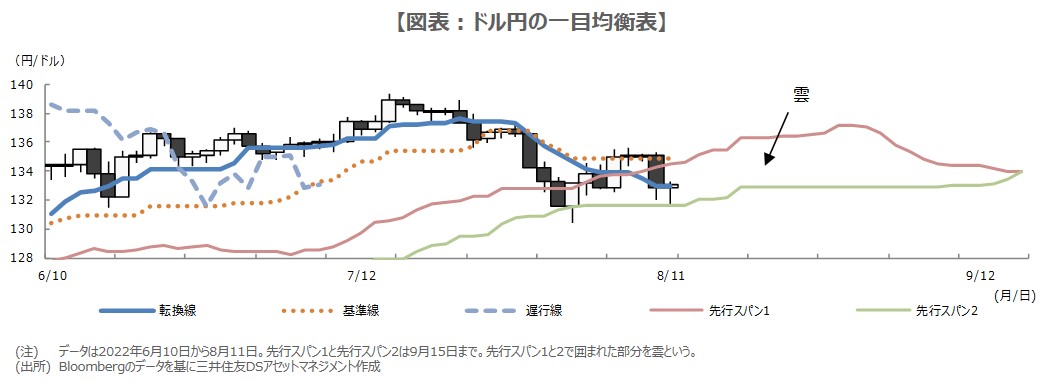

●ドル円は半年ほどで約26円、ドル高・円安が進行、このトレンドの持続性を一目均衡表で考える。

●足元ドル円は雲という領域の下抜けに近づいており、下抜けなら強力なドル売りシグナルの点灯に。

●雲下限は、今月末にかけて131円台後半から132円台後半へ、ここを下抜けるか否かに要注目。

ドル円は半年ほどで約26円、ドル高・円安が進行、このトレンドの持続性を一目均衡表で考える

2022年のドル円相場は、1月24日に年初来のドル安値となる1ドル=113円47銭水準をつけた後、日米の金利差拡大などを背景にドル買い・円売りが優勢となり、7月14日には139円39銭水準に達しました。つまり、この半年ほどで約26円、ドル高・円安が進んだことになります。7月14日以降、ドル高・円安の動きは、やや一服したように見受けられますが、今後の展開について、テクニカル分析で考えてみます。

一般に、テクニカル分析で使用されるチャートは、「トレンド系」と「オシレーター系」に分類されます。トレンド系チャートは相場のトレンド判断に適し、オシレーター系チャートは相場の過熱感の判断に適しているとされます。今回は、年初からのドル高・円安のトレンドについて、その持続性を確認するため、トレンド系チャートの代表格である「一目均衡表」に注目します。

足元ドル円は雲という領域の下抜けに近づいており、下抜けなら強力なドル売りシグナルの点灯に

一目均衡表は、「転換線」、「基準線」、「先行スパン1」、「先行スパン2」、「遅行線」という5つの線で構成されます。これら5つの線と日足の位置関係が重要で、例えば、①転換線が基準線を上抜けている、②遅行線が日足を上抜けている、③日足が雲(先行スパン1と先行スパン2に挟まれた領域)を上抜けている、という3つの条件がそろうと、「三役好転」という、非常に強い買いシグナルと解釈されます。

反対に、3つともすべて下抜けとなってしまうと、「三役逆転」という、非常に強い売りシグナルと判断されます。そこで、実際にドル円の一目均衡表をみてみると、直近では、転換線が基準線を下抜け、遅行線が日足を下抜けており、三役逆転のうち、2つの条件がそろっています(図表)。日足はまだ、雲の中に位置していますが、雲を下抜けると、3つの条件がそろって三役逆転となり、非常に強いドル売りシグナルとなります。

雲下限は、今月末にかけて131円台後半から132円台後半へ、ここを下抜けるか否かに要注目

したがって、当面は、ドル円が雲の下限である先行スパン2を下抜けるか否かが焦点となります。先行スパン2の具体的な水準は、8月12日が131円68銭、15日と16日が132円05銭、17日が132円11銭で、18日から9月7日まで132円88銭です。各日において、ドル円のニューヨーク市場終値が、先行スパン2を大きく下回ると、年初からのドル高・円安トレンドは、いったん終了となる可能性が高まります。

もちろん、ここからドル円が大きくドル高・円安方向に切り返せば、再び三役好転となり、ドル高・円安トレンドが継続することも考えられます。なお、テクニカル分析は、あくまで相場をみる上での1つの手法ですが、とりわけ一目均衡表は、市場参加者の間で広く認識されており、ドル円相場の方向性について、この先、どのようなシグナルが示唆されるのか、しばらく注視するのもよいと思います。