相次ぐFRB高官のタカ派発言の読み方

2022年8月5日

●このところ、FRB高官からタカ派発言が相次いでおり、次回FOMCでの利上げ幅に言及するものも。

●ブラード総裁などは年内大幅利上げの可能性を示唆、カシュカリ総裁は一部利下げ予想をけん制。

●タカ派発言で利上げ織り込み進行なら、実際の大幅利上げの必要性は低下し、株価にも好材料。

このところ、FRB高官からタカ派発言が相次いでおり、次回FOMCでの利上げ幅に言及するものも

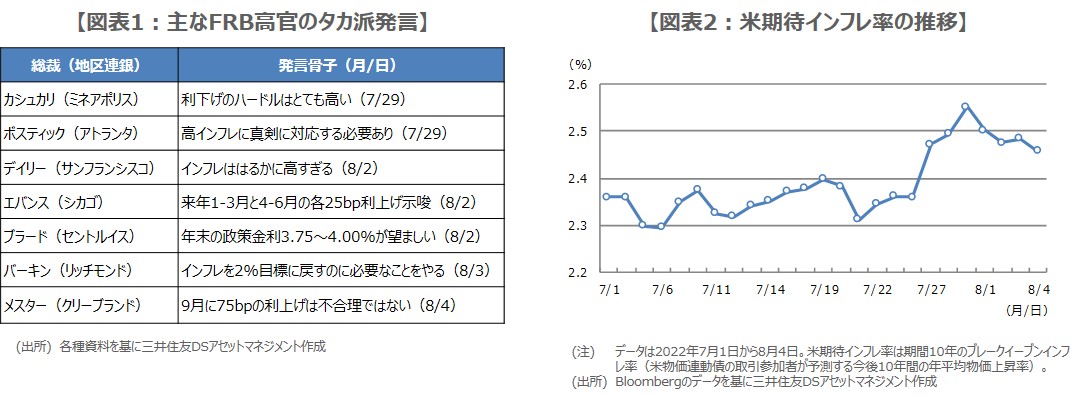

このところ、米連邦準備制度理事会(FRB)の高官から、タカ派的な発言が相次いでいます。具体的に名前を挙げてみると、ミネアポリス連銀のカシュカリ総裁、アトランタ連銀のボスティック総裁、サンフランシスコ連銀のデイリー総裁、シカゴ連銀のエバンス総裁、セントルイス連銀のブラード総裁、リッチモンド連銀のバーキン総裁、クリーブランド連銀のメスター総裁など、非常に多くが発言しています(図表1)。

発言におおむね共通していることは、インフレは依然として高いという認識であり、また、米金融当局はインフレを2%の目標水準に戻すことをコミット(約束)しており、そのために必要なことをやるという意思表示です。また、次回、9月20日、21日に開催される米連邦公開市場委員会(FOMC)における適切な利上げ幅について、自身の見解を明らかにするものもみられました。

ブラード総裁などは年内大幅利上げの可能性を示唆、カシュカリ総裁は一部利下げ予想をけん制

特に注目されるのは、今年のFOMCで投票権を持つ高官の発言です。セントルイス連銀のブラード総裁は8月2日、年末までに3.75%~4.00%への政策金利引き上げが望ましいと述べました。これは現状よりも1.50%高い水準です。また、クリーブランド連銀のメスター総裁は8月4日、9月の利上げ幅について、75ベーシスポイント(bp、1bp=0.01%)は不合理ではないものの、50bpもあり得ると語りました。

また、来年のFOMCで投票権を持つ高官の発言も注意が必要です。ミネアポリス連銀のカシュカリ総裁は7月29日、(市場で一部予想されている来年の利下げについて)利下げのハードルは極めて高いと述べました。また、シカゴ連銀のエバンス総裁は8月2日、(今年の年末の政策金利を3.25%~3.50%と予想した上で)来年1-3月期と4-6月期に25bpずつの利上げで、政策金利は3.75%~4.00%と十分高い水準になると発言しました。

タカ派発言で利上げ織り込み進行なら、実際の大幅利上げの必要性は低下し、株価にも好材料

以上を踏まえると、年内は相応な利上げ幅を伴う連続利上げが予想され、来年の利下げの公算はかなり小さいと推測されます(なお、前述のエバンス総裁は来年早期に退任予定)。一連の発言は、7月26日、27日のFOMC後に相次ぎましたが、これは同会合で利上げペースを緩める可能性が示唆され、期待インフレ率に上昇圧力が生じた(図表2)ことを受けてのものと考えられます。

パウエル議長は7月27日、市場がFRBの政策を信頼し、期待インフレ率が低下した旨の発言をしており、FRBにとって期待インフレ率は重要な指標です。そもそも金融当局のタカ派発言には、市場に早い段階で利上げを織り込ませる意図があります。織り込み進行で期待インフレ率が低下すれば、将来的な大幅利上げの必要性は低下し、景気後退リスクも低下します。そのため適切なタイミングでのタカ派発言は株式市場にも好材料といえます。