FRBの金融政策と米国経済の見通し

2022年3月25日

●先週のFOMCと今週のパウエル議長発言で市場に対し積極利上げの強いメッセージが発信された。

●弊社利上げ予想は回数と時期が不変、今年5月と6月の利上げ幅を0.25%から0.50%へ変更。

●積極利上げが来年の米経済成長に影響する可能性はあるが、スタグフレーション懸念は行き過ぎ。

先週のFOMCと今週のパウエル議長発言で市場に対し積極利上げの強いメッセージが発信された

弊社は3月15日、16日に開催された米連邦公開市場委員会(FOMC)の結果と、3月21日のパウエル米連邦準備制度理事会(FRB)議長の講演内容を踏まえ、米金融政策の見通しを変更しました。先週のFOMCは、「政策金利水準の分布図(ドットチャート)」で、2022年は7回、2023年は3.5回、2024年は0回の利上げ(0.25%)が適切との見方(昨年12月時点では順に3回、3回、2回)が示されるなど、かなりタカ派的な内容でした。

パウエル議長の講演は、全米企業エコノミスト協会(NABE)の会合で行われましたが、必要に応じて迅速に行動し、中立金利を上回る引き締めも辞さないとの見方が確認されました。パウエル議長はまた、1会合ないし複数の会合で、0.25%超の利上げが適切との結論に至れば、そのように行動し、5月のFOMC会合で0.5%の利上げを妨げる要素はないと述べ、さらに積極的な利上げ姿勢を示しました。

弊社利上げ予想は回数と時期が不変、今年5月と6月の利上げ幅を0.25%から0.50%へ変更

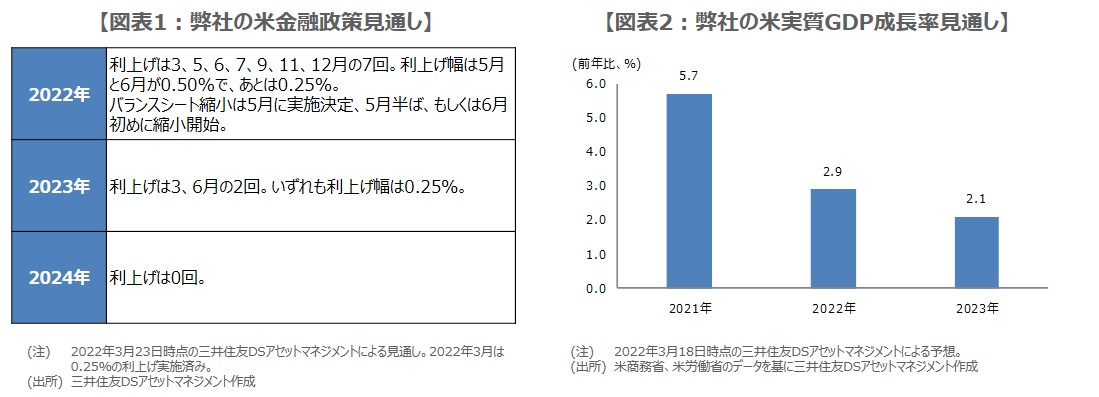

米利上げについて、弊社はこれまで、2022年は全FOMC会合で実施(3、5、6、7、9、11、12月の7回)、2023年は3月と6月の2回、2024年は0回、と予想していました(利上げ幅は全て0.25%)。今回の見通しの変更では、利上げの回数と時期は維持するものの、前述の通り、米金融当局から積極利上げのメッセージが発信されたことを受け、2022年5月と6月の利上げ幅を、0.25%から0.50%に引き上げました(図表1)。

弊社の予想通り、フェデラルファンド(FF)金利が引き上げられた場合、FF金利の誘導目標は来年、2.75%~3.00%に達し、中立金利とされる2.375%を大きく上回ります。市場の織り込みも、3月24日付レポートで解説した通り、ほぼ同じ状況となっています。なお、バランスシートの縮小について、弊社は5月のFOMCで実施が決定され、5月半ば、もしくは6月初めに縮小が始まると予想しています。

積極利上げが来年の米経済成長に影響する可能性はあるが、スタグフレーション懸念は行き過ぎ

利上げに関する弊社の予想も市場の織り込みも、FF金利が来年にかけて中立水準を大きく上回ることを想定しており、また、米10年国債利回りも足元で2.4%に達してきたことから、米金融当局の積極利上げの意図は、市場参加者の間に十分浸透したものと思われます。そのため、この先、実際に0.50%の利上げが実施された場合でも、株式市場に動揺が広がるような事態は回避されるとみています。

米国経済については、弊社予想に沿った利上げが行われた場合、耐久消費財や住宅関連にある程度、影響が及ぶことが見込まれます。そのため実質GDPの見通しのうち(図表2)、2023年の成長率が小幅に低下することも想定されます。ただ、それでも、先週のFOMCで示された長期均衡水準である1.8%を大きく下回ることはなく、米国がスタグフレーションに陥るとの懸念は行き過ぎと考えます。