FRBの金融政策~ここからの見通し

2022年2月15日

●1月米CPIでは幅広い項目で値上がりが目立ち、物価は今後想定より高い水準で推移の可能性。

●これを受け、利上げペースの加速とバランスシート縮小の前倒し実行の方向へ弊社見通しを変更。

●市場も速いペースでの緩和巻き戻しを想定、FRBの機動的な政策対応方針下では妥当な動き。

1月米CPIでは幅広い項目で値上がりが目立ち、物価は今後想定より高い水準で推移の可能性

2月10日に発表された1月米消費者物価指数(CPI)は前年同月比+7.5%と、市場予想(同+7.3%)を上回って前月(同+7.0%)から伸びが大きく加速し、1982年2月以来、約40年ぶりの高水準となりました。詳細をみると、財価格については、半導体不足の状況がやや改善し、自動車の価格上昇が一服した一方、家具や衣料などの値上がりが目立ちました。サービス価格については、幅広い項目で価格上昇の動きが確認されました。

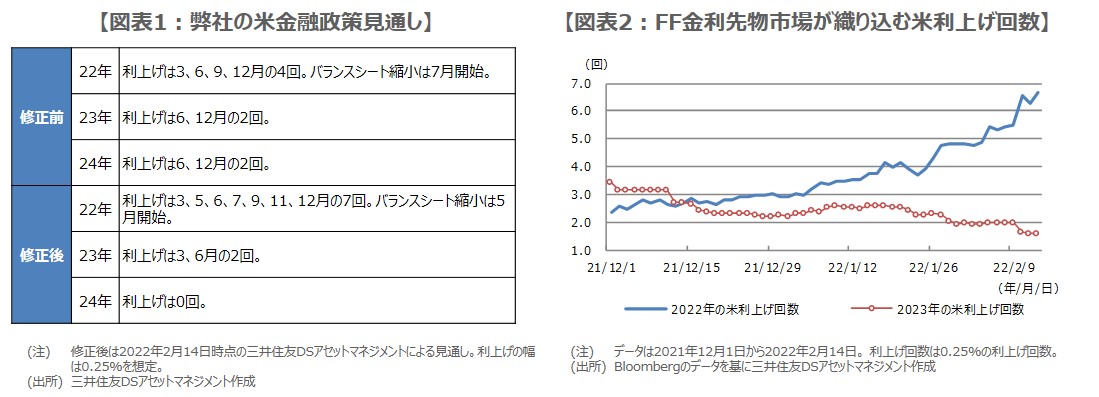

弊社は、自動車価格の伸び鈍化は想定していましたが、賃金の力強い上昇などを背景に、その他の財価格やサービス価格に、広くインフレ圧力が生じる度合いは、予想よりも強めのものとなりました。物価はこの先、年末に向けて次第に落ち着くという見方に変わりはありませんが、従来考えていたよりも高い水準で推移する公算が大きくなり、これに伴って、米金融政策の見通しを次のように修正します(図表1)。

これを受け、利上げペースの加速とバランスシート縮小の前倒し実行の方向へ弊社見通しを変更

弊社は1月27日時点で、米利上げについて、2022年は3、6、9、12月の4回、2023年は6月と12月の2回、2024年も6月と12月に2回を予想していました(利上げ幅は全て0.25%)。合計8回の利上げにより、フェデラルファンド(FF)金利の誘導目標水準は2.00%~2.25%に達し、米連邦公開市場委員会(FOMC)メンバーが長期均衡水準と考える2.50%に近づきます。なお、バランスシート縮小は2022年7月に開始されるとみていました。

今回、1月米CPIの結果を受け、米利上げについて、2022年は全FOMC会合で実施(3、5、6、7、9、11、12月の7回)、2023年は3月と6月の2回、2024年は0回、という予想に変更します(利上げ幅は全て0.25%)。合計9回の利上げによって、FF金利の誘導目標水準は2.25%~2.50%となり、長期均衡水準の2.50%に到達します。なお、バランスシート縮小についても、2022年5月の開始に予想を変更します。

市場も速いペースでの緩和巻き戻しを想定、FRBの機動的な政策対応方針下では妥当な動き

なお、2月14日時点におけるFF金利先物市場が織り込む米利上げ回数(0.25%の利上げ回数)は、2022年が約6.7回、2023年は約1.6回と、来年までに約8.3回の利上げが織り込まれ(図表2)、また、2022年3月の利上げ幅については、0.50%の確率が56.0%と、0.25%の確率(44.0%)を上回るなど、FF金利先物市場では、米利上げペース加速の織り込みが進行しています。

このように、市場もかなり速いペースでの米金融緩和の巻き戻しを想定していますが、米連邦準備制度理事会(FRB)のパウエル議長が金融政策は機動的(nimble)に行うとしているため、物価が高止まりしている現状、そのような想定が正当化される部分は多いと思われます。また、ここから先、仮に物価の伸びが大きく鈍化する展開となれば、政策判断が機動的とされる以上、市場の織り込みも急速に後退していくと考えられます。