不安定さを増す世界の株式市場~その背景と今後の展望

2022年1月25日

●週明けの欧米市場は不安定な動き、米金融政策正常化やウクライナ情勢に対する懸念が主因。

●正常化ペースの織り込みが過度に進み、市場は先週後半から、米景気腰折れを警戒する流れに。

●過度な正常化織り込みによる株安は一時的、地政学リスクが株価に与える影響も一般に短期的。

週明けの欧米市場は不安定な動き、米金融政策正常化やウクライナ情勢に対する懸念が主因

1月24日の欧州株式市場では、ドイツ株式指数(DAX)とフランスCAC40が前週末比4%弱下落し、英FTSE100種総合株価指数は同3%弱下落しました。米国株式市場でも、ダウ工業株30種平均の下げ幅が一時1,100ドルを超えるなど、主要株価指数は大きく下落しましたが、午後に入ると買い戻しが優勢となり、ダウ工業株30種平均、S&P500種株価指数、ナスダック総合株価指数は、そろって前週末比で上昇し、取引を終えました。

主要株価指数の不安定な動きの背景には、①米金融政策の正常化ペースが更に加速するとの見方が広がりつつあること、②ウクライナ情勢がここにきて急速に緊迫の度合いを増したこと、があると思われます。これらに対する投資家の懸念が強まり、株安に繋がったと推測されます。そこで、以下、この2点についての考え方を整理し、今後の株式市場への影響を考えます。

正常化ペースの織り込みが過度に進み、市場は先週後半から、米景気腰折れを警戒する流れに

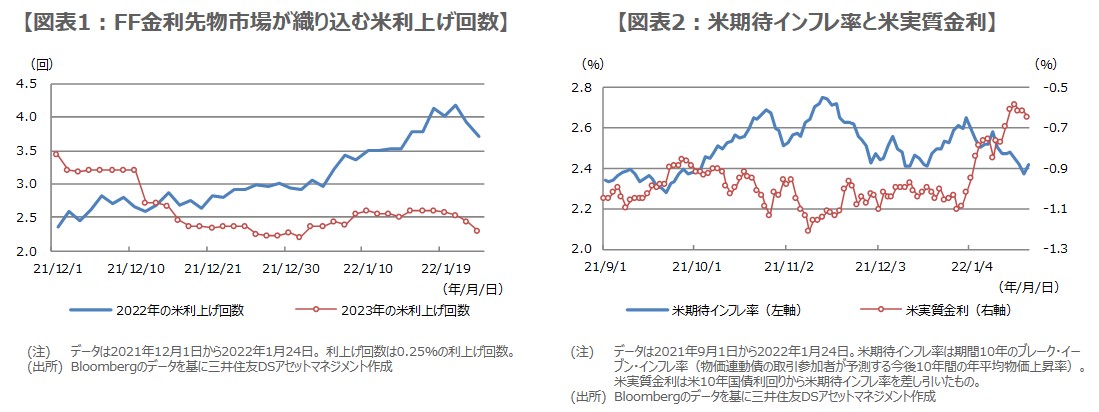

はじめに、米金融政策の正常化ペースからみていきます。先週は原油高の進行を受け、正常化ペース加速の思惑から、米10年国債利回りが大きく上昇しました。フェデラルファンド(FF)金利先物市場が織り込む米利上げ回数(利上げ幅は0.25%)は、1月20日時点で2022年が約4.2回、2023年が約2.5回でした(図表1)。市場では、3月の利上げ幅は0.5%になる、バランスシート縮小は国債売却で進める、との見方も浮上していました。

市場で適度に正常化ペースの織り込みが進めば、「インフレ抑制→株高」も期待できますが、過度に織り込みが進めば、「景気腰折れ→株安」となります。実際、先週後半以降は後者の流れとなり、市場は原油安、米10年国債利回り低下、株安で反応しています。また、FF金利先物市場における利上げの織り込みも後退し、1月24日時点で2022年は約3.7回、2023年は約2.3回に、それぞれ減少しました。

過度な正常化織り込みによる株安は一時的、地政学リスクが株価に与える影響も一般に短期的

このように、行き過ぎた正常化ペースの織り込みは、市場が自らそれを修正するため、「景気腰折れ→株安」の流れは、一過性のものと判断されます。また、米国では正常化の織り込みが進んだ結果、期待インフレ率が低下し、実質金利は緩和の縮小を見越して上昇したものの、依然マイナス圏にあります(図表2)。この点を踏まえると、今の環境は、株式市場にとって、それほど悪くないといえます。

次に、ウクライナ情勢は、今後の展開を見守る必要はありますが、米国、ロシア双方とも武力衝突を避けるべく、協議を継続するとの見方が多いように見受けられます。地政学リスクは一般に、主要国の金融システムに深刻な影響が出ない限り、顕在化しても株式市場への影響は一時的と考えられます。そのため、主要株価指数の不安定な動きが長期化する恐れは、今のところ小さいと思われます。