前回の米金融政策正常化局面におけるバリュー株とグロース株

2022年1月14日

●米金融政策正常化が進んだ2014年から2018年までのバリュー株とグロース株の動きを検証する。

●各年の騰落率と全期間の騰落率をみると米国では総じてグロース株のパフォーマンスが良好だった。

●日本も同じ結果、米金融政策正常化は必ずしも長期金利上昇、バリュー株優位にはつながらず。

米金融政策正常化が進んだ2014年から2018年までのバリュー株とグロース株の動きを検証する

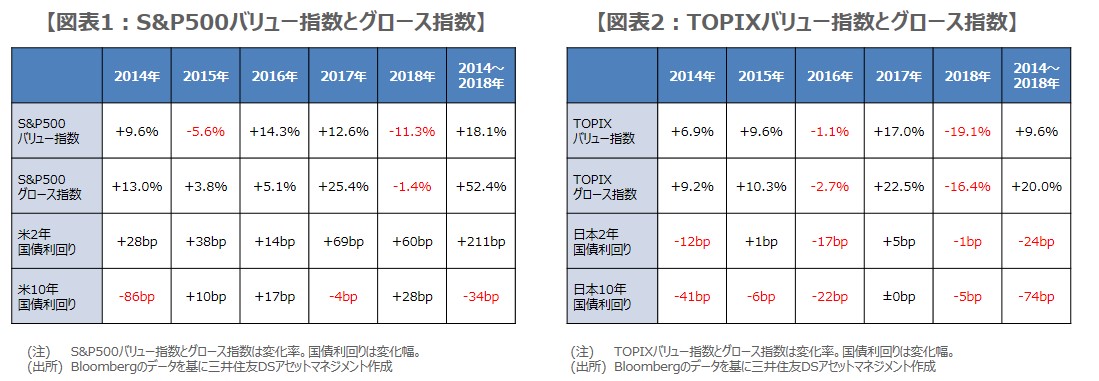

今回のレポートでは、米連邦準備制度理事会(FRB)が、過去に金融政策の正常化を進めた際、バリュー株とグロース株はどのように動いたかを検証します。具体的には、S&P500バリュー指数とS&P500グロース指数について、2014年から2018年までの各年の騰落率と、全期間を通じた騰落率を比較します。また、長期金利との関係をみるため、米10年国債利回りの変化幅も確認します。

はじめに、2014年からみていきます。この年は、1月に量的緩和の縮小(テーパリング)が開始され、同年10月に終了しましたが、S&P500バリュー指数は9.6%上昇、S&P500グロース指数は13.0%上昇、米10年国債利回りは86ベーシスポイント(bp、1bp=0.01%)低下しました。次に、12月に利上げ開始となった2015年は、S&P500バリュー指数が5.6%下落、S&P500グロース指数は3.8%上昇、米10年国債利回りは10bp上昇しました。

各年の騰落率と全期間の騰落率をみると米国では総じてグロース株のパフォーマンスが良好だった

2016年も12月に1回の利上げが行われましたが、S&P500バリュー指数は14.3%上昇、S&P500グロース指数は5.1%上昇、米10年国債利回りは17bp上昇しました。2017年は、3月、6月、12月に追加利上げが行われ、10月にFRBのバランスシート縮小が始まりました。この年、S&P500バリュー指数は12.6%上昇、S&P500グロース指数は25.4%上昇、米10年国債利回りは4bp低下しました。

そして、2018年は、3月、6月、9月、12月に追加利上げが行われ、S&P500バリュー指数は11.3%下落、S&P500グロース指数は1.4%下落、米10年国債利回りは28bp上昇しました。最後に、2014年から2018年までの5年間でみた場合、S&P500バリュー指数は18.1%上昇、S&P500グロース指数は52.4%上昇、米10年国債利回りは34bp低下、という結果になりました。

日本も同じ結果、米金融政策正常化は必ずしも長期金利上昇、バリュー株優位にはつながらず

以上の動きをまとめたものが図表1になります。FRBが金融政策の正常化を進めた2014年から2018年までの期間において、S&P500バリュー指数の年間騰落率がS&P500グロース指数を上回ったのは2016年のみでした。また、全期間を通じてみると、米国債の利回りは、利上げの影響で2年が上昇する一方、期待インフレ率の抑制で10年は低下、S&P500バリュー指数の騰落率はS&P500グロース指数を大きく下回りました。

一般に、米金融政策の正常化が進むと、長期金利が上昇し、バリュー株が優位になるとの見方は多いのですが、前回の正常化局面では、必ずしもそのような動きになりませんでした。また、図表2は、東証株価指数(TOPIX)のバリュー指数とグロース指数の動きを比較したものですが、結果は米国のケースと同じでした。この先、米国で金融政策の正常化が進む見通しですが、バリュー株の動向は慎重にみておく必要があると思われます。