2021年12月FOMCレビュー~タカ派的だがほぼ想定内

2021年12月16日

●注目されたテーパリングの議論についてはペースの加速が決定、量的緩和は来年3月に早期終了。

●ドットチャートが示唆する来年0.25%の利上げは3回に、物価見通しは今年、来年とも上方修正。

●今回の結果はほぼ想定内、パウエル議長のインフレ抑制姿勢も好感され市場は落ち着いた反応。

注目されたテーパリングの議論についてはペースの加速が決定、量的緩和は来年3月に早期終了

米連邦準備制度理事会(FRB)は、12月14日、15日に米連邦公開市場委員会(FOMC)を開催しました。今回は、①量的緩和の縮小(テーパリング)ペースに関する議論、②FOMCメンバーが適切と考える「政策金利水準の分布図(ドットチャート)」が示唆する来年以降の利上げ回数、③パウエル議長の物価や利上げ時期に関する最新の見解が、主な市場の焦点でした。以下、それぞれについて詳しくみていきます。

まず、①に関しては、テーパリングのペース加速が決定され、詳細がFOMC声明に記されました。現在の減額ペースは、国債が月100億ドル、住宅ローン担保証券(MBS)は月50億ドルで、量的緩和は2022年6月に終了する予定となっていました。今回の決定により、2022年1月から減額幅はそれぞれ倍増され、量的緩和は2022年3月に終了する見通しとなりました。

ドットチャートが示唆する来年0.25%の利上げは3回に、物価見通しは今年、来年とも上方修正

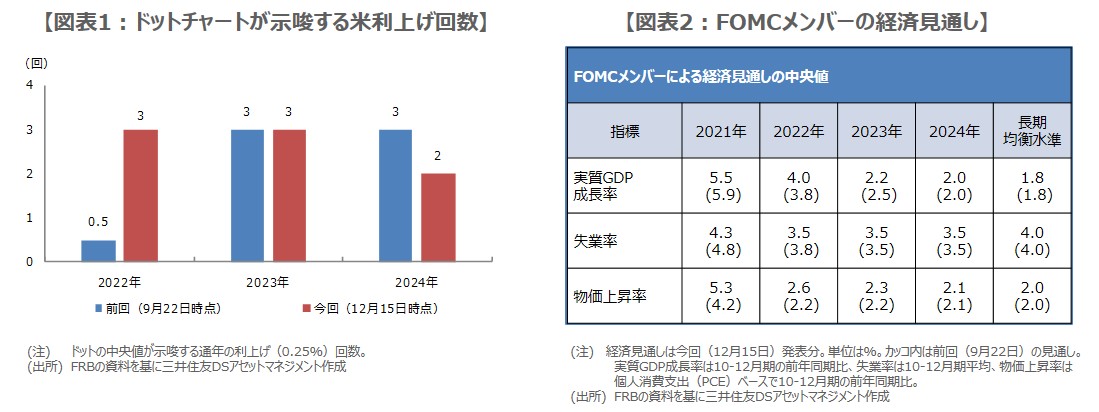

次に、②について、ドットの中央値が示唆する通年の利上げ(0.25%)回数は、前回の9月22日時点で、2022年は0.5回、2023年は3回、2024年は3回でした。これに対し、今回、2022年は3回、2023年は3回、2024年は2回という結果になりました(図表1)。なおFOMCメンバーが適切と考える政策金利の長期均衡水準は、前回と変わらず、今回も2.5%が示されました。

FOMCメンバーによる経済見通しでは、物価上昇率(第4四半期における前年同期比の伸び率)について、2021年から2023年の予想中央値が上方修正されました(図表2)。上方修正の幅をみると、2021年が1.1%ポイント、2022年が0.4%ポイントと大きく、前述のドット中央値が示唆する2022年の利上げ回数が0.5回から3回に増えたことの裏付けになっていると思われます。

今回の結果はほぼ想定内、パウエル議長のインフレ抑制姿勢も好感され市場は落ち着いた反応

最後に、③に関して、パウエル議長は記者会見で、インフレ定着のリスクは高まったとした一方、それが顕在化しないよう政策を遂行すると述べました。また、利上げについては、今後数回の会合で協議する、最大雇用到達前の利上げはありうる、量的緩和終了まで利上げはしない、テーパリングと利上げの間に長い遅れは予想していない、と発言し、バランスシートの縮小も今後協議していくと述べました。

今回のFOMCは、かなりタカ派的な内容となりましたが、ほぼ想定内だったことや、パウエル議長が記者会見でインフレ抑制への強い姿勢を示したことから、市場に安心感が広がりました。同日、ダウ工業株30種平均、S&P500種株価指数、ナスダック総合株価指数はそろって上昇し、米10年国債利回りは小幅に上昇、米ドルは対主要通貨でやや減価、という反応になりました。FRBは今回、市場との巧みな対話によって、金融政策の正常化を進めることができたと思われます。