FF金利先物と投機筋ポジションが示唆するドル円相場の方向性

2021年11月16日

●ドル円はFOMC後112円台をつけたが米10月CPIを受け早期利上げ観測から114円台を回復。

●FF金利先物市場は物価高止まり長期化を想定し2022年に2回以上の利上げを織り込み済み。

●米物価の伸びが鈍化ならいったんドル安・円高へ、その後は米利上げをにらみ再びドル高・円安に。

ドル円はFOMC後112円台をつけたが米10月CPIを受け早期利上げ観測から114円台を回復

最近のドル円の動きを振り返ると、10月20日に一時1ドル=114円70銭水準をつけ、年初来のドル高値(円安値)を更新していました。その後は11月3日に、米連邦準備制度理事会(FRB)のパウエル議長が、米連邦公開市場委員会(FOMC)後の記者会見で、利上げは時期尚早との見解を示したことから、次第にドル売り・円買いが優勢となり、11月9日には112円73銭水準までドル安・円高が進行しました。

しかしながら、11月10日に発表された10月の米消費者物価指数(CPI)の上昇率は、前年同月比6.2%となり、1990年11月以来、約31年ぶりに6%台に達しました。上昇率は9月の5.4%から加速し、6カ月連続で5%以上の伸びとなりました。これを受け、市場では、FRBが早期利上げに動くのではないかとの思惑が強まり、ドル円は再びドル高・円安方向の動きを強め、足元では114円前後での推移が続いています。

FF金利先物市場は物価高止まり長期化を想定し2022年に2回以上の利上げを織り込み済み

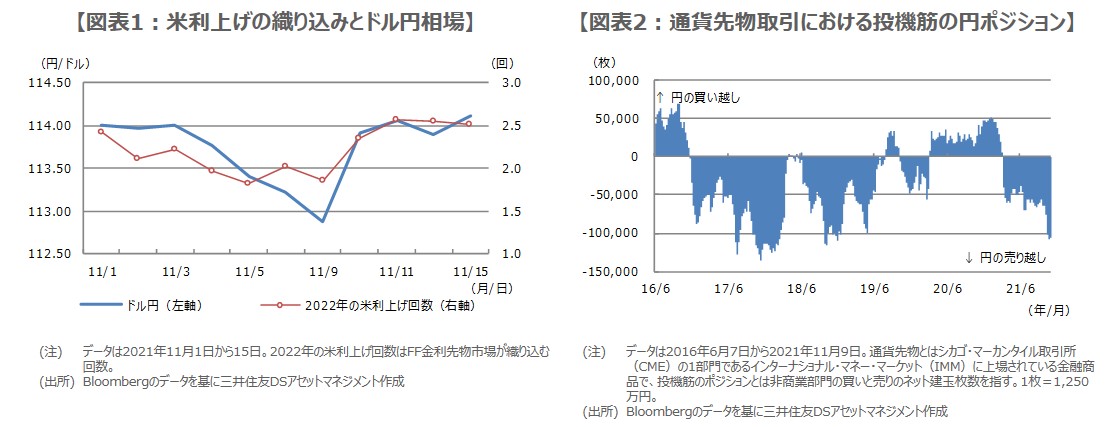

このように、直近のドル円相場は、米利上げの見通しに左右されやすい状況にあると推測されます。そこで、FF金利先物市場が織り込む2022年の米利上げ回数(0.25%の利上げ回数)について、11月以降の推移を確認してみます(図表1)。11月3日のパウエル議長の記者会見後、利上げ回数の織り込みは2回を下回り、それに伴ってドル円がドル安・円高方向に振れていることが分かります。

その後、11月10日のCPI発表を受け、米利上げ回数の織り込みが2.5回程度まで進むと、ドル円はドル高・円安方向に転じています。なお、先日のFOMCでは、物価の高止まりは一時的との見解が改めて示され、また、パウエル議長の発言から、利上げ時期は2022年後半辺りを念頭に置いている様子がうかがえました。ただ、市場は物価の高止まりは長期化するとみている模様で、2022年に2回以上の利上げをすでに織り込んでいます。

米物価の伸びが鈍化ならいったんドル安・円高へ、その後は米利上げをにらみ再びドル高・円安に

また、11月15日時点で、FF金利先物市場が織り込む2023年の米利上げ回数は、約3.4回となっており、この先2年程度で約6回の織り込みが完了していることになります。また、通貨先物の投機筋ポジションも、かなり円売りが積み上がっています(図表2)。そのため、ここから一段と米国の物価が上昇する動きが確認されない限り、更なるドル高・円安の進行余地は、短期的には限定されつつあると思われます。

弊社は、FRBと同様、米国の物価は来年以降、伸び率は鈍化すると見込んでいます。実際にそうなれば、FF金利先物市場が織り込む利上げ回数は下方修正され、ドル円はドル安・円高に振れると思われますが、利上げ観測が消滅する訳ではないため、110円程度が目安と考えます。なお、弊社は2022年10-12月期に米利上げ開始を想定しており、ドル円は利上げ時期に近づくにつれ、再び緩やかなドル高・円安基調を回復していくとみています。