日経平均株価の急騰は先物やオプションの影響か

2021年9月8日

●日経平均株価は、9月限月の先物とオプションの取引最終日である9月9日を前に大きく上昇した。

●最近のオプションと先物の動向を踏まえると、コールの売り手によるデルタヘッジが行われた可能性も。

●デルタヘッジなどに起因する裁定取引が日経平均急騰の一因、目先はSQ後の株価動向に注目。

日経平均株価は、9月限月の先物とオプションの取引最終日である9月9日を前に大きく上昇した

日経平均株価を原資産とする金融派生商品(デリバティブ)に、日経225先物や、日経225オプションがあります。これらは取引期間が決められており、取引が満期を迎える月を限月(げんげつ)と呼びます。日経225先物の限月は、3月、6月、9月、12月で、日経225オプションの限月は毎月です。各限月の第2金曜日が満期日となり、この日に算出される特別清算指数(SQ)で取引が決済されます。

9月10日は、先物とオプションを同時に決済する「メジャーSQ」の算出日です。先物やオプションを売買している投資家は、取引最終日(SQ算出日の前営業日、すなわち9月9日)までに、ポジションをどうするか判断しなければならず、最終日に近づくと、その判断に基づく取引で、相場が大きく変動することがあります。この観点から、最近、日経平均株価が急騰している背景を探ります。

最近のオプションと先物の動向を踏まえると、コールの売り手によるデルタヘッジが行われた可能性も

まず、1つの例を考えます。日経平均株価が29,000円を下回って推移している時、ある投資家が、9月限月の日経225オプションについて、行使価格29,000円のコール(日経平均株価を29,000円で買う権利)を売り建てたとします。その後、日経平均株価が29,000円を超えて大きく上昇したとすれば、コールの価格も、権利行使の確率が高まって上昇するため、コール売りポジションの評価損は拡大します。

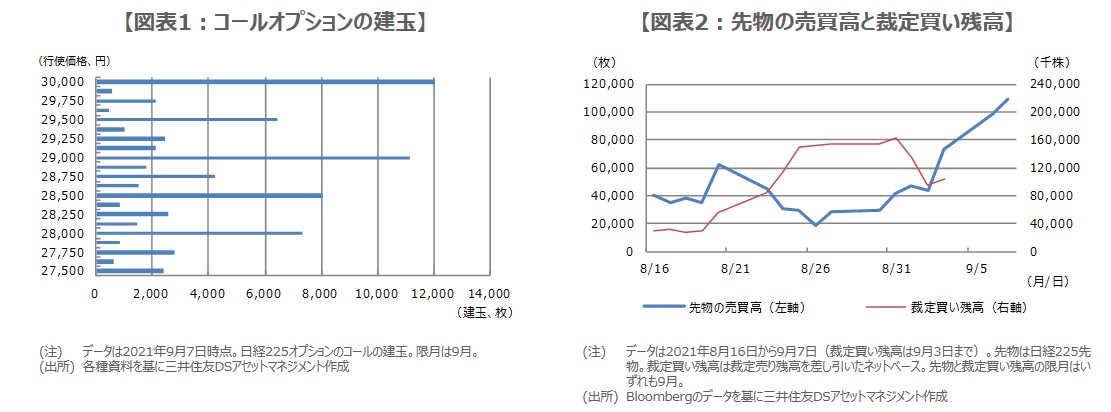

しかしながら、この投資家が別途、日経225先物を購入すれば、日経平均株価の上昇による先物買いポジションの評価益で、コール売りポジションの評価損を補填できます。これを「デルタヘッジ」といいますが、実際に、コールオプションの行使価格別建玉(たてぎょく、未決済のポジション)の大きさと(図表1)、先物の売買高の急増をみると(図表2)、最近の日経平均株価の上昇に伴い、デルタヘッジが行われたと推測されます。

デルタヘッジなどに起因する裁定取引が日経平均急騰の一因、目先はSQ後の株価動向に注目

先物の価格は、コールの売り手によるデルタヘッジで上昇することもありますが、単に先物を売っていた投資家が、日経平均株価の上昇を受け、先物を買い戻すことでも上昇します。いずれの場合でも、先物価格が上昇して現物価格よりも高くなると、別の取引主体が、先物を売って、同時に現物を買う「裁定買い」取引を行うことがあり、これが現物価格急騰の一因となります。

裁定買い残高も増加していることから(図表2)、最近の日経平均株価の急騰は、先物やオプションに絡む裁定買い取引が影響したと考えられます。ただ、通常このような動きは、SQ通過後に一巡する傾向があります。なお、SQは9月10日の朝に算出されます。日経平均株価が同日以降、SQ値を超えて推移すれば、相場の地合いはかなり強いと判断されるため、SQ後の株価動向は要注目です。