前回の米金融政策正常化局面における主要株価指数の動き

2021年9月2日

●米金融政策正常化が進んだ2013年末から2018年末までの、主要株価指数の動きを検証する。

●金融政策正常化の5年間、日米とも主要株価指数は2ケタ上昇、スタイル別ではグロース株優位。

●他国の株価も総じて堅調、米金融政策正常化の進行は安定した経済・金融環境の証左とみる。

米金融政策正常化が進んだ2013年末から2018年末までの、主要株価指数の動きを検証する

今回のレポートでは、米連邦準備制度理事会(FRB)が、過去に金融政策の正常化を進めた際、世界の主要株価指数はどのように動いたかを検証します。改めて前回の正常化プロセスを確認すると、まず、2014年1月に量的緩和の縮小(テーパリング)が開始され、同年10月に終了しました。次に、満期を迎えた国債などの再投資により、総資産残高が維持される期間がしばらく続きました。

そして、2015年12月に利上げが開始され、2018年12月まで続きました。なお、利上げ開始後、2017年10月に、総資産残高の段階的な縮小が始まりました。以上の金融政策の正常化スケジュールを踏まえ、主要株価指数の動きを検証する期間については、テーパリング開始直前の2013年12月末から、利上げが終了した2018年12月末までの5年間とします。

金融政策正常化の5年間、日米とも主要株価指数は2ケタ上昇、スタイル別ではグロース株優位

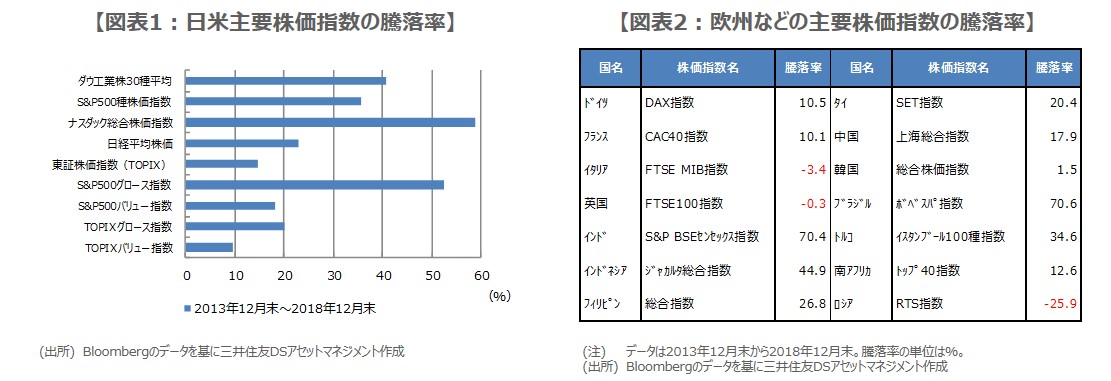

ここから、具体的に主要株価指数の騰落率をみていきます。米国では、2013年12月末から2018年12月末までの5年間において、ダウ工業平均株価指数は+40.7%、S&P500種株価指数は+35.6%、ナスダック総合株価指数は+58.9%と、大きく上昇しました(図表1)。日本でも、日経平均株価指数が+22.9%、東証株価指数(TOPIX)が+14.7%と、米国の3指数に比べ控えめな数字ではありますが、2ケタの上昇率となりました。

つまり、米国で前回、テーパリングや利上げなどが行われても、日米の主要株価はそろって上昇したということになります。参考までに、スタイル別の騰落率をみると、米国ではS&P500グロース指数が+52.3%、S&P500バリュー指数が+18.1%となり、日本ではTOPIXグロース指数が+20.0%、TOPIXバリュー指数が+9.6%でした。金融政策の正常化が進んだ5年間では、日米ともグロース株が相対的に優位だったことが分かります。

他国の株価も総じて堅調、米金融政策正常化の進行は安定した経済・金融環境の証左とみる

その他の国の株価についても確認してみます。欧州では、ドイツ、フランスで株価が上昇した一方、英国とイタリアでは下落するなど、まちまちの動きとなりましたが、アジア諸国の株価は総じて堅調に推移しました(図表2)。新興国では、2013年12月末からの5年間で原油安が進行した影響などから、ロシアの株価は2ケタ下落しましたが、ブラジルなどの株価は2ケタ上昇しています。

一般に、米金融政策の正常化は株式市場にとって懸念材料とされることが多く、また、米利上げは新興国株式市場の波乱要因とみなされることが多いように思われます。しかしながら、今回検証した通り、実際の株式市場に懸念や波乱はほとんどみられませんでした。もちろん、米金融政策の正常化だけが株価の材料ではありませんが、正常化の進行は、安定した経済・金融環境の証左と考えられます。